Jak číst rozvahu banky

bankovní rozvaha je klíčovým způsobem, jak vyvodit závěry týkající se podnikání banky a zdrojů použitých k financování půjček. Objem podnikání banky je zahrnut do její rozvahy jak pro aktiva (půjčky), tak pro pasiva (vklady klientů nebo jiné finanční nástroje).

mezi tři klíčové prvky ve všech finančních analýzách patří:

- likvidita: schopnost plnit závazky likvidních fondů.

- solventnost: úvěrová kvalita a přiměřenost vlastních zdrojů banky (zadluženost).

- ziskovost: schopnost generovat příjem/zisk z přiděleného kapitálu.

tyto prvky mají určité zvláštnosti, pokud jsou aplikovány na finanční instituci vzhledem k jedinečnosti bankovního podnikání.

likvidita se obvykle měří jako schopnost společnosti splácet dluhy, jakmile přijdou splatné, ale to nedává smysl pro úvěrové instituce, protože bankovní podnikání je podle definice nelikvidní (závazky přicházející splatné a dlouhodobá aktiva).

rozvaha

co je rozvaha banky?

banka není jako žádná jiná společnost. Jeho hlavní činností je využívání peněz od střadatelů k půjčování těm, kteří žádají o úvěr. To znamená, že rozvaha banky se poněkud liší od společnosti, která není finanční institucí. Abyste si byli jisti, že to máte jasné, shrnuli jsme hlavní charakteristiky rozvahy banky níže.

zvláštní charakteristiky bankovních aktiv a pasiv, převážně finančních nástrojů, a velký dopad selhání mění tradiční přístup k solventnosti. Regulátor nastavuje poměry solventnosti především na základě kvality vlastních prostředků banky a také na pákovém efektu v menší míře.

ziskovost úvěrové instituce přímo souvisí s” časem “a” rizikem”, faktory, které významně ovlivňují likviditu a solventnost. Kompromis rizika a návratnosti je v bankovním podnikání klíčový.

informace obsažené v rozvaze úvěrové instituce umožňují analyzovat její investiční a finanční strukturu v absolutních hodnotách i procentech. To nám umožňuje porovnat různé položky relevantní pro aktiva (obchodní portfolio, půjčky atd.) s celkovými aktivy; vybrané položky ze závazků (vklady, vydané cenné papíry, přijaté mezibankovní úvěry) a jejich vývoj v čase nebo ve srovnání s jinou institucí nebo odvětvovým průměrem.

nicméně, na rozdíl od nefinančních společností, použití tradičních technik účetní analýzy pro bankovní rozvahu má omezení, že není schopen vypočítat poměry používané regulátorem ke sledování solventnosti banky, pákového efektu, zadluženosti atd. z vnější strany banky pomocí informací obsažených v roční účetní závěrce. Jmenovatel a jmenovatel těchto poměrů zahrnují úpravy položek v účetní závěrce, které lze provést pouze s interními informacemi.

činnost banky je v rozvaze

roční účetní závěrka

pět klíčů k pochopení výkazu zisku a ztráty BBVA

BBVA dnes oznámila svůj zisk za čtvrté čtvrtletí roku 2015 a také zhodnotila svou roční účetní závěrku. V roce 2015 banka prokázala svou “obrovskou schopnost generovat příjmy ve složitém prostředí a zároveň rozhodně postupovat ve své transformaci,” uvedl výkonný předseda BBVA Francisco González. Toto jsou 5 klíče, které potřebujete vědět, abyste pochopili výkon BBVA za poslední rok:

v nefinanční společnosti představuje prodej zboží, fakturace za poskytování služeb nebo nákupy objem podnikání v roce, na který se vztahuje výkaz zisku a ztráty. Na druhé straně je činnost banky zahrnuta do její rozvahy jako změna objemu úvěrů, aktiv a porovnáním s variací vkladů klientů nebo jiných finančních nástrojů na straně pasiv. V retailových bankách představují tyto dvě položky drtivou většinu jejich celkových aktiv a součtu vlastního kapitálu a závazků

analýzou rozvahy lze vyvodit závěry týkající se zvýšení nebo snížení aktivity banky a zdrojů použitých k financování půjček.

výkaz zisku a ztráty zobrazuje finanční marži nebo čistou úrokovou marži. Tato marže je derivátem činnosti z použití finančních prostředků z výdajových jednotek, které jsou schopny financovat poskytování úvěrů těm, kteří potřebují financování. Jeho hodnota odpovídá rozdílu mezi produkty a finančními náklady a strategií institucí je získat nejnižší náklady na peníze ostatních a nejvyšší příjmy z prostředků půjčených třetím stranám.

součet čisté úrokové marže plus provize za poskytované služby se nazývá základní příjmy. Základní rozdíl mezi příjmy z bankovního podnikání a příjmy z poskytování služeb klientele spočívá v tom, že tyto příjmy nemají přímý vliv na vlastní kapitál instituce, protože jsou prováděny jinými, zatímco banka přebírá rizika (pro svůj kapitál a kapitál ostatních) pro finanční zprostředkování. Někteří autoři se domnívají, že je vhodné zavést rezervy na ztrátu úvěru v čisté úrokové marži, protože rezervy na nesplácené nebo sporné úvěry znamenají nižší výnosy z půjček.

zbývá vidět, jak obrovské změny, ke kterým dochází v bankovním sektoru, a ty, které teprve přijdou, ovlivní význam těchto dvou položek v rozvaze (půjčky a vklady zákazníků).

dluhopisy

dluhopisy a půjčky: dva různé modely financování

dluhopisy a půjčky jsou finanční nástroje používané v určitém okamžiku společnostmi v průběhu jejich existence. Jedná se o dva koncepčně odlišné úvěrové produkty, které jsou někdy zmatené. Je důležité rozlišovat mezi oběma způsoby financování a porozumět jejich charakteristikám, abychom poznali jejich skutečnou podstatu.

v Září 13, 2016, při prezentaci studie nadace finančních studií (FEF) “měnící se obchodní model Bank”, Ana Rubio González z BBVA Research potvrdil, že úvěr již nebude hnacím motorem příjmů bank, což znamená, že instituce ” by se již neměly soustředit na růst a rozšiřování svých rozvah, ale na poskytování služeb, které využívají malý kapitál-více v souladu s tím, co USA. instituce to dělají.”

a kdo převezme roli zprostředkování mezi úsporami a produktivními investicemi? Nyní je skutečností, že největší evropské společnosti nahrazují tradiční financování z bankovních úvěrů vydáváním dluhových cenných papírů na kapitálových trzích.

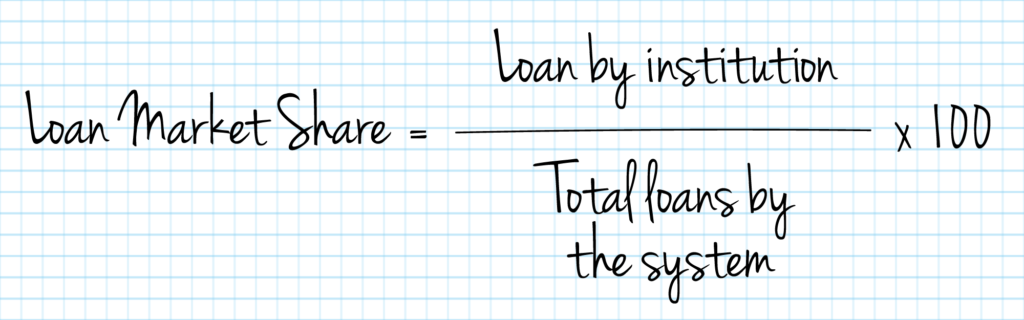

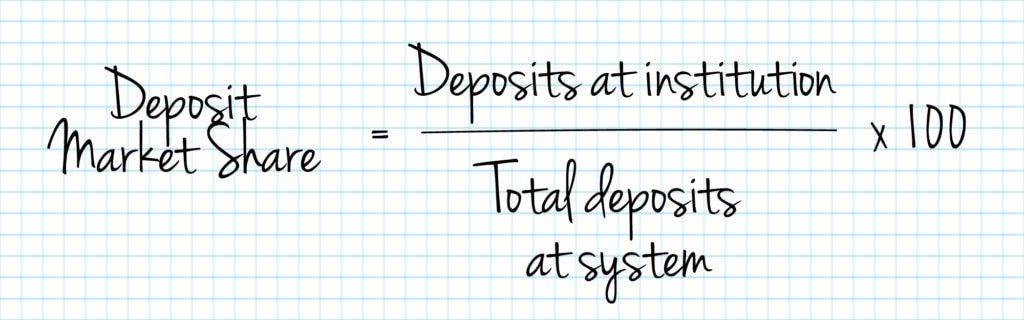

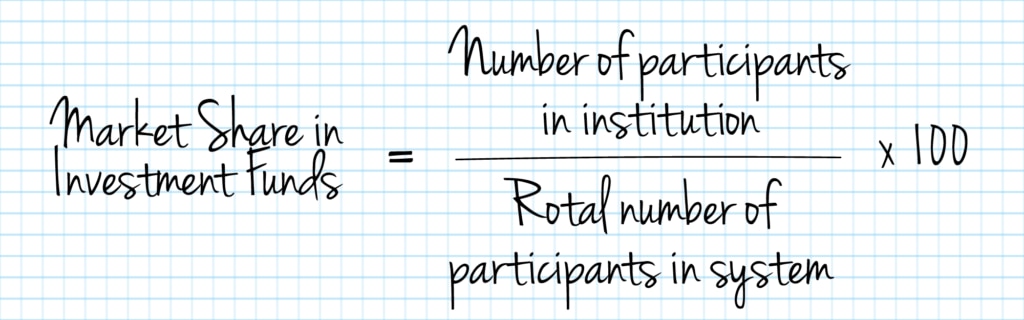

podíl na trhu

analyzujeme podíl na trhu kontrolovaný analyzovanou institucí, jakož i její vývoj v čase, stupeň relativní koncentrace v sektoru a případné dominantní postavení.

výchozí

pojem “výchozí” označuje nesplnění závazků úrokových a kapitálových plateb odpovídajících jejich úvěrům nebo úvěrům.

poměr nesplácených úvěrů udává, jaké procento úvěrů, u nichž hrozí selhání. Srovnání rezerv na platební neschopnost s celkovou částkou poskytnutých úvěrů dává představu o možném pokrytí budoucích nepředvídaných událostí.

některé z nejpoužívanějších poměrů pro měření nevýkonnosti jsou:

- nesplácené úvěry / zákaznické úvěry

- nesplácené úvěry / (zákaznické úvěry + zajištění)

- rezervy / průměrná celková aktiva

bankovnictví

finanční stabilita 10 let po krizi

deset let po vypuknutí krize se finanční stabilita zlepšila? Podle názoru Ricarda Gómeze Barreda, vedoucího účetních & supervizorů v BBVA,” je zřejmé, že jsme prošli dlouhou cestu”, ale dodává:”regulace se bude muset i nadále přizpůsobovat novým požadavkům, aby zajistila rovné podmínky pro všechny”.

zejména poměr: (Portfolio NPL / celková aktiva) je zvláště důležitý v problémových institucích, a pokud překročí určité úrovně, obvykle se považuje za známku platební neschopnosti institucí.

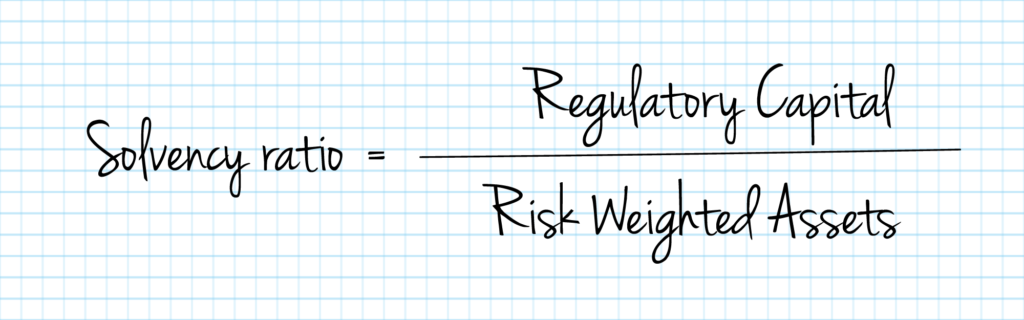

solventnost úvěrové instituce závisí na existenci rezervy vlastních zdrojů, která je dostatečná k absorbování ztrát a zaručení rizik předpokládaných v jejích úvěrových transakcích. Poměr solventnosti-nebo poměr kapitálu-tedy umožňuje porovnávat zdroje instituce, které jsou regulovány a definovány v účinných předpisech, a její rizikově vážená aktiva.

čím nižší je procento vlastních zdrojů ve srovnání s celkovou rozvahou, tím vyšší je finanční páka instituce a tím nižší je úroveň ochrany instituce před nesplácením úvěrů uvedených na straně aktiv.

regulační kapitál je stanoven na různých úrovních: kmenový kapitál Tier 1 nebo CET 1, kapitál TIER 1, kapitál TIER 2 a součet kapitálu TIER 1 a TIER 2, tzv. kapitálový základ nebo základní kapitál.

nová nařízení vyplývající z Basel III vyžadují, aby instituce zvýšily objem i kvalitu svých kapitálových rezerv, zvýšily odpočty kapitálu a revidovaly požadavky spojené s určitými aktivy. Na rozdíl od předchozího rámce jsou minimální kapitálové požadavky doplněny požadavky na kapitálovou rezervu, jakož i požadavky na likviditu a využití.

v tomto ohledu stanoví, že úvěrové instituce musí vždy, jak na individuální, tak na konsolidované úrovni, udržovat celkový kapitálový poměr ve výši 8% svých rizikově vážených aktiv (požadavek pilíře 1). Nejméně 6% celkového kapitálového poměru bude muset tvořit kapitál Tier 1, z čehož 4,5% bude muset v každém případě tvořit kapitál CET1. Zbývající 2% mohou být doplněny kapitálovými nástroji Tier 2.

bez ohledu na uplatňování požadavku 1. pilíře by podle CRD IV mohly příslušné orgány požadovat, aby úvěrové instituce držely vlastní kapitál nad rámec požadavků 1.pilíře, aby pokryly další rizika, která nejsou již pokryta požadavkem 1. pilíře (tato pravomoc příslušného orgánu je obecně známá jako pilíř 2).

od 1. ledna 2016 jsou úvěrové instituce v souladu s CRD IV povinny vždy splňovat kombinovaný požadavek kapitálových rezerv, který musí být splněn s CET1 nad rámec kapitálu přiděleného ke splnění požadavků pilíře 1 a pilíře 2.

požadavek na kombinovanou kapitálovou rezervu se skládá z:

- vyrovnávací paměť pro zachování kapitálu

- specifická proticyklická kapitálová rezerva

- vyrovnávací paměť pro globální systémově významné banky (g-SIB buffer)

- vyrovnávací paměť pro jiné systémově významné banky (“d-SIB buffer”)

- vyrovnávací paměť pro Asystémové riziko.

kombinace:

- kapitálová rezerva;

- specifická proticyklická kapitálová rezerva; a

- nejvyšší mezi

- pufr pro systémové riziko;

- pufr Pro G-SIB; a

- vyrovnávací paměť D-SIB (v každém případě, jak se vztahuje na každou instituci),

zahrnuje požadavek na kombinovanou kapitálovou rezervu instituce.

nastavení souborů Cookie

používáme vlastní soubory cookie a soubory cookie třetích stran k analýze a měření toho, jak se naše webové stránky používají, nabízejí lepší úroveň funkčnosti a přizpůsobení a poskytují cílené reklamy v souladu s vašimi preferencemi a vaším profilem vytvořeným na základě vašich zvyklostí při prohlížení. Více o našich zásadách používání cookies naleznete zde. Kliknutím na tlačítko “Přijmout” nás opravňujete k uložení všech souborů cookie do vašeho zařízení.

Leave a Reply