Sådan læses en banks balance

en bankbalance er en vigtig måde at drage konklusioner om en banks forretning og de ressourcer, der bruges til at kunne finansiere udlån. En banks forretningsomfang indgår i balancen for både aktiver (udlån) og passiver (kundeindskud eller andre finansielle instrumenter).

de tre afgørende elementer i alle finansielle analyser omfatter:

- likviditet: evne til at opfylde forpligtelserne i likvide midler.

- solvens: kreditkvalitet og tilstrækkelighed af bankens egne indtægter (gældsætning).

- rentabilitet: evne til at generere indkomst/fortjeneste fra allokeret kapital.

disse elementer har nogle særegenheder, når de anvendes på en finansiel institution i betragtning af bankvirksomhedens unikke karakter.

likviditet måles normalt som en virksomheds evne til at betale gæld, når de forfalder, men dette giver ikke mening for et kreditinstitut, da bankvirksomheden pr.definition er illikvid (forpligtelser, der forfalder, og langfristede aktiver).

BALANCE

Hvad er en banks BALANCE?

en bank er ikke som noget andet selskab. Dets hovedaktivitet består i at bruge penge fra sparere til at låne til dem, der anmoder om kredit. Det betyder, at en banks balance er noget anderledes end et selskab, der ikke er en finansiel institution. For at være sikker på, at du har fået det klart, har vi sammenfattet de vigtigste egenskaber ved en banks balance nedenfor.

de særlige kendetegn ved bankaktiver og-forpligtelser, hovedsagelig finansielle instrumenter, og den store virkning af misligholdelse ændrer den traditionelle tilgang til solvens. Regulatoren fastsætter solvensnøgletal hovedsageligt baseret på kvaliteten af bankens egenkapital og også på gearing i mindre grad.

rentabilitet i et kreditinstitut er direkte relateret til “tid” og “risiko”, faktorer, der væsentligt påvirker likviditet og solvens. Risikoafvejningen er nøglen i bankbranchen.

oplysningerne i et kreditinstituts balance gør det muligt at analysere dets investerings-og finansieringsstruktur i både absolutte værdier og procentdele. Dette giver os mulighed for at sammenligne forskellige poster, der er relevante for aktiverne (handelsportefølje, udlån osv.) med de samlede aktiver; udvalgte poster fra passiverne (indlån, udstedte værdipapirer, modtagne interbanklån) og deres udvikling over tid eller i sammenligning med et andet institut eller sektorgennemsnit.

i modsætning til ikke-finansielle virksomheder har brug af traditionelle regnskabsanalyseteknikker til en bankbalance imidlertid begrænsningen af ikke at være i stand til at beregne de forhold, som regulatoren bruger til at overvåge en banks solvens, gearing, gæld osv. fra uden for banken ved hjælp af oplysningerne i årsregnskabet. Nominatoren og nævneren af disse forhold inkluderer justeringer af poster i årsregnskabet, der kun kan foretages med intern information.

en banks aktivitet er i sin balance

årsregnskaber

fem nøgler til forståelse af BBVA resultatopgørelse

BBVA annoncerede sin indtjening for fjerde kvartal 2015 i dag og gjorde også status over sin årsregnskab. I 2015 viste banken sin ” enorme evne til at generere indtjening i et komplekst miljø, mens den bevæger sig afgørende fremad i sin transformation,” sagde BBVA administrerende formand Francisco. Dette er de 5 nøgler, du har brug for at vide for at forstå BBVAS præstation i løbet af det sidste år:

i et ikke-finansielt selskab repræsenterer salg af varer, fakturering for levering af tjenester eller køb, der er foretaget, mængden af forretning i det år, der er omfattet af resultatopgørelsen. En banks aktivitet indgår derimod i dens balance som en variation i udlånsvolumen, i aktiverne og sammenligner dette med variationen i kundeindskud eller andre finansieringsinstrumenter på passivsiden. I detailbanker repræsenterer disse to poster langt størstedelen af deres samlede aktiver og af summen af egenkapital og forpligtelser

ved at analysere en balance kan der drages konklusioner vedrørende en banks stigning eller fald i aktivitet og de ressourcer, der anvendes til finansiering af udlån.

resultatopgørelsen viser den finansielle margin eller nettorentemargin. Denne margen er afledt af aktivitet ved at bruge midler fra udgiftsenheder, der er i stand til at finansiere til at yde lån til dem, der har behov for finansiering. Dens værdi svarer til forskellen mellem produkterne og de finansielle omkostninger, og institutionernes strategi er at opnå de laveste omkostninger for andres penge og den højeste indkomst fra midler, der udlånes til tredjepart.

summen af nettorentemarginen plus provisionerne for leverede ydelser kaldes kerneindtægter. Den grundlæggende forskel mellem indtægter fra bankvirksomhed og indtægter fra levering af tjenesteydelser til kundekreds er, at sidstnævnte ikke direkte påvirker instituttets egenkapital, da de udføres af andre, mens banken påtager sig risici (for sin kapital og andres kapital) for finansiel formidling. Nogle forfattere mener, at det er hensigtsmæssigt at indføre hensættelser til tab af lån i nettorentemarginen, da hensættelser til misligholdte eller tvivlsomme lån betyder lavere afkast fra udlån.

det er stadig at se, hvordan de enorme ændringer, der finder sted i banksektoren, og dem, der endnu ikke er kommet, vil påvirke betydningen af disse to poster på balancen (udlån og kundeindskud).

obligationer

obligationer og lån: to forskellige finansieringsmodeller

obligationer og lån er finansieringsinstrumenter, der anvendes på et eller andet tidspunkt af virksomheder i løbet af deres eksistens. Dette er to konceptuelt forskellige kreditprodukter, der undertiden forveksles. Det er vigtigt at skelne mellem begge finansieringsmidler og forstå deres egenskaber for at kende deres sande essens.

den 13. September 2016, ved præsentationen af Financial Studies Foundation’ s (FEF) undersøgelse “Banks’ changing business model”, bekræftede BBVA Research ‘ s Ana Rubio, at kredit ikke længere vil være drivkraften for bankernes indkomst, hvilket betyder, at institutioner “ikke længere bør være så fokuserede på at vokse og udvide deres balancer, men på at levere tjenester, der bruger lidt kapital – mere i tråd med hvad USA. institutioner har gjort.”

og hvem vil påtage sig rollen som formidling mellem opsparing og produktive investeringer? Det er nu en realitet, at de største europæiske virksomheder erstatter traditionel finansiering fra banklån ved at udstede gældsinstrumenter på kapitalmarkederne.

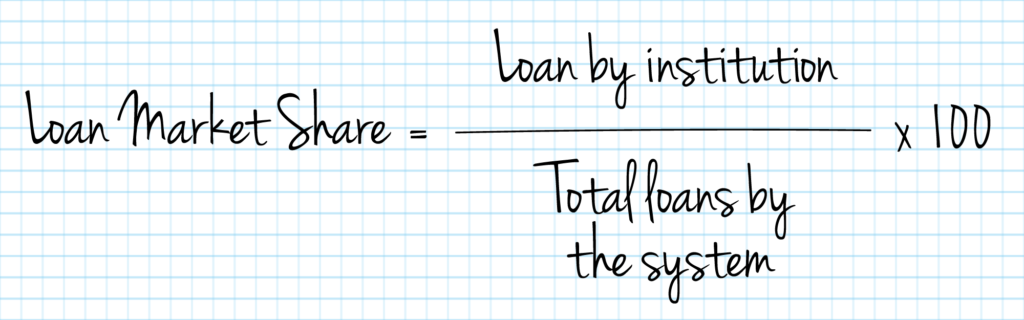

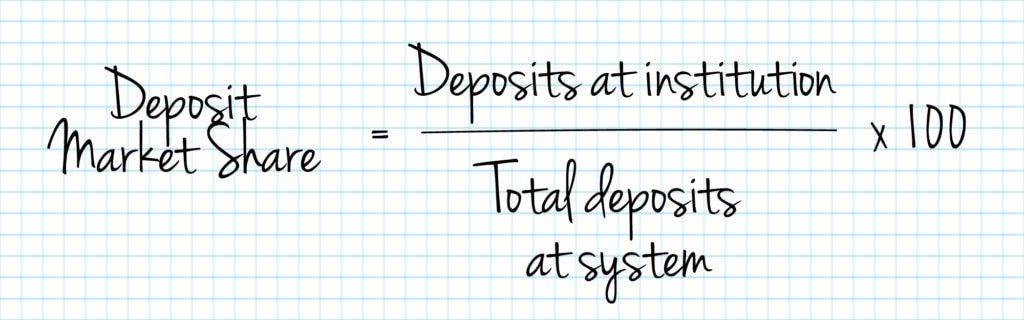

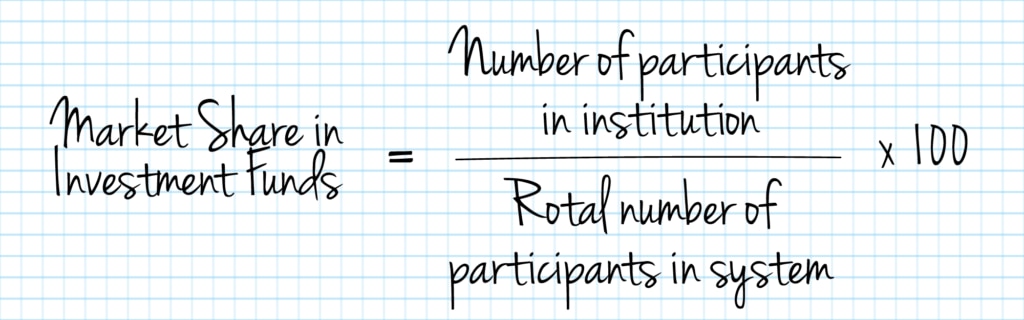

markedsandel

vi analyserer markedsandelen kontrolleret af den analyserede institution samt dens udvikling over tid, graden af relativ koncentration i sektoren og de eventuelle dominerende positioner.

misligholdelse

begrebet “misligholdelse” henviser til manglende opfyldelse af renter og kapitalbetalingsforpligtelser svarende til deres lån eller kreditter.

den misligholdte lånekvote angiver, hvilken procentdel af lån, der risikerer at mislykkes. Sammenligningen af hensættelser til insolvens med det samlede lånebeløb giver en ide om den mulige dækning af fremtidige uforudsete udgifter.

nogle af de mest anvendte forhold til måling af manglende ydeevne er:

- misligholdte lån / Kundelån

- misligholdte lån / (Kundelån + sikkerhedsstillelse)

- hensættelser / gennemsnitlige aktiver i alt

bankvirksomhed

finansiel stabilitet 10 år efter krisen

ti år efter krisen brød, er den finansielle stabilitet forbedret? Ifølge Ricardo g Barredo, regnskabschef & tilsynsførende i BBVA, “det er klart, at vi er kommet langt,” men tilføjer “regulering bliver nødt til at fortsætte med at tilpasse sig de nye krav for at sikre lige vilkår for alle”.

forholdet: (NPL-portefølje / samlede aktiver) er især relevant i urolige institutioner, og når det overstiger visse niveauer, tages det normalt som en indikation af en institutters insolvens.

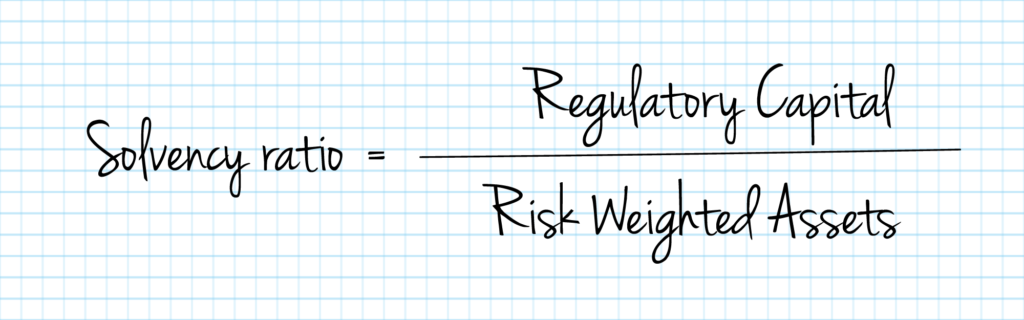

et långivende Instituts solvens afhænger af eksistensen af en buffer af egne indtægter, der er tilstrækkelig til at absorbere tab og garantere de risici, der påtages i dets lånetransaktioner. Solvensprocenten – eller kapitalprocenten-gør det således muligt at sammenligne et instituts ressourcer, som er reguleret og defineret i effektive regler, og dets risikovægtede aktiver.

jo lavere procentdel af egne indtægter i forhold til den samlede balance, jo højere er instituttets finansielle gearing og jo lavere er instituttets beskyttelsesniveau mod misligholdelse af de lån, der er angivet på aktivsiden.

den regulerende kapital er etableret på forskellige niveauer: Tier 1 eller cet 1, TIER 1 kapital, TIER 2 kapital og summen af TIER 1 og TIER 2 kapital, kaldet kapitalgrundlag eller kernekapital.

de nye regler, der følger af Basel III, kræver, at institutionerne øger både mængden og kvaliteten af deres kapitalreserver, øger kapitalfradrag og reviderer kravene i forbindelse med visse aktiver. I modsætning til de tidligere rammer suppleres de minimale kapitalkrav med kapitalbufferkrav samt med likviditets-og gearingrelaterede krav.

i den forbindelse fastslår den, at kreditinstitutterne til enhver tid, både på individuelt og konsolideret niveau, skal have en samlet kapitalprocent på 8% af de risikovægtede aktiver (søjle 1-Krav). Mindst 6% af den samlede kapitalprocent skal udgøres af Tier 1-kapital, hvoraf 4,5% under alle omstændigheder skal udgøres af cet1-kapital. De resterende 2% kan suppleres med Tier 2-kapitalinstrumenter.

uanset anvendelsen af søjle 1-kravet kan de kompetente myndigheder i henhold til CRD IV kræve, at kreditinstitutterne beholder egenkapitalen ud over søjle 1-kravene for at dække andre risici end dem, der allerede er omfattet af søjle 1-kravet (den kompetente myndigheds beføjelser kaldes almindeligvis søjle 2).

derudover skal kreditinstitutter fra 1.januar 2016 i overensstemmelse med CRD IV til enhver tid opfylde det samlede krav om kapitalbuffere, som skal være opfyldt med CET1 oven på den kapital, der er afsat til at opfylde søjle 1-og søjle 2-kravene.

det kombinerede kapitalbufferkrav består af:

- en kapitalbevaringsbuffer

- en specifik kontracyklisk kapitalbuffer

- en buffer for globale systemisk vigtige banker (G-SIB-buffer)

- Abuffer for andre systemisk vigtige banker (“D-SIB-buffer”)

- Asysystemisk risikobuffer.

kombinationen af:

- kapitalbevaringsbuffer;

- den specifikke kontracykliske kapitalbuffer; og

- den højeste mellem

- den systemiske buffer

- g-SIB-bufferen; og

- d-SIB-bufferen (i hvert enkelt tilfælde som relevant for hvert institut),

omfatter et instituts kombinerede kapitalbufferkrav.

cookieindstillinger

vi bruger vores egne og tredjeparts cookies til at analysere og måle, hvordan vores hjemmeside bruges, tilbyde bedre funktionalitet og tilpasningsniveauer og til at levere målrettede annoncer i overensstemmelse med dine præferencer og din profil bygget baseret på dine søgevaner. Du kan læse mere om vores cookiepolitik her. Ved at klikke på knappen “Accepter” giver du os tilladelse til at gemme alle cookies på din enhed.

Leave a Reply