FX Hedge Fund Startup Guide 2020

Marktkräfte

Da die Welt mit globalen Pandemieängsten konfrontiert ist, versuchen Anleger auf der ganzen Welt immer noch herauszufinden, wie sie ihre Portfolios neu verteilen können, um Verluste zu minimieren und ihre Anlagen zu diversifizieren.Allein in den letzten Monaten hat die Welt Ereignisse erlebt, die so einzigartig und beispiellos sind, dass sich die Finanzmärkte am Wendepunkt befinden und lähmende Auswirkungen in verschiedenen Branchen zu spüren sind.

- Im März haben wir die größte Intervention der US-Notenbank in der Geschichte gesehen, dann das größte Konjunkturpaket, das jemals in die US-Wirtschaft injiziert wurde

- Die inverse Korrelation zwischen Aktien und Anleihen im März hat die Paritätshandelsstrategie durchbrochen.Solche Strategien setzen auf eine nahezu perfekte Übereinstimmung zwischen Aktienrallyes und Anleihenverkäufen – und das hat in den letzten zehn Jahren sehr gut geklappt. Anfang März lag die wöchentliche Korrelation zwischen dem S& P 500 und 10-jährigen Staatsanleihen bei minus 0,84, dem niedrigsten Wert seit Anfang 2015, teilte Goldman Sachs Group Inc. voraussichtlich.

- Ab März 2020 verzeichneten die globalen Aktien während des Crashs einen Abschwung von mindestens 25% und in den meisten G20-Ländern von 30%

- Zum ersten Mal haben wir negative Ölpreise für WTI-Futures-Kontrakte am 20. April gesehen, 2020

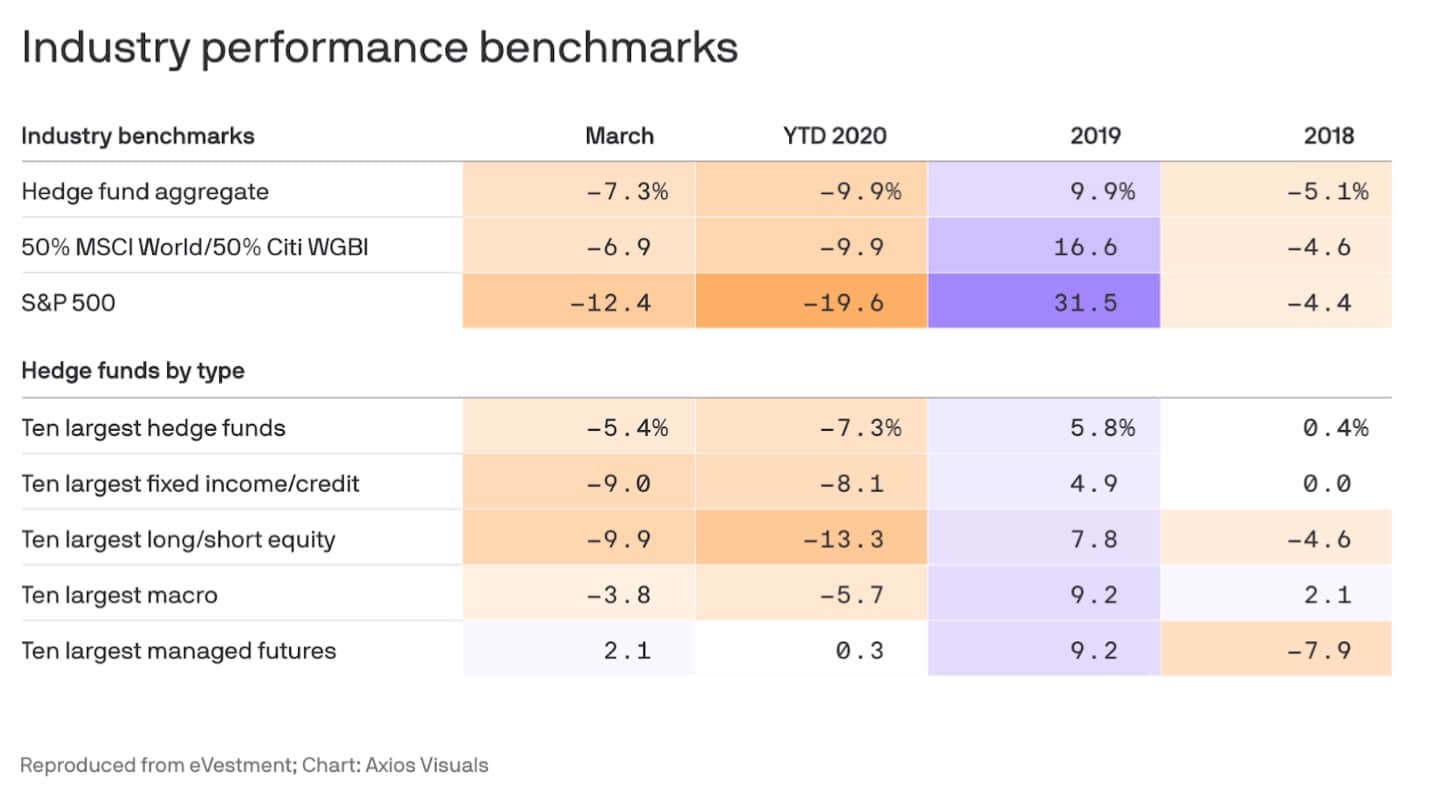

Traditionell gedeihen Hedge-Fonds in dieser Art von Umfeld mit hoher Volatilität, da ihre Strategien besser positioniert sind, um Störungen auf den Märkten auszunutzen, und jüngste Marktstatistiken zeigen, dass Hedge-Fonds den Markt im März 2020 übertrafen, als Coronavirus-Pandemien die Weltwirtschaft zum Stillstand brachten, obwohl die Leistung erheblich unterscheidet sich je nach Art des Fonds mit Managed Futures-Fonds, die die besten Ergebnisse zeigen.Das Universum der Fonds war die einzige primäre Strategie mit positiven durchschnittlichen Renditen im März und hatte mit Abstand den besten Anteil an Produkten, die Gewinne erzielen konnten, mit 53% der Manager positiv im März.Darüber hinaus haben einige der größten Fonds in diesem Bereich sehr gute Ergebnisse erzielt.

Hedgefonds und der Devisenmarkt

Hedgefonds haben ihren Ursprung in der Spekulation auf internationalen Devisenmärkten. Währungen haben Trends, Krisen und Turnarounds, was sie ideal für Spekulationen macht.Aber selten investiert jemand direkt in Devisenmärkte, die eine langfristige Aufwertung erwarten. Devisenmärkte sind spekulativer Natur, sie sind keine Anlagemärkte.Das gleiche gilt für die Rohstoffmärkte. Hedge-Fonds sind jetzt sehr aktiv an den Aktienmärkten und machen Aktienmärkte viel mehr wie Devisenmärkte, das heißt, als Vehikel für Spekulationen und nicht für Investitionen.Der Devisenmarkt hat sich in den Jahren seit der Finanzkrise von 2008 für viele Anleger als enttäuschend erwiesen, als die größten Zentralbanken der Welt Konjunkturprogramme auf den Weg brachten, um den angeschlagenen Volkswirtschaften Leben einzuhauchen.Da sich die Geldpolitik rund um den Globus in eine Richtung bewegte, wurden die Devisenmärkte still und raubten den Fondsmanagern die Volatilität, die sie für die Performance benötigten.Fonds, die sich auf Währungen spezialisiert hatten, begannen sich zu entspannen, und einige große Unternehmen schlossen ihre Türen, da mittelmäßige Renditen die Anleger in attraktivere Vermögenswerte wie die globalen Aktienmärkte trieben.In einem weiteren Ruck für die bereits unter Druck stehende Branche wirkte sich die Aufhebung der Bindung des Schweizer Frankens an den Euro durch die Schweizerische Nationalbank am 15. Januar 2015 stark auf die Renditen von Hedgefonds aus, wobei die verwalteten Vermögen sogar noch weiter zurückgingen further.In hinaus Flash-Crash-Ereignisse begann in regelmäßigen Abständen auf den Devisenmärkten auftreten, Hinzufügen von mehr Kraftstoff zu einem bereits brennenden Feuer.

Um die Ecke drehen

Ein Großteil des Rückgangs der Deviseninvestitionen im vergangenen Jahrzehnt wurde auf die Intervention der Zentralbank nach der Krise von 2008 zurückgeführt, während eine Kompression der Zinssätze den beliebten “Carry Trade” buchstäblich stoppte, der im Laufe der Jahre die wesentliche Strategie vieler Forex-Hedgefonds war.Anleger leihen sich eine niedrig verzinsliche Währung und verkaufen sie, um eine höher verzinsliche Währung zu kaufen.Da die Auswirkungen der quantitativen Lockerung nun endlich nachlassen, erwarte ich, dass andere makroökonomische Faktoren die globalen Devisenmärkte beeinflussen und die Divergenz und Volatilität mit sich bringen, nach der sich die Fonds sehnen.Der Citi Parker Global Currency Manager Index, der die Performance von 14 Forex-Programmen mit neun verschiedenen Anlagestilen abbildet, fiel 2018 auf den niedrigsten Stand seit 2003.Trotz eines langsamen Starts in 2020 sind die Devisenmärkte nicht mehr schläfrig. Die globale Coronavirus-Pandemie hat die Finanzmärkte überrascht.Ab März 2020 verzeichneten die globalen Aktien während des Crashs einen Abschwung von mindestens 25% und 30% in den meisten G20-Ländern, was die längste wirtschaftliche Expansion und den längsten Bullenmarkt in der Geschichte der USA beendete.Ähnlich wie 2008 setzte die monetäre Intervention weltweit ein und injizierte eine beispiellose Menge an Geld in die globalen Finanzmärkte. Der Druck auf die Dollarfinanzierungsmärkte zwang die US-Notenbank Fed, eine unbegrenzte quantitative Lockerung (QE) anzukündigen.Und Ölkrise, um das ganze abzurunden…All diese Störungen schwappten auf den Devisenmarkt über und brachten massive Währungsschwankungen zurück, die wir schon lange nicht mehr gesehen haben.

FX Volatility

Die meisten Experten sind sich jetzt einig, dass sich die Weltordnung nach der Pandemie ändern wird und unsere Generation große Veränderungen an den Finanzmärkten sowie veränderte Rollen und Einflüsse großer Weltinstitutionen wie WHO, EU, IWF und anderen erleben wird.Wirtschaftliche Schocks und Nachbeben werden noch einige Zeit auf den Märkten zu spüren sein und auf zukunftsorientierter Basis auf die Devisenmärkte übergreifen.Es gibt nur noch wenige gebundene Währungen auf der Welt und nur wenige Länder können die Druckerpresse einschalten wie die USA und die EU, daher können wir erwarten, dass die Volatilität der Wechselkurse anhalten wird, da sich die wirtschaftlichen Auswirkungen letztendlich in schwankenden Wechselkursen manifestieren werden.Ein solches Umfeld ist förderlich für die Einführung aktiver FX-Strategien und die Einrichtung von FX-Fonds, da Anleger die Währungsbewegungen nutzen und Renditen erzielen möchten, die derzeit an den Anleihemärkten fehlen.

Gründung des FX Fund im Jahr 2020

Die jüngsten Ereignisse beweisen, dass der schlafende Löwe nicht mehr schläft und dass Anleger auf der ganzen Welt wieder hungrig nach Devisenmarktengagement sind, insbesondere diejenigen Anleger, die Schwellenmärkten ausgesetzt sind oder in Schwellenländern tätig sind.Wenn Sie 2020 einen FX-Fonds einrichten möchten, gibt es einige regulatorische Rahmenbedingungen, die in den letzten fünf Jahren eingeführt wurden und die Sie nutzen können.Diese Rahmenbedingungen ermöglichen es, Investment-Management-Fonds in Top-Jurisdiktion mit schnellen Vorlaufzeiten, angemessenen Kapitalanforderungen und leichten regulatorischen Regelungen zu starten.Laden Sie Hedge Fund Startup Jurisdictions Summary herunter, um mehr zu erfahren.Eine weitere Herausforderung FX-Investmentfonds stehen nun vor erhöhten Hürden bei ihren Versuchen, zuverlässige und seriöse FX-Prime-Brokerage-Dienste zu finden, da die Höhe des erforderlichen Kapitals erheblich gestiegen ist, zusammen mit strengeren Zulassungskriterien und erhöhten Gebühren.Die Antwort ist eine “Prime-of-Prime” -Beziehung, wie sie die Advanced Markets Group anbietet, wobei die Fonds von einer Nicht-Dealer-Einheit Prime-brokered werden, die selbst von einer FX-Handelsbank (UBS und Standard Chartered) Prime-brokered wird.Die Prime von Prime ermöglicht einen schnelleren Zugang zu den Devisenmärkten und bietet eine beschleunigte Markteinführungszeit, da die Fonds bestehende, gut funktionierende Infrastrukturen nutzen können.Advanced Markets bietet eine höhere Hebelwirkung als ein Tier-1-PB sowie eine “Plug-and-Play” -Integration in einen einzigen aggregierten Feed über eine branchenübliche FIX-API oder Standardadapter / -anschlüsse für verschiedene Aggregatoren und ECN-Plattformen.

Fazit

Da die Weltwirtschaft eine Reihe von Störungen durchläuft, besteht kein Zweifel, dass eine wachsende Zahl von Hedgefonds versuchen wird, den Devisenhandel zu ihrem Vorteil zu nutzen.Es besteht auch ein erhöhter Bedarf an der Fähigkeit, das Währungsrisiko bei anderen Akteuren abzusichern, wie z. B. Private-Equity-Unternehmen, die stark in volatilen Schwellenländern exponiert sind.Wenn Sie erwägen, Ihren eigenen FX Fund 2020 zu gründen, laden Sie diesen Leitfaden für Hedge-Fonds-Startup-Jurisdiktionen herunter.Wenn Sie Fragen haben, können Sie mich gerne unter kontaktieren [email protected] .

Leave a Reply