Wie man die Bilanz einer Bank liest

Eine Bankbilanz ist eine wichtige Methode, um Rückschlüsse auf das Geschäft einer Bank und die zur Finanzierung von Krediten eingesetzten Ressourcen zu ziehen. Das Geschäftsvolumen einer Bank ist in ihrer Bilanz sowohl für Vermögenswerte (Kredite) als auch für Verbindlichkeiten (Kundeneinlagen oder andere Finanzinstrumente) enthalten.

Die drei entscheidenden Elemente in allen Finanzanalysen sind:

- Liquidität: fähigkeit, die Verpflichtungen der liquiden Mittel zu erfüllen.

- Solvenz: Bonität und Angemessenheit der Eigenmittel der Bank (Verschuldung).

- Rentabilität: Fähigkeit, Einkommen / Gewinn aus zugewiesenem Kapital zu generieren.

Diese Elemente weisen angesichts der Einzigartigkeit des Bankgeschäfts einige Besonderheiten auf, wenn sie auf ein Finanzinstitut angewendet werden.

Liquidität wird normalerweise als die Fähigkeit eines Unternehmens gemessen, Schulden bei Fälligkeit zu begleichen, aber dies ist für ein Kreditinstitut nicht sinnvoll, da das Bankgeschäft per Definition illiquide ist (fällige Verbindlichkeiten und langfristige Vermögenswerte).

BILANZ

Was ist die BILANZ einer Bank?

Eine Bank ist nicht wie jedes andere Unternehmen. Seine Haupttätigkeit besteht darin, Geld von Sparern zu verwenden, um Kredite an Kreditsuchende zu vergeben. Dies bedeutet, dass sich die Bilanz einer Bank etwas von einem Unternehmen unterscheidet, das kein Finanzinstitut ist. Um sicherzugehen, dass Sie es klar haben, haben wir die wichtigsten Merkmale der Bilanz einer Bank unten zusammengefasst.

Die besonderen Merkmale von Bankaktiva und -verbindlichkeiten, hauptsächlich Finanzinstrumenten, und die großen Auswirkungen von Zahlungsausfällen verändern den traditionellen Ansatz der Solvabilität. Die Regulierungsbehörde legt die Solvabilitätskennzahlen hauptsächlich auf der Grundlage der Qualität der Eigenmittel der Bank und in geringerem Maße auch der Verschuldung fest.

Die Rentabilität eines Kreditinstituts steht in direktem Zusammenhang mit “Zeit” und “Risiko”, Faktoren, die die Liquidität und Zahlungsfähigkeit erheblich beeinflussen. Der Risiko-Rendite-Kompromiss ist der Schlüssel im Bankgeschäft.

Die in der Bilanz eines Kreditinstituts enthaltenen Informationen ermöglichen es, seine Investitions- und Finanzierungsstruktur sowohl in absoluten Werten als auch in Prozentsätzen zu analysieren. Auf diese Weise können wir verschiedene für die Vermögenswerte relevante Positionen (Handelsportfolio, Kreditvergabe usw.) vergleichen.) mit der Bilanzsumme; ausgewählte Posten aus den Verbindlichkeiten (Einlagen, ausgegebene Wertpapiere, erhaltene Interbankenkredite) und deren Entwicklung im Zeitverlauf oder im Vergleich zu einem anderen Institut oder Sektordurchschnitt.

Im Gegensatz zu nichtfinanziellen Unternehmen hat die Verwendung traditioneller buchhalterischer Analysetechniken für eine Bankbilanz jedoch die Einschränkung, dass die von der Regulierungsbehörde zur Überwachung der Zahlungsfähigkeit, des Verschuldungsgrads, der Verschuldung usw. einer Bank verwendeten Kennzahlen nicht berechnet werden können. von außerhalb der Bank unter Verwendung der in den Jahresabschlüssen enthaltenen Informationen. Nominator und Nenner dieser Kennzahlen sind Anpassungen an Posten im Jahresabschluss, die nur mit internen Informationen vorgenommen werden können.

Die Tätigkeit einer Bank ist in ihrer Bilanz

JAHRESABSCHLUSS

Fünf Schlüssel zum Verständnis der BBVA-Gewinn- und Verlustrechnung

BBVA gab heute sein Ergebnis für das vierte Quartal 2015 bekannt und zog auch eine Bilanz seines Jahresabschlusses. Im Jahr 2015 zeigte die Bank ihre “enorme Fähigkeit, in einem komplexen Umfeld Gewinne zu erzielen und gleichzeitig ihre Transformation entscheidend voranzutreiben”, sagte BBVA Executive Chairman Francisco González. Dies sind die 5 Schlüssel, die Sie wissen müssen, um die Leistung von BBVA im letzten Jahr zu verstehen:

In einem nichtfinanziellen Unternehmen stellen der Verkauf von Waren, die Abrechnung für die Erbringung von Dienstleistungen oder die getätigten Einkäufe das Geschäftsvolumen im von der Gewinn- und Verlustrechnung abgedeckten Jahr dar. Die Tätigkeit einer Bank hingegen wird in ihrer Bilanz als Veränderung des Kreditvolumens, der Vermögenswerte und des Vergleichs mit der Veränderung der Kundeneinlagen oder anderer Finanzierungsinstrumente auf der Passivseite berücksichtigt. Bei Privatkundenbanken machen diese beiden Posten den überwiegenden Teil ihrer Bilanzsumme und der Summe aus Eigen- und Fremdkapital aus

Durch die Analyse einer Bilanz können Rückschlüsse auf die Zunahme oder Abnahme der Tätigkeit einer Bank und die zur Finanzierung der Kreditvergabe eingesetzten Ressourcen gezogen werden.

Die Gewinn- und Verlustrechnung zeigt die finanzielle Marge oder die Nettozinsmarge. Diese Marge ist die Ableitung der Aktivität aus der Verwendung von Mitteln aus Ausgabeeinheiten, die in der Lage sind, Kredite an Finanzierungsbedürftige zu gewähren. Sein Wert entspricht der Differenz zwischen den Produkten und den finanziellen Kosten, und die Strategie der Institute besteht darin, die niedrigsten Kosten für das Geld anderer und die höchsten Einnahmen aus geliehenen Mitteln an Dritte zu erzielen.

Die Summe der Nettozinsmarge zuzüglich der Provisionen für erbrachte Dienstleistungen wird als Kernumsatz bezeichnet. Der grundlegende Unterschied zwischen den Erträgen aus dem Bankgeschäft und denen aus der Erbringung von Dienstleistungen für Kunden besteht darin, dass letztere das Eigenkapital des Instituts nicht direkt beeinflussen, da sie von anderen ausgeführt werden, während die Bank Risiken (für ihr Kapital und das Kapital anderer) für die Finanzintermediation übernimmt. Einige Autoren halten es für angemessen, Risikovorsorge in der Nettozinsmarge einzuführen, da Rückstellungen für notleidende oder fragwürdige Kredite geringere Renditen aus der Kreditvergabe bedeuten.

Es bleibt abzuwarten, wie sich die enormen und noch anstehenden Veränderungen im Bankensektor auf die Bedeutung dieser beiden Bilanzpositionen (Kreditvergabe und Kundeneinlagen) auswirken werden.

ANLEIHEN

Anleihen und Darlehen: zwei verschiedene Finanzierungsmodelle

Anleihen und Darlehen sind Finanzierungsinstrumente, die von Unternehmen im Laufe ihres Bestehens zu einem bestimmten Zeitpunkt verwendet werden. Dies sind zwei konzeptionell unterschiedliche Kreditprodukte, die manchmal verwechselt werden. Es ist wichtig, zwischen beiden Finanzierungsmitteln zu unterscheiden und ihre Eigenschaften zu verstehen, um ihr wahres Wesen zu kennen.

Ana Rubio González von BBVA Research bekräftigte am 13. September 2016 bei der Präsentation der Studie “Banks’ changing business model” der Financial Studies Foundation (FEF), dass Kredite nicht länger der Treiber für das Einkommen der Banken sein werden, was bedeutet, dass sich die Institute “nicht mehr so sehr auf das Wachstum und die Erweiterung ihrer Bilanzen konzentrieren sollten, sondern auf die Bereitstellung von Dienstleistungen, die wenig Kapital verbrauchen – mehr im Einklang mit dem, was die US-Regierung institutionen getan haben.”

Und wer wird die Rolle der Vermittlung zwischen Ersparnissen und produktiven Investitionen übernehmen? Es ist nun Realität, dass die größten europäischen Unternehmen die traditionelle Finanzierung durch Bankkredite durch die Ausgabe von Schuldtiteln an den Kapitalmärkten ersetzen.

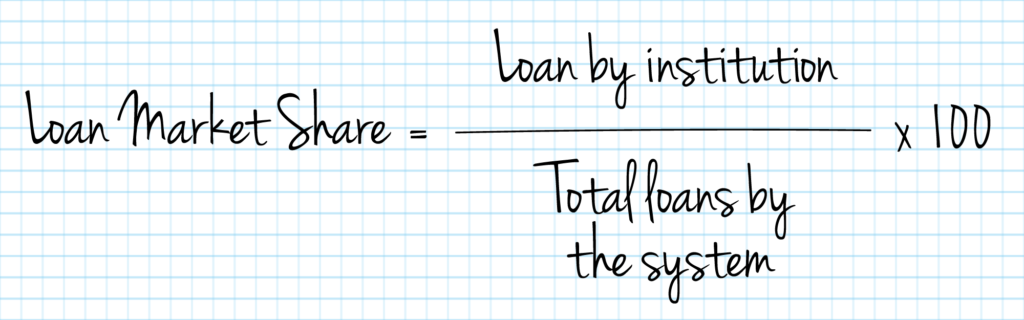

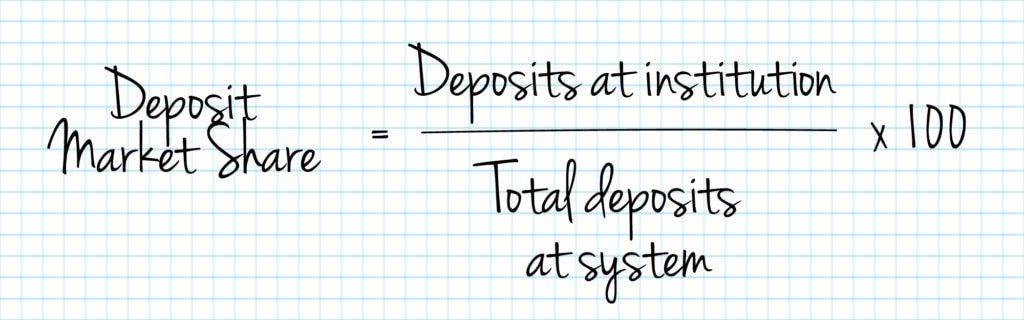

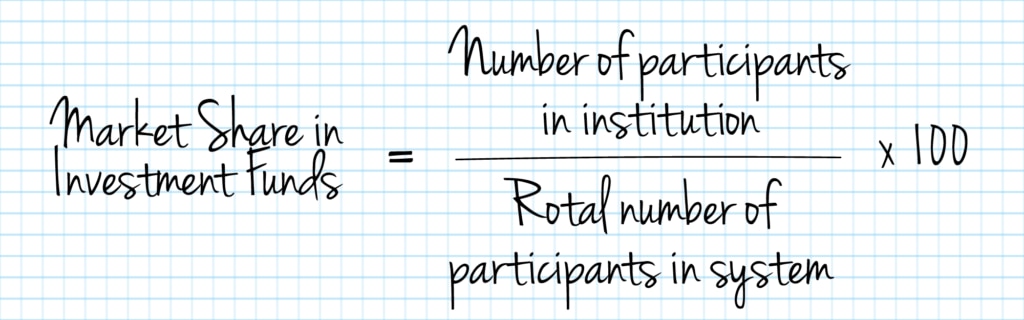

Marktanteil

Wir analysieren den Marktanteil, der von der analysierten Institution kontrolliert wird, sowie deren Entwicklung im Laufe der Zeit, den Grad der relativen Konzentration in der Branche und die eventuellen beherrschenden Stellungen.

Standard

Der Begriff “Standard” bezieht sich auf die Nichterfüllung der Zins- und Kapitalzahlungsverpflichtungen, die ihren Darlehen oder Krediten entsprechen.

Die Non-Performance Loan Ratio gibt an, wie viel Prozent der Kredite vom Ausfall bedroht sind. Der Vergleich der Insolvenzrückstellungen mit dem Gesamtbetrag der gewährten Kredite gibt einen Eindruck von der möglichen Deckung künftiger Eventualitäten.

Einige der am häufigsten verwendeten Kennzahlen zur Messung der Nichterfüllung sind:

- Notleidende Kredite / Kundenkredite

- Notleidende Kredite / (Kundenkredite + Sicherheiten)

- Rückstellungen / Durchschnittliche Bilanzsumme

BANKEN

Finanzstabilität 10 Jahre nach der Krise

Hat sich die Finanzstabilität zehn Jahre nach Ausbruch der Krise verbessert? Nach Ansicht von Ricardo Gómez Barredo, Leiter des Rechnungswesens & Aufsichtsbehörden bei BBVA, “klar, wir haben einen langen Weg zurückgelegt”, fügt aber hinzu “Die Regulierung muss sich weiterhin an die neuen Anforderungen anpassen, um gleiche Wettbewerbsbedingungen für alle zu gewährleisten”.

Insbesondere das Verhältnis: (NPL-Portfolio / Bilanzsumme) ist bei in Schwierigkeiten geratenen Instituten besonders relevant und wird, wenn es bestimmte Niveaus überschreitet, in der Regel als Hinweis auf eine Insolvenz eines Instituts angesehen.

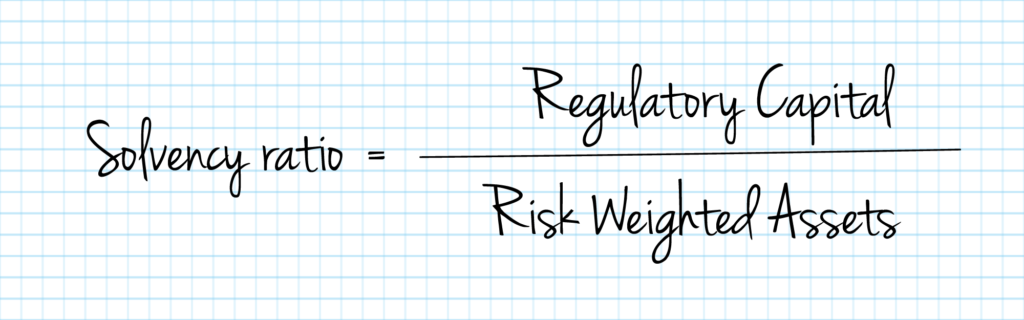

Die Solvenz eines Kreditinstituts hängt davon ab, dass ein Eigenmittelpuffer vorhanden ist, der ausreicht, um Verluste zu absorbieren und die im Rahmen seiner Kreditgeschäfte übernommenen Risiken zu gewährleisten. Die Solvabilitätsquote – oder Kapitalquote – ermöglicht es daher, die Ressourcen eines Instituts, die in wirksamen Vorschriften geregelt und definiert sind, und seine risikogewichteten Aktiva zu vergleichen.

Je niedriger der Prozentsatz der Eigenmittel im Vergleich zur Bilanzsumme ist, desto höher ist der finanzielle Verschuldungsgrad des Instituts und desto geringer ist der Schutz des Instituts vor Ausfällen der auf der Aktivseite angegebenen Kredite.

Das regulatorische Kapital wird auf verschiedenen Ebenen festgelegt: Common Equity Tier 1 oder CET 1, TIER 1-Kapital, TIER 2-Kapital und die Summe von TIER 1- und TIER 2-Kapital, Kapitalbasis oder Kernkapital genannt.

Die sich aus Basel III ergebenden Neuregelungen verpflichten die Institute, sowohl das Volumen als auch die Qualität ihrer Kapitalreserven zu erhöhen, die Kapitalabzüge zu erhöhen und die Anforderungen an bestimmte Vermögenswerte zu überarbeiten. Im Gegensatz zum vorherigen Rahmenwerk werden die Mindestkapitalanforderungen durch Kapitalpufferanforderungen sowie Liquiditäts- und Fremdkapitalanforderungen ergänzt.

In diesem Zusammenhang wird festgelegt, dass Kreditinstitute sowohl auf Einzel- als auch auf konsolidierter Ebene jederzeit eine Gesamtkapitalquote von 8% ihrer risikogewichteten Aktiva einhalten müssen (Säule-1-Anforderung). Mindestens 6% der Gesamtkapitalquote müssen aus Tier-1-Kapital bestehen, wovon 4,5% auf jeden Fall aus CET1-Kapital bestehen müssen. Die restlichen 2% können mit Tier-2-Kapitalinstrumenten ergänzt werden.

Unabhängig von der Anwendung der Säule-1-Anforderung könnten die zuständigen Behörden gemäß CRD IV von Kreditinstituten verlangen, Eigenkapital zu halten, das über die Säule-1-Anforderungen hinausgeht, um zusätzliche Risiken abzudecken, die nicht bereits durch die Säule-1-Anforderung abgedeckt sind (diese Befugnis der zuständigen Behörde wird allgemein als Säule 2 bezeichnet).

Darüber hinaus müssen Kreditinstitute ab dem 1. Januar 2016 gemäß CRD IV jederzeit die kombinierte Anforderung an Kapitalpuffer erfüllen, die zusätzlich zu dem zur Erfüllung der Anforderungen der Säule 1 und der Säule 2 zugewiesenen Kapital mit CET1 erfüllt werden müssen.

Die kombinierte Kapitalpufferanforderung besteht aus:

- Ein Kapitalerhaltungspuffer

- Ein spezifischer antizyklischer Kapitalpuffer

- Ein Puffer für global systemrelevante Banken (G-SIB-Puffer)

- Ein Puffer für andere systemrelevante Banken (der “D-SIB-Puffer”)

- Ein Systemischer Risikopuffer.

Die Kombination von:

- Kapitalerhaltungspuffer;

- der spezifische antizyklische Kapitalpuffer; und

- der höchste

- der Systemrisikopuffer;

- der G-SIB-Puffer; und

- der D-SIB-Puffer (jeweils für jedes Institut),

umfassen die kombinierte Kapitalpufferanforderung eines Instituts.

Cookie-Einstellungen

Wir verwenden eigene Cookies und Cookies von Drittanbietern, um zu analysieren und zu messen, wie unsere Website genutzt wird, um bessere Funktionen und Anpassungsmöglichkeiten zu bieten und um gezielte Anzeigen gemäß Ihren Präferenzen und Ihrem Profil zu schalten, die auf Ihren Surfgewohnheiten basieren. Weitere Informationen zu unserer Cookie-Richtlinie finden Sie hier. Durch Klicken auf die Schaltfläche “Akzeptieren” autorisieren Sie uns, alle Cookies auf Ihrem Gerät zu speichern.

Leave a Reply