Share buy backs in private companies

Todd Want | Director, Tax Services

suurin osa yleisestä tietoisuudesta osakkeiden takaisinostosta johtuu siitä, että pörssiyhtiöt käyttävät niitä pääasiassa keinona palauttaa ylimääräinen pääoma houkuttelevalla tavalla osakkeenomistajille (kuten SMSFs). Osakeostot voivat kuitenkin olla myös yksityisille yrityksille erittäin hyödyllisiä työkaluja hallinnoida osakerekisteriään ja tarjota verovaroin toimivan keinon osakkeenomistajien irtautumiseen.

tiedätkö, mitkä ovat yksityisen yrityksen takaisinostojen veroasiat?

mitä tapahtuu osakkeiden takaisinostossa

osakkeiden takaisinostoprosessi alkaa, kun yhtiö päättää tehdä tarjouksen ostaa takaisin joitakin omia osakkeitaan. Jos osakkeenomistajat hyväksyvät tämän tarjouksen, heidän osakkeensa myydään takaisin yhtiölle, jolloin yhtiö välittömästi mitätöi osakkeet (mikä vähentää annissa olevien osakkeiden kokonaismäärää).

yksityinen yritys voi suorittaa erilaisia takaisinostoja, joista 2 yleisintä on:

- yhtäläiset mahdollisuudet: takaisinosto on avoin kaikille osakkeenomistajille käytännössä samoin ehdoin; tai

- valikoiva: takaisinosto voidaan tarjota vain valitulle osakkeenomistajalle tai joillekin osakkeenomistajille.

takaisinoston tyypin ero määrittää yleensä ASIC: n dokumentointivaatimukset (kuten kokouksiin, osakkeenomistajien irtisanomisaikoihin jne.liittyvät vaatimukset).

tuotot osakkeen takaisinostosta

osakkeen takaisinostossa osakkeenomistajan saama tuotto jaetaan kahteen osaan, jotka ovat:

- osinko-osuus; ja

- pääomakomponentti.

tavallisesti jako määräytyy sen mukaan, miten yhtiö tilittää kaupan. Yrityksen osakepääomatilille veloitettava määrä on takaisinostotuottojen pääomakomponentti, jonka loppusumma käsitellään osinkona (joka on suoranainen).

takaisinoston etuja (yli osakemyynnin), mukaan lukien esimerkki verojen jälkeisistä tuloksista, tarkastellaan syvällisemmin tämän kuun toisessa artikkelissa: Irtautumisstrategiat: onko osakkeiden myyminen aina paras vaihtoehto?

tuoton verokohtelu

vaikka yhtiö nimeää pääoman ja osingonjaon, tuloverolaissa voidaan soveltaa erilaisia veronkierron ja lahjomattomuuden estäviä toimenpiteitä sen varmistamiseksi, ettei takaisinostosta saada epäasianmukaisia veroetuja.

hyväksytyn koulutusorganisaation ensisijainen huolenaihe osakkeiden takaisinostossa on pääoman ja osinkojen jakaminen. ATO keskittyy erityisesti siihen, johtaako jaottelu siihen, että pääoma tai osingot virtaavat sopimattomasti mukana oleville osakkeenomistajille.

esimerkiksi jako, jonka pääomakomponentti on liian pieni, voi virrata osinkoja (ja frankkiluottoja) ja keinotekoisesti lisätä osakkaiden pääomatappioita. Vastaavasti liian suuri pääomakomponentti voi siirtää pääomahyötyjä (osinkojen sijaan) osakkaille.

joitakin epäedullisia verotuloja, jotka voivat syntyä, jos otetaan käyttöön epäasianmukainen pääoman / osingonjako, ovat:

- pääoman suoratoistoa koskevia säännöksiä voidaan soveltaa (jotka mitätöivät pääomaedun ja käsittelevät määrää osinkona);

- frankkiluottojen peruuttaminen;

- frankkiluottoja ei välttämättä voida suoratoistaa; tai

- yleisiä arvonsiirtosäännöksiä voidaan soveltaa.

verokysymysten käsittely

ATO katsoo, että pääoman/osingonjaon toteamiseksi on olemassa useita hyväksyttäviä menetelmiä, vaikka kaikkia ei voida soveltaa yhtäläisesti kaikissa tapauksissa. Kuhunkin takaisinostoon liittyvät erityisolosuhteet on otettava huomioon, jotta voidaan määrittää kussakin tapauksessa sopivin menetelmä.

käytettävissä olevista menetelmistä hyväksytyt järjestelyt ovat ilmoittaneet, että “keskimääräinen osakepääoma” -menetelmä on niiden ensisijainen tapa laskea takaisinoston pääomakomponentti verotusta varten.

keskimääräinen osakepääoma-menetelmässä pyritään määrittämään keskimääräinen pääoma kullekin osakkeelle, joka yhtiöllä on liikkeeseen laskettuna. Tämä keskimääräinen määrä muodostaa kunkin takaisin ostetun osakkeen pääomakomponentin.

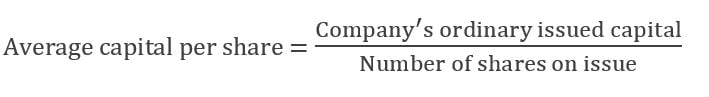

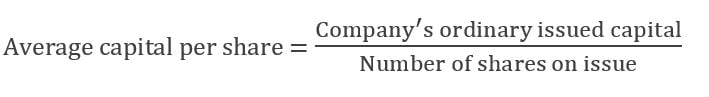

osakekohtaisen keskimääräisen pääoman laskentakaava esitetään seuraavassa:

esimerkiksi jos yhtiöllä on liikkeeseen laskettuna 100 kantaosaketta ja maksettuna pääomana 200 dollaria, osakekohtainen pääoma olisi keskimäärin 2 dollaria (eli 200/100 dollaria). Jos 30 yhtiön osaketta ostettaisiin takaisin, tämän takaisinoston pääomaosuus verotuksessa olisi 60 dollaria (2 x 30 dollaria). Takaisinostosta mahdollisesti saatavan tuoton jäljelle jäävä määrä olisi osa osinkoa (joka voitaisiin frankeerata).

tätä kaavaa sovellettaessa laskelmiin saatetaan joutua tekemään muutoksia joissakin tilanteissa, kuten jos yrityksillä on:

- liikkeeseenlaskussa on useita eri osakelajeja;

- yhtiössä on äskettäin tehty pääomanlisäys; tai

- yhtiö on osittain maksanut osakkeita annista.

yrityksen on myös tärkeää suorittaa takaisinosto markkina-arvon vastiketta vastaan. Jos näin ei tehdä, ulos lähtevälle osakkeenomistajalle voidaan arvioida lisäsummia (mahdollisesti lunastamattoman osingon muodossa).

päätelmä

asianmukaisesti toteutettu osakkeiden takaisinosto voi olla tehokas tapa yhtiölle irtautua tietyistä osakkeenomistajista tai palauttaa ylijäämävarat osakkeenomistajaryhmälle. Vaikka haitallisia verovaikutuksia voi olla, niitä voidaan hallita soveltamalla hyväksytyn koulutusorganisaation suosittelemia menetelmiä pääoman/osingonjakoa määritettäessä.

jos sinulla on kysyttävää osakkeiden takaisinostosta tai haluat apua määritettäessä osakkeiden takaisinoston verovaikutuksia jollekin asiakkaastasi (tai prosessia, jota on noudatettava ASIC: n vaatimusten täyttämiseksi), ota yhteyttä paikalliseen William Buck advisor-neuvonantajaan.

Leave a Reply