Rachats d’actions dans des sociétés privées

Par Todd Want | Directeur, Services fiscaux

La plus grande sensibilisation du public aux rachats d’actions concerne leur utilisation par les sociétés cotées, principalement pour restituer le capital excédentaire de manière attrayante aux actionnaires (tels que les PME). Cependant, les rachats d’actions peuvent également être des outils extrêmement utiles pour les entreprises privées afin de gérer leur registre d’actions et de fournir un moyen fiscal efficace pour une sortie des actionnaires.

Connaissez-vous les enjeux fiscaux des rachats dans une entreprise privée ?

Ce qui se passe lors d’un rachat d’actions

Le processus de rachat d’actions commence lorsqu’une société décide de faire une offre de rachat de certaines de ses propres actions. Lorsque les actionnaires acceptent cette offre, leurs actions sont revendues à la société, à laquelle la société annule immédiatement les actions (réduisant ainsi le nombre total d’actions que la société détient à l’émission).

Une entreprise privée peut effectuer différents types de rachats, les 2 plus courants étant:

- égalité d’accès: le rachat est ouvert à tous les actionnaires aux mêmes conditions ; ou

- sélectif : le rachat ne peut être offert qu’à un actionnaire sélectionné ou à certains actionnaires.

La différence entre le type de rachat déterminera généralement les exigences en matière de documentation ASIC (telles que celles relatives aux assemblées, aux délais de préavis des actionnaires, etc.).

Produit d’un rachat d’actions

Dans le cadre d’un rachat d’actions, le produit reçu par un actionnaire est divisé en deux composantes, à savoir:

- une composante dividende; et

- une composante de capital.

Habituellement, la division est déterminée par la manière dont la société comptabilise la transaction. Plus précisément, un montant débité du compte de capital-actions de la société constituera la composante en capital du produit du rachat, le solde du produit étant traité comme un dividende (qui est frankable).

Les avantages d’un rachat (par rapport à une vente d’actions), y compris un exemple des résultats après impôt, sont examinés plus en profondeur dans l’autre article de ce mois-ci: Stratégies de sortie: la vente d’actions est-elle toujours la meilleure option?

Traitement fiscal du produit

Bien que la division entre les composantes capital et dividende soit proposée par la société, diverses mesures anti-évitement et d’intégrité dans les lois fiscales sur le revenu peuvent s’appliquer pour s’assurer que des avantages fiscaux inappropriés ne sont pas obtenus à la suite du rachat.

La principale préoccupation de l’ATO concernant les rachats d’actions est la répartition entre les composantes capital et dividende. L’ATO se concentre en particulier sur la question de savoir si la scission entraîne une transmission inappropriée du capital ou des dividendes aux actionnaires participants.

Par exemple, une scission dont la composante en capital est trop faible peut diffuser des dividendes (et des crédits d’affranchissement) et augmenter artificiellement les pertes en capital des actionnaires participants. Inversement, une composante de capital trop élevée peut répartir les avantages en capital (plutôt que les dividendes) vers les actionnaires participants.

Certaines des conséquences fiscales défavorables qui pourraient être déclenchées si un fractionnement inapproprié du capital/dividende est adopté comprennent:

- des dispositions de transmission du capital peuvent s’appliquer (qui annulent l’avantage en capital et traitent le montant comme un dividende);

- annulation des crédits d’affranchissement;

- les avantages d’affranchissement peuvent ne pas être diffusés en continu; ou

- les dispositions générales de transfert de valeur peuvent s’appliquer.

Aborder les questions fiscales

L’ATO estime qu’il existe un certain nombre de méthodes acceptables pour déterminer le fractionnement capital/dividende, bien que toutes ne soient pas également applicables dans tous les cas. Les circonstances particulières de chaque rachat d’actions doivent être prises en compte pour déterminer la méthodologie la plus appropriée dans chaque cas.

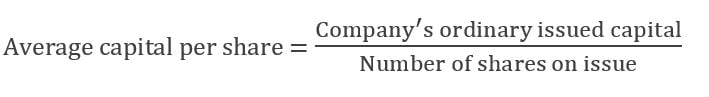

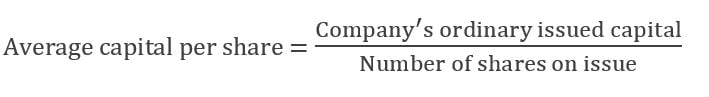

Parmi les méthodes disponibles, l’ATO a indiqué que la méthode du ” Capital moyen par action ” est sa méthode préférée pour calculer la composante du capital d’un rachat à des fins fiscales.

La méthode du capital moyen par action vise à identifier le capital moyen de chaque action émise par la société. Ce montant moyen constitue alors la composante du capital pour chacune des actions rachetées.

La formule de la méthode du capital moyen par action est présentée ci-dessous:

À titre d’exemple, pour une société dont 100 actions ordinaires sont émises et dont le capital versé est de 200 $, le capital moyen par action serait de 2 $ (c.-à-d. 200 $ sur 100 $). Si un rachat devait être effectué pour 30 actions de la société, la composante du capital de ce rachat aux fins de l’impôt serait de 60 $ (c.-à-d. 2 X 30 $). Le montant restant de tout produit du rachat ferait partie de la composante dividende (qui pourrait être affranchie).

Lors de l’application de cette formule, il peut être nécessaire d’apporter des ajustements aux calculs dans certaines circonstances, par exemple lorsque les entreprises ont:

- un certain nombre de catégories d’actions différentes à l’émission;

- il y a eu une récente injection de capital dans la société; ou

- la société a partiellement versé des actions à l’émission.

Il est également important que l’entreprise entreprenne le rachat pour une contrepartie en valeur marchande. Un manquement à cette obligation pourrait entraîner l’imposition de montants supplémentaires à l’actionnaire sortant (potentiellement sous la forme d’un dividende non versé).

Conclusion

Un rachat d’actions correctement mis en œuvre peut être un moyen efficace pour une entreprise de quitter certains actionnaires ou de restituer des fonds excédentaires au groupe d’actionnaires. Bien que des incidences fiscales défavorables puissent s’appliquer, celles-ci peuvent être gérées en appliquant les méthodologies recommandées par l’ATO lors de la détermination du fractionnement capital/dividende.

Si vous avez des questions concernant les rachats d’actions, ou si vous souhaitez obtenir de l’aide pour déterminer les implications fiscales d’un rachat d’actions pour l’un de vos clients (ou le processus à suivre pour se conformer aux exigences ASIC), veuillez contacter votre conseiller William Buck local.

Leave a Reply