Hogyan olvassuk el a bank mérlegét

a banki mérleg kulcsfontosságú módja annak, hogy következtetéseket vonjunk le a bank üzleti tevékenységével és a hitelezés finanszírozásához felhasznált forrásokkal kapcsolatban. A bank üzleti volumene szerepel a mérlegében mind az eszközök (hitelezés), mind a kötelezettségek (ügyfélbetétek vagy egyéb pénzügyi eszközök) tekintetében.

az összes pénzügyi elemzés három kulcsfontosságú eleme a következő:

- likviditás: képesség a likvid alapok kötelezettségeinek teljesítésére.

- Szolvencia: a bank saját forrásainak hitelminősége és megfelelősége (eladósodottság).

- jövedelmezőség: képesség jövedelem/nyereség létrehozására az elkülönített tőkéből.

ezeknek az elemeknek van néhány sajátossága, amikor egy pénzügyi intézményre alkalmazzák, tekintettel a banki tevékenység egyediségére.

a likviditást általában úgy mérik, hogy a vállalat képes-e fizetni az adósságokat, amint azok esedékesek, de ennek nincs értelme a hitelintézetek számára, mivel a banki üzletág definíció szerint illikvid (esedékessé váló kötelezettségek és hosszú lejáratú eszközök).

mérleg

mi a bank mérlege?

a bank nem olyan, mint bármely más vállalat. Fő tevékenysége a megtakarítók pénzének felhasználása a hitelt kérők számára. Ez azt jelenti, hogy a bank mérlege némileg eltér egy olyan társaságtól, amely nem pénzügyi intézmény. Annak érdekében, hogy egyértelmű legyen, az alábbiakban összefoglaltuk a bank mérlegének főbb jellemzőit.

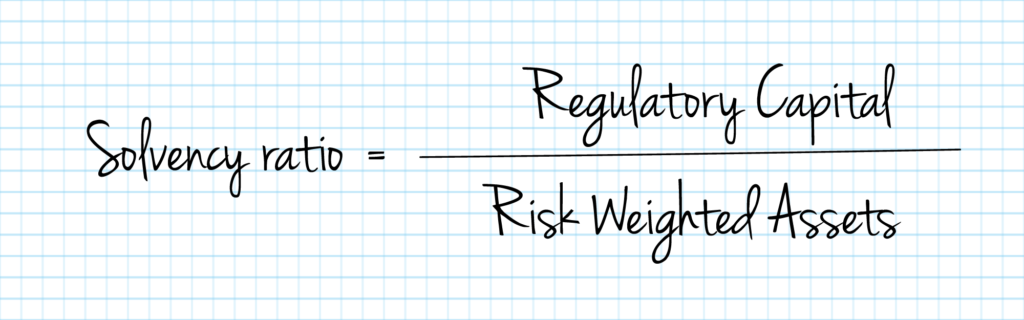

a banki eszközök és kötelezettségek, főként a pénzügyi eszközök sajátos jellemzői, valamint a nemteljesítés nagy hatása megváltoztatja a fizetőképesség hagyományos megközelítését. A szabályozó a fizetőképességi mutatókat elsősorban a bank szavatolótőkéjének minősége, valamint kisebb mértékben a tőkeáttétel alapján határozza meg.

a hitelintézet jövedelmezősége közvetlenül kapcsolódik az “idő” és a “kockázat” tényezőkhöz, amelyek jelentősen befolyásolják a likviditást és a fizetőképességet. A kockázat-megtérülés kompromisszum kulcsfontosságú a banki üzletágban.

a hitelintézet mérlegében szereplő információk lehetővé teszik Befektetési és finanszírozási struktúrájának elemzését mind abszolút értékben, mind százalékban. Ez lehetővé teszi számunkra, hogy összehasonlítsuk az eszközökhöz kapcsolódó különböző elemeket (kereskedési portfólió, hitelezés stb.) az összes eszközzel; a kötelezettségek kiválasztott tételeivel (betétek, kibocsátott értékpapírok, kapott bankközi hitelek) és azok időbeli alakulásával vagy egy másik intézmény vagy szektor átlagával összehasonlítva.

a nem pénzügyi vállalatoktól eltérően azonban a banki mérleg hagyományos számviteli elemzési technikáinak alkalmazása korlátozza, hogy nem tudja kiszámítani a szabályozó által a bank fizetőképességének, tőkeáttételének, eladósodottságának stb. a bankon kívülről az éves beszámolóban szereplő információk felhasználásával. Ezeknek az arányoknak a nevezője és nevezője a pénzügyi kimutatások olyan tételeinek kiigazításait tartalmazza, amelyek csak belső információkkal végezhetők el.

a bank tevékenysége a mérlegében szerepel

éves beszámoló

öt kulcs a BBVA eredménykimutatásának megértéséhez

a BBVA ma bejelentette 2015. negyedik negyedévi eredményét, valamint áttekintette éves pénzügyi kimutatását. 2015-ben a bank megmutatta “hatalmas képességét arra, hogy összetett környezetben jövedelmet generáljon, miközben határozottan halad előre az átalakulásában” – mondta Francisco Gonzoinz, a BBVA ügyvezető elnöke. Ez az 5 kulcs, amelyet tudnia kell, hogy megértse a BBVA teljesítményét az elmúlt évben:

egy nem pénzügyi társaságban az áruk értékesítése, a szolgáltatásnyújtás vagy a vásárlások számlázása az eredménykimutatásban szereplő év üzleti volumenét jelenti. A bank tevékenysége viszont a hitelezés volumenének, az eszközöknek a változásaként szerepel a mérlegében, összehasonlítva ezt az ügyfélbetétek vagy más finanszírozási eszközök változásával a forrásoldalon. A lakossági bankoknál ez a két tétel az összes eszközük túlnyomó többségét, valamint a saját tőke és kötelezettségek összegét

a mérleg elemzése alapján következtetéseket lehet levonni a bank tevékenységének növekedéséről vagy csökkenéséről, valamint a hitelezés finanszírozására fordított forrásokról.

az eredménykimutatás a pénzügyi fedezetet vagy a nettó kamatmarzsot mutatja. Ez a különbözet annak a tevékenységnek a származéka, amely a finanszírozásra képes kiadási egységek pénzeszközeinek felhasználásából származik, hogy kölcsönöket nyújtsanak a finanszírozásra szorulóknak. Értéke megegyezik a termékek és a pénzügyi költségek közötti különbséggel, és az intézmények stratégiája az, hogy mások pénzéért a legalacsonyabb költséget és a harmadik feleknek kölcsönadott pénzeszközökből a legmagasabb jövedelmet szerezzék.

a nettó kamatmarzs összegét plusz a nyújtott szolgáltatások jutalékát alapbevételnek nevezzük. A banki tevékenységből származó jövedelem és az ügyfélkörnek nyújtott szolgáltatásokból származó jövedelem közötti alapvető különbség az, hogy ez utóbbiak nem befolyásolják közvetlenül az intézmény saját tőkéjét, mivel azt mások végzik, míg a bank kockázatot vállal (tőkéjére és mások tőkéjére) a pénzügyi közvetítéshez. Egyes szerzők helyénvalónak tartják a hitelveszteségre vonatkozó rendelkezések bevezetését a nettó kamatmarzsban, mivel a nem teljesítő vagy megkérdőjelezhető hitelekre vonatkozó rendelkezések a hitelezés alacsonyabb hozamát jelentik.

majd meglátjuk, hogy a bankszektorban végbemenő és a még előttünk álló óriási változások hogyan befolyásolják majd e két tétel (hitelezés és ügyfélbetétek) mérlegbeli jelentőségét.

kötvények

kötvények és hitelek: két különböző finanszírozási modell

a kötvények és kölcsönök olyan finanszírozási eszközök, amelyeket a társaságok fennállásuk során egy vagy másik pillanatban használnak. Ez két fogalmilag különböző hiteltermék, amelyeket néha összekevernek. Fontos különbséget tenni mindkét finanszírozási eszköz között, és megérteni azok jellemzőit annak valódi lényegének megismerése érdekében.

szeptember 13-án, 2016 – ban, a pénzügyi tanulmányok Alapítvány (FEF) “bankok változó üzleti modellje” című tanulmányának bemutatásakor a BBVA Research Ana Rubio Gonzz-ja megerősítette, hogy a hitel már nem lesz a bankok jövedelmének mozgatórugója, ami azt jelenti, hogy az intézményeknek “már nem kell annyira összpontosítaniuk mérlegük növekedésére és bővítésére, hanem olyan szolgáltatások nyújtására, amelyek kevés tőkét használnak-jobban összhangban azzal, amit az Egyesült Államok. az intézmények megtették.”

és ki vállalja a megtakarítások és a termelő beruházások közötti közvetítő szerepet? Mára valósággá vált, hogy a legnagyobb európai vállalatok a hagyományos banki hitelekből történő finanszírozást hitelviszonyt megtestesítő értékpapírok kibocsátásával váltják fel a tőkepiacokon.

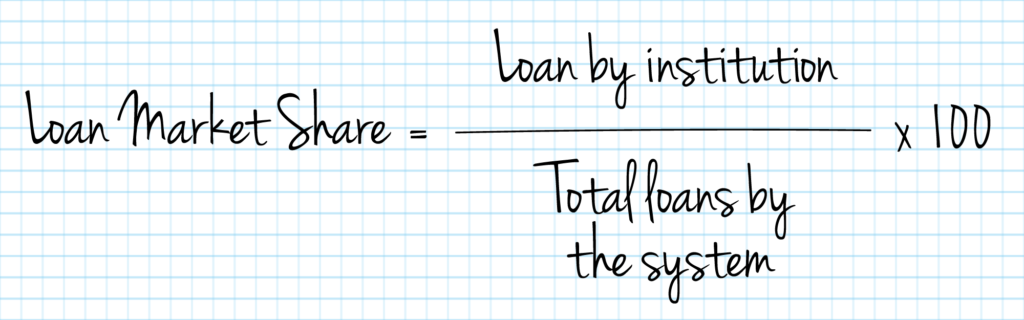

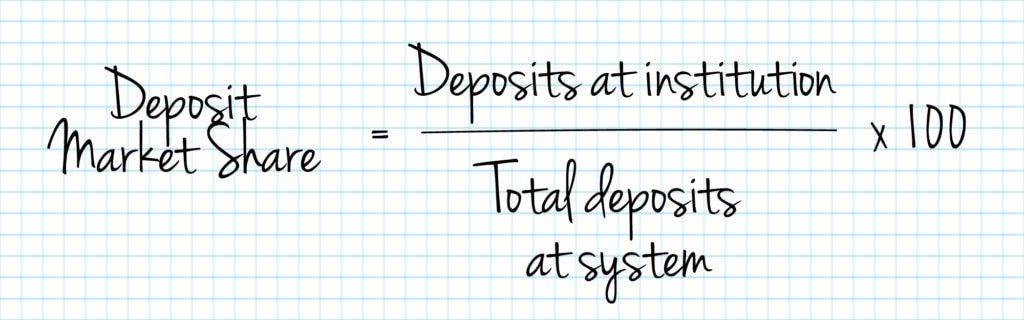

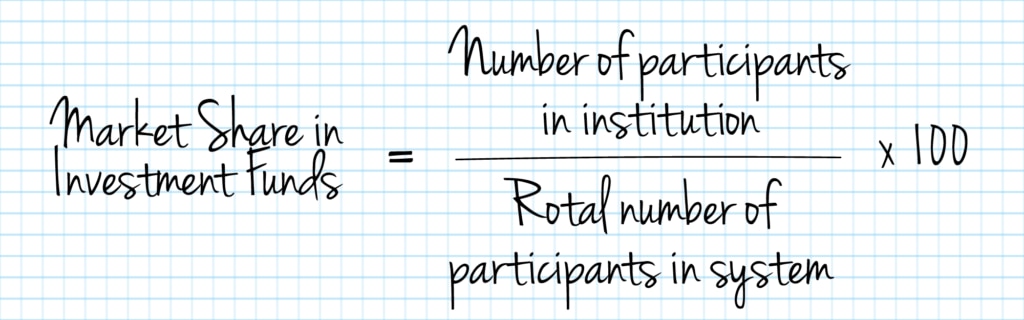

piaci részesedés

elemezzük az elemzett intézmény által ellenőrzött piaci részesedést, valamint annak időbeli fejlődését, az ágazat relatív koncentrációjának mértékét és az esetleges erőfölényt.

nemteljesítés

a” nemteljesítés ” fogalma a kölcsönökhöz vagy hitelekhez kapcsolódó kamat-és tőkefizetési kötelezettségek teljesítésének elmulasztására utal.

a nemteljesítési hitelhányad azt jelzi, hogy a hitelek hány százaléka van kitéve a kudarc kockázatának. A fizetésképtelenségre vonatkozó rendelkezések összehasonlítása a nyújtott hitelek teljes összegével képet ad a jövőbeni váratlan események lehetséges fedezetéről.

a nem teljesítmény mérésére leggyakrabban használt arányok a következők:

- nemteljesítő hitelek / Ügyfélhitelek

- nemteljesítő hitelek / (Ügyfélhitelek + biztosítékok)

- céltartalékok / eszközök átlagos összértéke

banki

pénzügyi stabilitás 10 évvel a válság után

tíz évvel a válság kitörése után javult-e a pénzügyi stabilitás? Ricardo G., A BBVA & felügyelőinek számviteli vezetője szerint “nyilvánvaló, hogy hosszú utat tettünk meg”, de hozzáteszi: “a szabályozásnak továbbra is alkalmazkodnia kell az új igényekhez, hogy mindenki számára egyenlő versenyfeltételeket biztosítson”.

különösen az arány: (NPL-Portfólió / összes eszköz) különösen fontos a problémás intézményekben, és ha meghalad bizonyos szinteket, általában az intézmények fizetésképtelenségének jelzésére használják.

a hitelintézet fizetőképessége a saját források pufferének meglététől függ, amely elegendő a veszteségek fedezésére és a hitelügyletei során vállalt kockázatok garantálására. Így a Szolvencia mutató – vagy tőkemegfelelési mutató-lehetővé teszi az intézmény hatékony szabályozásban szabályozott és meghatározott erőforrásainak és kockázattal súlyozott eszközeinek összehasonlítását.

minél alacsonyabb a saját források százalékos aránya a mérlegfőösszeghez képest, annál magasabb az intézmény pénzügyi tőkeáttétele, és annál alacsonyabb az intézménynek az eszközoldalon feltüntetett nemteljesítésekkel szembeni védelme.

a szavatoló tőkét különböző szinteken állapítják meg: 1.szintű törzsrészvény (Common Equity Tier) vagy 1. szintű (CET) tőke (cet), 1. szintű tőke (TIER), 2. szintű tőke (TIER), valamint az 1. szintű és 2. szintű tőke (tier Base vagy Core Capital) összegzése.

a Bázel III-ból eredő új rendeletek előírják az intézmények számára, hogy növeljék tőketartalékaik volumenét és minőségét, növeljék a tőkelevonásokat és vizsgálják felül az egyes eszközökhöz kapcsolódó követelményeket. A korábbi kerettel ellentétben a minimális tőkekövetelményeket tőkepufferkövetelmények, valamint likviditási és tőkeáttételi követelmények egészítik ki.

e tekintetben megállapítja, hogy a hitelintézeteknek mind egyéni, mind konszolidált szinten mindenkor a kockázattal súlyozott eszközeik 8%-ának megfelelő teljes tőkemegfelelést kell tartaniuk (1.pillér követelmény). A teljes tőkearány legalább 6% – át az 1.szintű tőkének kell kitennie, ebből 4,5% – ot minden esetben a CET1 tőkének kell kitennie. A fennmaradó 2% kiegészíthető Tier 2 tőkeinstrumentumokkal.

az 1.pillérre vonatkozó követelmény alkalmazásától függetlenül a CRD IV szerint az illetékes hatóságok előírhatják a hitelintézeteknek, hogy az 1. pillérre vonatkozó követelményen felüli saját tőkét tartsanak fenn az 1. pillérre vonatkozó követelmény által már lefedetteken kívüli további kockázatok fedezésére (az illetékes hatóság ezen hatásköre közismert nevén 2. pillér).

ezenkívül január 1-jétől 2016-ig a CRD IV-nek megfelelően a hitelintézeteknek mindenkor meg kell felelniük a tőkepufferek együttes követelményének, amelynek meg kell felelnie a CET1-nek az 1.és a 2. pillér követelményeinek teljesítésére elkülönített tőkén felül.

a kombinált tőkepuffer követelmény a következőkből áll:

- tőkemegőrzési puffer

- specifikus anticiklikus tőkepuffer

- puffer a globális rendszerszinten fontos bankok számára (G-SIB puffer)

- Abuffer más rendszerszinten fontos bankok számára (a “D-SIB puffer”)

- Asystemic kockázati puffer.

kombinációja:

- tőkemegőrzési puffer;

- a specifikus anticiklikus tőkepuffer; és

- a legmagasabb

- a Rendszerkockázati tőkepuffer;

- a G-SIB tőkepuffer; és

- a D-SIB puffer (minden esetben, az egyes intézményekre alkalmazandó módon),

tartalmazza az intézmény kombinált tőkepuffer-követelményét.

Cookie Settings

saját és harmadik féltől származó cookie-kat használunk a weboldalunk használatának elemzésére és mérésére, jobb funkcionalitás és testreszabási szintek biztosítására, valamint célzott hirdetések megjelenítésére az Ön preferenciáinak és a böngészési szokásai alapján létrehozott profiljának megfelelően. A Sütikre vonatkozó irányelveinkről itt talál többet. Az “Elfogadás” gombra kattintva engedélyezi számunkra, hogy az összes cookie-t elmentsük az eszközére.

Leave a Reply