Fallimento comprensione

Cosa succede quando è necessario dichiarare fallimento in Canada?

Le ragioni per dichiarare fallimento in Canada variano a seconda delle famiglie. La perdita del lavoro, il divorzio, le ricadute economiche della pandemia e semplicemente il mancato rispetto di un budget possono portare alla bancarotta. Le cose brutte accadono alle persone buone, e gli eventi negli ultimi due anni sono stati certamente impegnativi.

Mentre c’è stato un forte calo delle limature per fallimento in 2020, c’erano ancora quasi 33,000 fallimenti l’anno scorso. Aspettatevi che questo numero aumenti di nuovo dopo il COVID, poiché le limature 2021 stanno lentamente tornando a livelli più alti, secondo Bloomberg News.

Questa guida può aiutare a capire come funziona il fallimento in Canada, cosa ci si può aspettare quando si file, e cosa accadrà una volta che il deposito è completo. In questa guida, ci concentreremo sul fallimento personale, tuttavia, ci sono altri tipi di fallimenti per le piccole imprese e le società.

Che cos’è il fallimento?

Fallimento è il processo legale con cui si sono dichiarati insolventi, il che significa che si deve più di vostri beni valgono. Il processo è supervisionato da un fiduciario di insolvenza autorizzato (LIT). Sorvegliano la vendita di qualsiasi attività che hai che non si qualificano per l’esenzione nella provincia o nel territorio in cui vivi. I proventi di tali vendite sono utilizzati per rimborsare i creditori, poi i restanti saldi sui debiti inclusi nel vostro fallimento vengono scaricati.

Come archiviare il fallimento

Passo 1: Contattare un fiduciario Insolvenza con licenza (LIT)

Il governo fornisce uno strumento utile per trovare un fiduciario insolvenza con licenza nella vostra zona. Dovresti cercarli online prima di sceglierne uno per vedere se ci sono recensioni positive o negative su di loro. Puoi trovare recensioni su siti come Yelp, Google e altri.

Passo 2: Raccogliere il vostro lavoro di ufficio

Quando si incontra con il fiduciario di Insolvenza con licenza, che passerà attraverso le vostre finanze con voi per determinare se siete insolventi. Con questo in mente, hai bisogno di copie di documenti personali tra cui moduli fiscali, stub di pagamento, prova di reddito, spese. Potrebbero aver bisogno di più a seconda della situazione finanziaria, dell’occupazione e delle attività.

Fase 3: Incontro con il trustee

Ciò avverrà presso l’ufficio del trustee o online durante la pandemia. Il fiduciario spiegherà tutte le opzioni a vostra disposizione. Lui o lei chiederà circa il vostro reddito, i vostri beni, quanto dovete e che cosa le vostre spese sono.

Dovresti anche porre domande, incluso come iniziare, quali sono i costi, quando effettuare pagamenti, quali beni potresti avere che si qualificherebbero per l’esenzione e qualsiasi altra domanda che hai.

Al termine della riunione, se si decide di andare avanti, il fiduciario presenterà la domanda di fallimento e tutti i documenti necessari con l’Ufficio del Sovrintendente di fallimento Canada.

Una volta archiviato, il fiduciario inizierà a supervisionare gli obblighi legali per il fallimento. Smetterai di effettuare pagamenti e qualsiasi azione legale contro di te, incluso il pignoramento dei salari, finirà. A meno che non sia richiesta una riunione dei creditori, salterai al punto 5.

Passo 4: Incontro con i creditori (possibilmente)

In alcuni casi, potrebbe essere richiesto di partecipare a una riunione con i creditori. Questo accade se i creditori si oppongono al vostro deposito. Si verifica solo se un minimo del 25% (basato sul dollaro) dei vostri creditori chiedere questo incontro. La posizione di solito sarà l’ufficio del tuo fiduciario. Prima della riunione, si dovrà avere un rapporto preliminare compilato, che va oltre le vostre attività e passività, nonché perché il fallimento è accaduto. Includerà anche i dettagli di qualsiasi transazione commerciale o personale in cui potresti essere o essere stato coinvolto. Il vostro fiduciario sarà presente per assicurarsi che il processo è giusto. È possibile ottenere un avvocato, se lo si desidera, ma non è richiesto.

Se la maggioranza dei vostri creditori (dollaro-based) d’accordo, il fallimento procederà.

Punto 5: Prenditi cura delle tue responsabilità

Una volta che si file fallimento ufficialmente, è necessario:

- partecipare a due sessioni di consulenza

- file rapporti regolari sul vostro reddito e le spese

- pagare i costi, tra cui patrimonio netto in attività, surplus di reddito, tasse amministrative, e le tasse, che i file LIT.

Dopo nove mesi, supponendo che questo è il vostro primo fallimento e non si dispone di reddito in eccesso, si avrà diritto allo scarico. Questo significa che non devi più nulla ai creditori elencati sul vostro fallimento.

Una nota su come accettare aumenti di paga durante il fallimento: Durante il fallimento, è necessario presentare rapporti sul vostro reddito e le spese. Accettare un aumento potrebbe urtare sopra lo standard attuale per la vostra famiglia, che significherebbe potrebbe essere necessario effettuare pagamenti di reddito in eccesso. Anche se questo non può essere l’ideale, è nel vostro interesse ad accettare qualsiasi aumento della retribuzione, anche se alcuni dei nuovi fondi possono andare a pagare i creditori. Solo il 50% dei tuoi nuovi guadagni aggiuntivi può andare verso i pagamenti ai creditori. L’altro 50% è tuo per mantenere, reddito e altre imposte nonostante. Ti consigliamo di tenerlo per risparmi o investimenti.

Tipi di fallimento Scarico

- Scarico assoluto – La persona in fallimento non deve più alcun debito depositato nella forma di fallimento

- Scarico condizionale – La persona in fallimento deve pagare denaro aggiuntivo per un periodo definito. Al termine di ciò, essi possono concedere il discarico assoluto.

- Scarico sospeso-La persona in fallimento sperimenterà un ritardo nella data di scarico assoluto.

- Scarico rifiutato-La persona in fallimento non ottiene uno scarico a causa di un’azione giudiziaria.

Capire surplus di reddito in fallimento

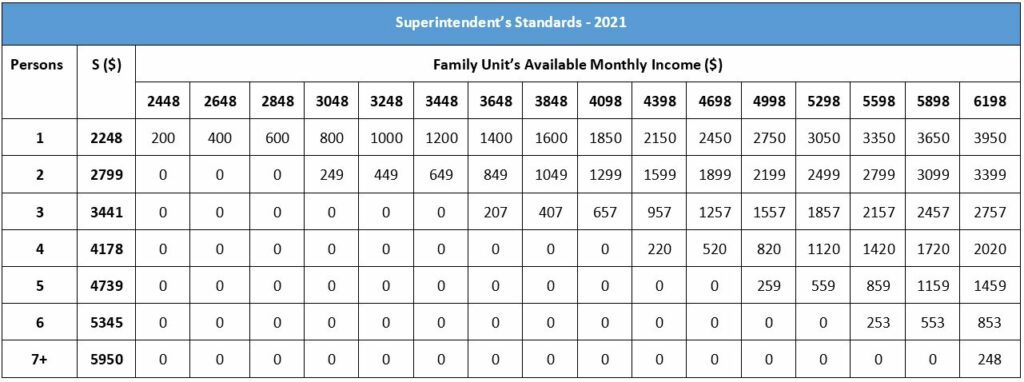

Surplus di reddito è qualsiasi reddito si fanno oltre l’importo che il governo canadese sostiene un individuo o una famiglia ha bisogno di vivere. Secondo l’Ufficio del Sovrintendente della bancarotta Canada (OSB), gli attuali standard di reddito in 2021 sono:

- $2,248 per una sola persona di casa

- $2,799 per due persone, famiglia

- $3,441 per una famiglia di una persona

- $4,178 per una famiglia di quattro persone

- $4,739 per una cinque-famiglia di una persona

- $5,345 per un periodo di sei-persona famiglia

- $5,950 per un bambino di sette o più persone famiglie

Come fanno a determinare l’eccedenza del reddito?

Questo standard si basa sui tagli a basso reddito (LICO) basati su aree urbane con 500.000 persone o più. Se fai qualcosa di sopra dell’importo specificato per una famiglia della tua taglia, devi pagare importi aggiuntivi durante il fallimento.

Lo standard attuale stabilisce l’importo mensile minimo necessario per un nucleo familiare o una singola persona. Questo viene sottratto dall’importo guadagnato dalla tua famiglia per determinare il tuo surplus familiare. Una volta determinato l’eccedenza, lo stipendio originale viene diviso per lo stipendio aggiuntivo. Quindi la percentuale va al surplus per dare l’aggiustamento della situazione familiare. Infine, l’eccedenza rettificata viene moltiplicata per il 50%, che è l’importo che devi pagare per il tuo reddito in eccesso.

Possono regolare il payoff se l’individuo ha un aumento di paga, diminuzione di paga, è nelle vendite, ottiene una somma forfettaria, o altri cambiamenti finanziari. Le modifiche possono anche rendere il periodo di payoff estendere.

Di seguito è riportato un grafico che mostra gli standard di reddito e quanto reddito in eccesso ci si può aspettare di pagare in base alle dimensioni della vostra famiglia e reddito mensile. È possibile scaricare un PDF in inglese e francese che definisce “surplus di reddito,” così come uno sguardo più dettagliato ai metodi utilizzati per determinare gli importi payoff. Il tuo fiduciario di insolvenza autorizzato può anche spiegare questo in modo più dettagliato.

Norme del Sovrintendente– 2021

Domande frequenti

Per presentare istanza di fallimento in Canada è necessario essere un cittadino legale, o un residente permanente, o qualcuno che vive al di fuori del paese, ma possiede proprietà qui. Devi pagare piu ‘ di 1.000 dollari. Devi anche essere “insolvente”, il che significa che non sei in grado di effettuare pagamenti in tempo e devi più del valore dei tuoi beni.

La quantità di tempo che un deposito di fallimento prende dipende da quante volte avete presentato istanza di fallimento in Canada e se o non vi sarà richiesto di effettuare pagamenti di reddito in eccesso.

Quando avete il vostro primo fallimento è possibile ricevere scarico in appena nove mesi. Questo è soggetto a modifiche a seconda del vostro reddito. Se si sono tenuti a effettuare pagamenti di reddito in eccesso, il tempo per un primo fallimento sarà esteso a 21 mesi.

Se è necessario dichiarare fallimento una seconda volta, ci vorrà molto più tempo. Un secondo fallimento richiederà almeno 24 mesi. Questo periodo aumenta fino a 36 mesi se vi è un reddito in eccesso coinvolti.

È raro, ma alcune persone hanno un terzo fallimento. Se ciò accade a voi, dovrete partecipare a un’udienza di scarico in un tribunale fallimentare e spiegare a un giudice perché si doveva presentare tre volte. Questo è qualcosa che chiaramente non vuoi.

Ci vogliono nove mesi per uno scarico “Assoluto”. Le condizioni per uno scarico” Assoluto ” includono:

· Devi aver partecipato a due sessioni di consulenza

· Non sono necessari pagamenti di porzioni di reddito

· Lo scarico non è opposto da alcun creditore

Se si tratta di un secondo fallimento il tempo per l’ammissibilità per uno scarico automatico è di 24 mesi. Finché non è necessario alcun reddito extra (reddito eccedente) e nessun creditore contesta lo scarico si verificherà in 24 mesi. Avere un reddito in eccesso aumenterà in genere il tempo di scarico assoluto fino a 36 mesi.

Sì. Uno scarico potrebbe essere contrastata dai creditori, soprattutto se la persona in fallimento non è riuscito a soddisfare eventuali obblighi. La corte esaminerà il caso e non può concedere il discarico.

Dichiarare fallimento in Canada non è economico. Ma l’investimento potrebbe valerne la pena, a seconda della tua situazione. Il costo minimo di base per i filer prima volta è $1.800. Questo costo, che può essere pagato a rate, copre le spese amministrative, le tasse governative, le tasse al fiduciario di insolvenza autorizzato e altri costi. Questo è noto come il costo base.

Inoltre, ci possono essere due costi aggiuntivi che devi coprire a seconda della tua situazione:

1. Surplus di reddito: Se il vostro reddito è al di sopra di una certa soglia, allora è necessario effettuare i pagamenti di reddito in eccesso extra ai vostri creditori.

2. Costi di vendita o di capitale: Se si dispone di beni che non si qualificano per l’esenzione nella vostra provincia o territorio, tali beni possono essere venduti per rimborsare i creditori o potrebbe essere necessario pagare i costi se il patrimonio netto dei beni è superiore a un certo valore.

Fallimento è una delle cose peggiori che potete fare al vostro credito. Mentre nel processo di fallimento, il tuo punteggio di credito sarà gravemente danneggiato. Il fallimento rimarrà sul vostro rapporto di credito per sei anni per un deposito prima volta e quattordici anni per un secondo deposito. Tutti i debiti scaricati attraverso il fallimento saranno notati con uno stato R9 (revolving) o I9 (rateale). Quelle notazioni rimarranno sul vostro rapporto di credito per sei anni o più. Questo probabilmente ti metterà nel livello più basso di merito di credito. Ma dopo il fallimento si può iniziare il processo per ricostruire il vostro credito.

A livello nazionale, la maggior parte dei vostri beni NON sono esenti dall’essere scaricati. Ma ci sono alcune esenzioni per le attività, compreso il vostro piano di risparmio pensionistico registrato, tranne i contributi dei precedenti 12 mesi. Abbigliamento personale, animali domestici e basso patrimonio netto in attività come una casa (sotto $10.000) sono esentati pure. Inoltre, gli strumenti necessari per lavorare, alcune proprietà agricole e mobili per la casa nella casa in cui vivi permanentemente sono anche esenti.

Province e territori designano anche beni che si qualificano per l’esenzione per i residenti che presentano istanza di fallimento. Il vostro fiduciario sarà in grado di spiegare le esenzioni in cui si vive in dettaglio, in modo da essere sicuri di chiedere durante la consultazione.

Fallimento non elimina tutti i tipi di debito. Obblighi come il mantenimento dei figli, alimenti, prestiti agli studenti che sono meno di sette anni, prestiti auto (a meno che non si rinuncia alla macchina), e il mutuo rimarrà. Le tasse non sono coperte e le altre spese legali coinvolte nel processo non sono coperte. Anche qualsiasi debito dovuto a frode non verrà scaricato.

Essere consapevoli del fatto che quando si file per il fallimento i record sono conservati dall’Ufficio del Sovrintendente di fallimento Canada (OSB). Ciò significa che il tuo deposito è un record pubblico e chiunque può cercarlo. L’OSB fornisce anche queste informazioni alle agenzie di segnalazione di credito (agenzie di credito).

Il fallimento non è pubblicato da nessuna parte e mentre è record di pubblico, il governo canadese non spingere queste informazioni a chiunque tranne i creditori, agenzie di credito, e il vostro fiduciario.

È improbabile ma possibile che qualcuno possa cercare il tuo fallimento. Inoltre, quando si applica per il nuovo credito, il potenziale nuovo creditore imparerà circa il vostro stato di fallimento.

Pro e contro di fallimento

Vantaggi:

· Non più dei salari garnishments

· No le chiamate di raccolta o molestie

· Non più di prestiti per studenti con più di sette anni

· Il processo può essere completato in appena nove mesi

Svantaggi:

· Nessun accesso alle carte di credito

· È possibile che devono soldi sul patrimonio netto della vostra attività

· costo (Costo del processo) è più alto rispetto ad alcuni altri metodi di riduzione del debito

· reporting Mensile requisiti

· Fallimento sarà sempre un record di pubblico

Ricostruire il vostro credito e finanza dopo il fallimento

Quando il processo di fallimento è finita, illuminazione darà un “Avviso di Scarico.”Questo avviso significa che non hai più quei debiti. Sei senza debiti a questo punto, meno eventuali altri obblighi che non facevano parte del fallimento. Ciò può includere debiti garantiti su beni che si sono qualificati per l’esenzione, le tasse, il mantenimento dei figli, gli alimenti e i prestiti agli studenti di meno di sette anni.

Ora arriva il processo di ricostruzione del credito e ripristinare le vostre finanze. Si spera che tu abbia imparato le capacità di gestione del denaro e sappia come mantenere il tuo budget. Semplici modi per iniziare nuovo credito includono carte di credito garantite e altri nuovi programmi di credito. Una carta di credito garantita è quando si dispone di un account con una società di carta di credito che è garantito da un deposito in contanti. Il tuo limite di credito è uguale all’importo che depositi. Seguire sempre e mantenere il vostro budget. Capire quali spese avete e piano per i vostri desideri e bisogni.

Prima di decidere di file, parlare con un consulente di credito addestrato

Fallimento è un duro, che cambia la vita decisione da prendere. Si meritano di capire tutte le opzioni disponibili prima di fare questa scelta difficile. Parlare con un consulente di credito addestrato gratuitamente per scoprire se una scelta di riduzione del debito meno drastica può funzionare per voi in modo da poter evitare il fallimento.

Parlare con un consulente di credito addestrato oggi per capire meglio le opzioni per la riduzione del debito prima di decidere.

Leave a Reply