How Equipment Leasing Companies Make Money

Equipment leasing is a highly competitive multi-billion-dollar industry. Aangezien de meeste bedrijven (lessees) kiezen hun leasemaatschappij (lessors) grotendeels op basis van de aangeboden leasetarief, de concurrentiedruk van de markt duwen deze tarieven naar beneden. Dit laat lessors met kleinere traditionele winstkansen en leidt hen tot het structureren van leasecontracten om lessor winstgevendheid te garanderen.

de meeste verhuurders verdienen winst door middel van aanzienlijke kosten buiten de reguliere huurstroom, waaronder tussentijdse huur, ingehouden deposito ‘s, Vergoedingen, leaseuitbreidingen, niet-conforme retourkosten, definities van de reële marktwaarde, en” end-of-lease buy-outs ” voor apparatuur die niet kan worden geretourneerd.

in deze gids worden de belangrijkste factoren van de winstgevendheid van de verhuurder onderzocht die de verhuurder in staat stellen lage tarieven aan te bieden. We hebben ook een downloadbare PDF-versie van deze voor u om te delen.Download deze gids hier gratis.

voorzichtig: Reguliere termijn huur is slechts een klein deel van de all-In kosten van uw apparatuur lease

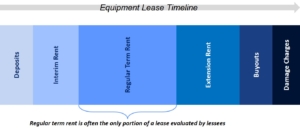

laten we snel de tijdlijn van een typische apparatuur lease bekijken. Reguliere termijn huur is vaak het enige deel van een lease geëvalueerd door huurders in een lease VS.koop beslissing. Lessors securitiseren gewoonlijk het gedeelte van de reguliere termijnhuur, waardoor zij de lessee lage en aantrekkelijke tarieven kunnen aanbieden. Door zich alleen te richten op de reguliere huurperiode is equipment leasing vaak een zeer aantrekkelijk financieringsalternatief. Echter, er zijn verschillende andere betalingsverplichtingen Onder het leasecontract buiten de reguliere termijn huur die helpen verhuurders recupereren een aanzienlijk deel van de oorspronkelijke kosten van de apparatuur in de loop van de tijd. Wanneer links unmonitored, deze contractueel gedefinieerde verplichtingen kunnen apparatuur leasing om te zetten in een problematische en financieel drainingervaring voor uw bedrijf.

behouden deposito ‘s

Houd rekening met te ontvangen deposito’ s die verschuldigd zijn bij de ondertekening van de lease. Equipment lease-overeenkomsten vereisen vaak deposito ‘s (meestal een maand basishuur) en andere up-Front Vergoedingen (commitment fees of restocking fees), en lease-overeenkomsten bevatten vaak taal die maakt deze deposito’ s niet-terugbetaalbaar onder voorspelbare omstandigheden. U moet proberen om deposito ‘s uit uw contracten te elimineren of te garanderen redelijke stortingsrestituties, maar als je zelden deposito’ s terug te krijgen, moet deze kosten worden opgenomen in de All-In kosten van leasing.

tussentijdse huur

wanneer verhuurders of leveranciers van apparatuur apparatuur leveren en installeren vóór de ingangsdatum van de lease, staan leaseovereenkomsten vaak toe dat verhuurders u kosten in rekening brengen voor de periode tussen levering en de ingangsdatum van de lease. Tussentijdse huurprijzen zijn maandelijkse pro rata betalingen in rekening gebracht op gedeeltelijk geleverde apparatuur. De meeste lessees sluiten deze extra kosten uit hun lease VS. buy analyse. Deze huurprijzen lopen op totdat alle apparatuur is geleverd, en kunnen in veel gevallen een jaar of langer duren voordat de basistermijn begint. U moet zich ervan bewust zijn dat als de lengte van de tussentijdse huurperiode is niet afgetapt in de huurovereenkomst, kunt u worden blootgesteld aan extra budget-busting kosten en je moet dit element in de all-In kosten van leasing.

Leaseverlengingen

Leaseverlengingen, verlengingen, leaserollen, upgrades van apparatuur en andere vormen van doorlopende betalingen zijn de meest voorkomende bron van winstgevendheid van lessor. Leasingbedrijven bereiken dit doel door zorgvuldig gemaakte contractbepalingen. Lessors proberen leaseovereenkomsten zodanig te structureren dat ten minste een periode van leaseverlengingen waarschijnlijk is. Op basis van eerdere ervaring schatten de meeste verhuurders in een bepaalde markt met een vergelijkbaar klantprofiel het Geschatte aantal verlengingshuren dat een huurder waarschijnlijk zal betalen, pas op voor opzegtermijnen en automatische verlengingsclausules in uw huurovereenkomst. Een voorbeeld is dat als een huurder de verhuurder niet schriftelijk op de hoogte stelt binnen een bepaalde periode voorafgaand aan het einde van de huurperiode (meestal 90-120 dagen), uw contract automatisch wordt verlengd voor nog eens 6 of 12 maanden.

niet-conforme retourkosten

verhuurders bevatten vaak” alle-maar-niet-minder-dan-alle ” retourvoorwaarden in de huurovereenkomst, die bepalen dat de huur voor een volledig schema van apparatuur volledig van kracht blijft totdat elk onderdeel van het schema wordt geretourneerd (d.w.z. geen gedeeltelijke retourzendingen). Dergelijke voorwaarden kunnen ook korte leveringvensters en strikte instructies op de verpakking van apparatuur omvatten, die het voor huurders uiterst moeilijk, zo niet onmogelijk maken om uit te voeren.

u dient “alle-maar-niet-minder-dan-alle” termen met uiterste voorzichtigheid te benaderen vanwege de risico ‘ s van niet-conform rendement. Naast het leiden tot lange en dure leaseverlengingen, kunnen ze leiden tot aanzienlijke vergoedingen.

Fair Market Value Definitions

een andere valkuil voor uw bedrijf is het niet adequaat definiëren van de Fair Market Value (FMV) van de apparatuur aan het einde van de huurovereenkomst, dat is wat u moet betalen als het rendement van de apparatuur niet haalbaar is en u de huurovereenkomst niet wilt verlengen. Als de huurovereenkomst de verhuurder toestaat om naar eigen goeddunken FMV te definiëren, zult u hoogstwaarschijnlijk ofwel een opgeblazen FMV moeten betalen of de huurovereenkomst tegen uw wensen moeten voortzetten. Zelfs als wederzijdse overeenkomst over FMV is vereist in dat stadium, kunt u worden gedwongen om de huurovereenkomst te verlengen, omdat de huurovereenkomsten zullen blijven totdat wederzijdse overeenkomst is afgewikkeld. Houd rekening met de voorwaarden van uw huurovereenkomst en zorg ervoor dat u een gedefinieerde FMV-en/of een FMV-geschillenprocedure hebt beschreven voordat u ondertekent.

buy-outs aan het einde van de leaseperiode

wanneer huurders op een plaats worden gezet waar zij ofwel de huurovereenkomsten moeten verlengen ofwel de vaak buitensporige FMV voor de apparatuur moeten betalen, kiezen zij soms voor de laatste. Terwijl equipment leasing bedrijven over het algemeen de voorkeur lessees uit te breiden leases, ze kunnen ook profiteren van de verkoop van de apparatuur tegen een gunstige prijs voor hen.

de activaprijzen aan het einde van de lease variëren afhankelijk van de omvang en de duur van de portefeuille van de lessee en het verwachte rendement van de lessor, in plaats van Gebaseerd te zijn op de FMV van de activa. De activaprijs kan ook variëren afhankelijk van de vraag of er een recht op een buy-out is gespecificeerd in de Master Lease of schema en de details van die definitie. Vragen naar de prijs van het kopen van de apparatuur aan het einde van de lease is een goede manier om te leren van de verwachte end-of-lease cash flow verwacht door een verhuurder op een individuele transactie. Vragen om de prijs van het kopen van alle actieve leases is een goede manier om te leren van de verhuurder verwachte kasstromen voor de algehele relatie op dat moment. Over het geheel genomen kan de verkoop van activa aan lessees een sterke drijvende kracht zijn achter het rendement van de lessor op zijn investering.

het type apparatuur speelt ook een belangrijke rol in de omvang van de winst van de verhuurder uit deze verkoop. Technologische apparatuur, medische apparatuur, telecommunicatieapparatuur en vele andere soorten activa die ofwel snel in waarde dalen en/of de neiging hebben in dienst te blijven na het einde van de lease zijn een belangrijke bron van winst voor de lessor. Deze activa produceren vaak aanzienlijke uitbreiding huurstromen en lessors gewoonlijk asset waarden van 40% -50%+ van de oorspronkelijke apparatuur kosten van IT-activa met weinig secundaire marktwaarde voor end-of-lease buy-outs. Deze prijzen zijn meestal bespreekbaar en zijn meestal ver onder de 40% -200% rendement sommige verhuurders kunnen kijken voor op uitgebreide en gewalste huurovereenkomsten.

conclusie: pas op voor de verborgen kosten en risico ‘ s in de voorwaarden van uw Master Lease-overeenkomst

Equipment lease kosten buiten de toegezegde basishuurstroom worden zelden door lessees in aanmerking genomen bij het uitvoeren van een lease VS.buy-analyse. Deze kosten, die zowel aan het begin als aan het einde van de huurovereenkomst voorkomen, zijn bepalend voor de financiële prestaties van de lessor en zijn de belangrijkste factoren voor de winstgevendheid van de lessor. Het is een veel voorkomende fout geweest onder huurders om deze kosten niet te verantwoorden bij de evaluatie van de financiële prestaties van leasing van apparatuur.

Equipment lease-overeenkomsten zijn complex en inzicht in de structuur van de lease en de verborgen risico ‘s en kosten is cruciaal voor een succesvolle onderhandelingen over de voorwaarden van uw Master Lease en schema’ s. Dit kan uw apparatuur sourcing effectiever maken, u helpen meten en verbeteren van de prestaties van uw bedrijf leasing programma, en de all-In kosten van uw apparatuur leasing verminderen.

Leave a Reply