Como ler um banco de balanço

Um banco de balanço é uma forma fundamental para tirar conclusões a respeito de um negócio do banco e os recursos para ser capaz de financiar a concessão de empréstimos. O volume de negócios de um banco está incluído no seu balanço patrimonial para ativos (empréstimos) e passivos (depósitos de clientes ou outros instrumentos financeiros).

Os três elementos cruciais em todas as análises financeiras incluem:

- Liquidez: capacidade de cumprir as obrigações dos fundos líquidos.Solvência: qualidade de crédito e adequação dos recursos próprios do banco (endividamento).

- rentabilidade: capacidade de gerar renda / lucro a partir do capital alocado.

esses elementos têm algumas peculiaridades quando aplicados a uma instituição financeira, dada a singularidade do negócio bancário.

a liquidez é geralmente medida como a capacidade de uma empresa de pagar dívidas à medida que elas são devidas, mas isso não faz sentido para as instituições de crédito, pois o negócio bancário é ilíquido por definição (passivos devidos e ativos de longo prazo).

balanço

Qual é o balanço de um banco?

um banco não é como qualquer outra empresa. Sua principal atividade consiste em usar dinheiro de poupadores para emprestar àqueles que solicitam crédito. Isso significa que o balanço de um banco é um pouco diferente de uma empresa que não é uma instituição financeira. Para ter certeza de que ficou claro, resumimos as principais características do balanço de um banco abaixo.

as características especiais dos ativos e passivos bancários, em grande parte dos instrumentos financeiros, e o grande impacto da inadimplência alteram a abordagem tradicional da solvência. O regulador define os índices de solvência principalmente com base na qualidade dos fundos próprios do banco e também na alavancagem em menor grau.

a rentabilidade em uma instituição de crédito está diretamente relacionada ao “tempo” e ao “risco”, Fatores que afetam significativamente a liquidez e a solvência. O trade-off de retorno de risco é fundamental no negócio bancário.

as informações incluídas no balanço patrimonial de uma instituição de crédito permitem analisar sua estrutura de investimento e financiamento, tanto em valores absolutos quanto em porcentagens. Isso nos permite comparar diferentes itens relevantes para os ativos (carteira de negociação, empréstimos, etc.) com o total de ativos; itens selecionados do passivo (depósitos, títulos emitidos, empréstimos interbancários recebidos) e sua evolução ao longo do tempo ou em comparação com outra instituição ou média do setor.

no entanto, ao contrário das empresas não financeiras, o uso de técnicas tradicionais de análise contábil para um balanço bancário tem a limitação de não ser capaz de calcular os índices usados pelo regulador para monitorar a solvência, alavancagem, endividamento de um banco, etc. de fora do banco usando as informações contidas nas contas anuais. O nominador e o denominador desses índices incluem ajustes em itens nas demonstrações financeiras que só podem ser feitos com informações internas.

a atividade de um banco está no seu balanço patrimonial

contas anuais

cinco chaves para entender a demonstração de resultados do BBVA

o BBVA anunciou hoje seus ganhos para o quarto trimestre de 2015 e também fez um balanço de sua demonstração financeira anual. Em 2015, o banco mostrou sua “enorme capacidade de gerar ganhos em um ambiente complexo, enquanto avança decisivamente em sua transformação”, disse o presidente executivo do BBVA, Francisco González. Estas são as 5 chaves que você precisa saber para entender o desempenho do BBVA no último ano:

Em uma empresa não-financeira, a venda de mercadorias, de cobrança para a prestação de serviços ou compras feitas representam o volume de negócios no ano abrangidas pela declaração de rendimentos. A atividade de um banco, por outro lado, está incluída em seu balanço patrimonial como uma variação no volume de empréstimos, nos ativos, e comparando isso com a variação de depósitos de clientes ou outros instrumentos de financiamento no lado do passivo. Nos bancos de varejo, esses dois itens representam a grande maioria de seus ativos totais e da soma de patrimônio líquido e passivo

ao analisar um balanço patrimonial, podem ser tiradas conclusões sobre o aumento ou diminuição da atividade de um banco e os recursos empregados para financiar empréstimos.

a demonstração do resultado mostra a margem financeira ou a margem líquida de juros. Essa margem é o derivado da atividade do uso de fundos de unidades de gastos capazes de financiar para conceder empréstimos àqueles que precisam de financiamento. Seu valor é equivalente à diferença entre os produtos e os custos financeiros, e a estratégia das instituições é obter o menor custo para o dinheiro de outras pessoas e a maior renda dos fundos emprestados a terceiros.

a soma da margem líquida de juros mais as comissões pelos serviços prestados é chamada de receita principal. A diferença fundamental entre os rendimentos do negócio bancário e os da prestação de serviços à clientela é que estes últimos não afectam directamente o capital próprio da instituição, uma vez que são realizados por outros, enquanto o banco assume riscos (para o seu capital e outros capital) de intermediação financeira. Alguns autores acham que é apropriado introduzir provisões de perda de empréstimo na margem líquida de juros, já que provisões para empréstimos não produtivos ou questionáveis significam retornos mais baixos dos empréstimos.

resta ver como as enormes mudanças que ocorrem no setor bancário e as que ainda estão por vir afetarão a importância desses dois itens no balanço patrimonial (empréstimos e depósitos de clientes).

obrigações

obrigações e empréstimos: dois modelos de financiamento diferentes

obrigações e empréstimos são instrumentos de financiamento usados em um momento ou outro por empresas durante o curso de sua existência. Estes são dois produtos de crédito conceitualmente diferentes que às vezes são confundidos. É importante diferenciar entre os dois meios de financiamento e entender suas características para conhecer sua verdadeira essência.

em 13 de setembro de 2016, na apresentação do estudo da Financial Studies Foundation (FEF) “Banks’ changing business model”, Ana Rubio González, da BBVA Research, afirmou que o crédito não será mais o motor da renda dos bancos, o que significa que as instituições ” não devem mais estar tão focadas no crescimento e expansão de seus balanços, mas na prestação de serviços que as instituições têm feito.”

e quem assumirá o papel de intermediação entre poupança e investimento produtivo? É agora uma realidade que as maiores empresas europeias estão substituindo o financiamento tradicional de empréstimos bancários pela emissão de títulos de dívida nos mercados de capitais.

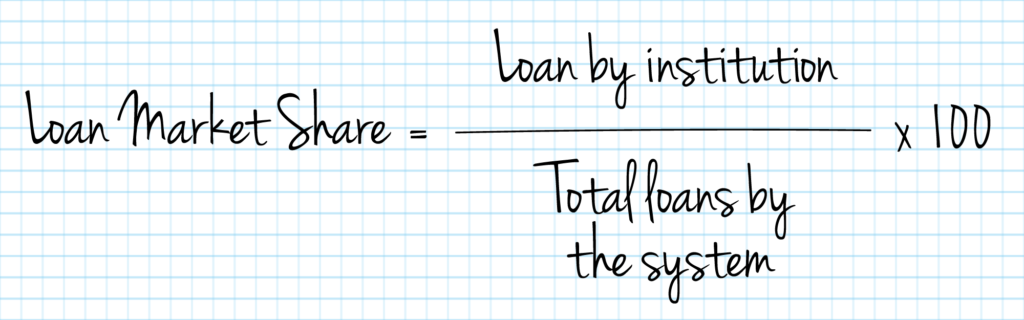

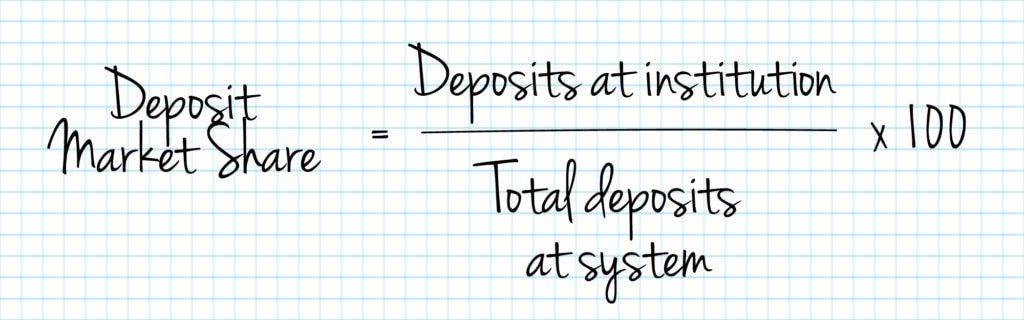

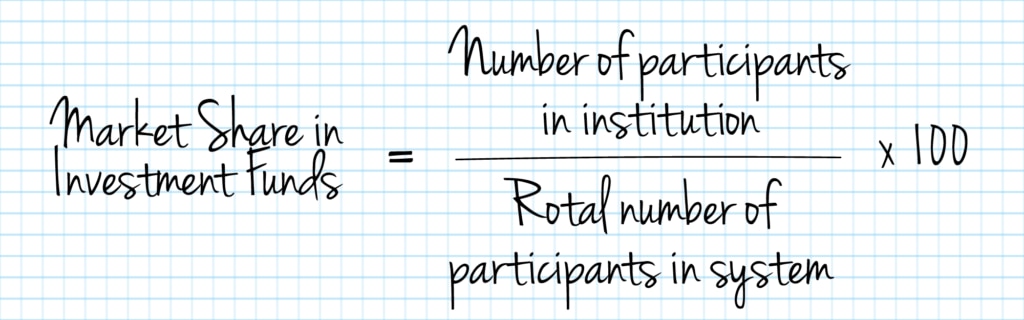

Market share

analisamos a participação de mercado controlada pela instituição analisada, bem como seu desenvolvimento ao longo do tempo, o grau de concentração relativa no setor e as eventuais posições dominantes.

Padrão

O conceito de “padrão” refere-se ao incumprimento de juros e de capital obrigações de pagamento, correspondente a seus créditos ou créditos.

o índice de empréstimos sem desempenho indica qual porcentagem de empréstimos que correm o risco de falhar. A comparação das provisões para insolvência com o montante total dos empréstimos concedidos dá uma ideia da possível cobertura de contingências futuras.

Alguns dos mais utilizados rácios para medir desempenho são:

- a Não-realização de empréstimos / créditos sobre Clientes

- Non-performing loans / (o crédito a Clientes + garantias)

- Disposições / Média do total de ativos

BANCA

estabilidade Financeira de 10 anos após a crise

Dez anos após a eclosão da crise, tem estabilidade financeira melhorou? Na opinião de Ricardo Gómez Barredo, Chefe de Contabilidade & Supervisores do BBVA, “claramente, nós temos um longo caminho”, mas acrescenta “regulamento terá de continuar a adaptar-se às novas exigências para garantir um nível de igualdade para todos”.

em particular, o rácio: (carteira NPL / ativos totais) é especialmente relevante em instituições problemáticas e, quando excede certos níveis, geralmente é tomado como uma indicação de insolvência de uma instituição.

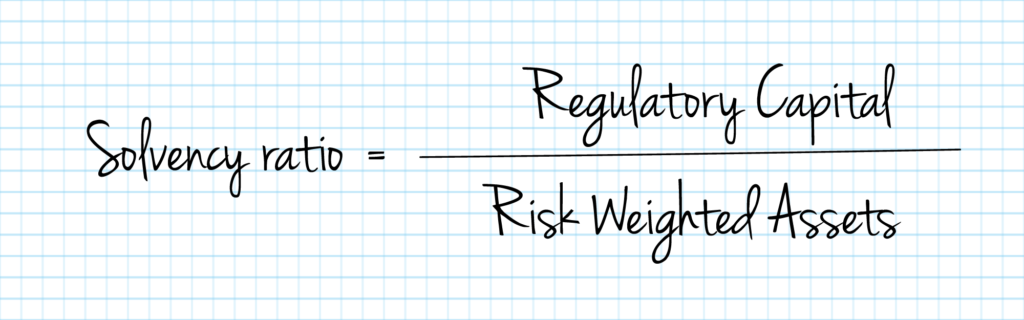

a solvência de uma instituição de crédito depende da existência de uma reserva de recursos próprios suficiente para absorver perdas e garantir os riscos assumidos nas suas operações de crédito. Assim, o índice de solvência – ou índice de capital – permite comparar os recursos de uma instituição, que são regulados e definidos em regulamentos efetivos, e seus ativos ponderados pelo risco.

quanto menor o percentual de recursos próprios em relação ao total do balanço patrimonial, maior a alavancagem financeira da instituição e menor o nível de proteção da instituição contra inadimplência nos empréstimos declarados no lado dos ativos.

o capital regulatório é estabelecido em diferentes níveis: capital comum Tier 1 ou CET 1, Capital TIER 1, Capital TIER 2 e a soma do capital TIER 1 e TIER 2, denominado base de Capital ou capital de base.

os novos regulamentos resultantes de Basileia III exigem que as instituições aumentem o volume e a qualidade de suas reservas de capital, aumentem as deduções de capital e revisem os requisitos associados a certos ativos. Ao contrário do quadro anterior, os requisitos mínimos de capital são complementados com requisitos de buffer de capital, bem como com liquidez e alavancagem de requisitos relacionados.

a este respeito, estabelece que as instituições de crédito devem manter em todos os momentos, tanto a nível individual como consolidado, um rácio de capital total de 8% dos seus activos ponderados pelo risco (requisito do Pilar 1). Pelo menos 6% do rácio de capital total terá de ser constituído por Fundos Próprios de Nível 1, dos quais 4,5% terão de ser constituídos, em qualquer caso, por Fundos Próprios de Nível 1. Os restantes 2% podem ser preenchidos com instrumentos de capital de Nível 2.

Independentemente da aplicação do Pilar 1 requisito, de acordo com CRD IV, as autoridades competentes poderão exigir que as instituições de crédito para manter o capital em excesso do Pilar 1 requisitos para a cobertura de riscos adicionais que não aqueles já cobertos pelo Pilar 1 requisito (esse poder de autoridade competente, é comumente conhecido como o Pilar 2).Além disso, a partir de 1 de janeiro de 2016, em conformidade com o CRD IV, as instituições de crédito são obrigadas a cumprir em todos os momentos o requisito combinado de buffers de capital, que devem ser satisfeitos com o CET1 em cima do capital alocado para atender aos requisitos do Pilar 1 e do Pilar 2.

o requisito de reserva de capital combinado consiste em:

- Um capital de conservação buffer

- Um sentido anti-cíclico do capital buffer

- Um buffer para bancos globais sistemicamente importantes (G-SIB buffer)

- Abuffer para outros bancos sistemicamente importantes (o “D-SIB buffer”)

- Asystemic buffer de risco.

A combinação de:

- Capital de preservação da memória intermédia;

- o sentido anti-cíclico do capital buffer; e

- o maior valor entre

- o risco sistêmico buffer;

- G-SIB buffer; e

- o buffer D-SIB, (em cada caso, conforme aplicável a cada instituição),

incluir o requisito de reserva de capital combinado de uma instituição.

Configurações de Cookie

usamos nossos próprios de terceiros e cookies para analisar e medir a forma como nosso site é usado, oferecer uma melhor funcionalidade e personalização de níveis e para oferecer anúncios direcionados de acordo com suas preferências e seu perfil construído com base em seus hábitos de navegação. Você pode encontrar mais sobre nossa Política de Cookies aqui. Ao clicar no botão” Aceitar”, você nos autoriza a salvar todos os cookies no seu dispositivo.

Leave a Reply