înțelegerea faliment

ce se întâmplă atunci când aveți nevoie pentru a declara faliment în Canada?

motivele declarării falimentului în Canada variază în funcție de gospodărie. Pierderea locurilor de muncă, divorțul, consecințele economice cauzate de pandemie și pur și simplu nerespectarea unui buget pot duce la faliment. Lucruri rele se întâmplă oamenilor buni, iar evenimentele din ultimii doi ani au fost cu siguranță provocatoare.

deși a existat o scădere bruscă a depunerilor pentru faliment în 2020, au existat încă aproape 33.000 de falimente anul trecut. Așteptați-vă că acest număr va crește din nou după COVID, deoarece depunerile din 2021 revin încet la niveluri mai ridicate, potrivit Bloomberg news.

acest ghid vă poate ajuta să înțelegeți cum funcționează falimentul în Canada, la ce vă puteți aștepta atunci când depuneți și ce se va întâmpla după finalizarea depunerii. În acest ghid, ne vom concentra pe falimentul personal, cu toate acestea, există și alte tipuri de falimente pentru întreprinderile mici și corporații.

ce este falimentul?

Falimentul este procesul legal prin care sunteți declarat insolvabil, ceea ce înseamnă că datorați mai mult decât valorează activele dvs. Procesul este supravegheat de un mandatar autorizat în insolvență (LIT). Ei supraveghează vânzarea oricăror active pe care le aveți care nu se califică pentru scutire în provincia sau teritoriul în care locuiți. Veniturile din aceste vânzări sunt utilizate pentru a rambursa creditorii dumneavoastră, apoi soldurile rămase pe datoriile incluse în faliment dumneavoastră sunt evacuate.

cum să fișier faliment

Pasul 1: contactați un administrator de insolvență licențiat (LIT)

guvernul oferă un instrument util pentru a găsi un administrator de insolvență licențiat în zona dumneavoastră. Ar trebui să le căutați online înainte de a alege unul pentru a vedea dacă există comentarii pozitive sau negative despre ele. Puteți găsi recenzii pe site-uri precum Yelp, Google și altele.

Pasul 2: adunați documentele

când vă întâlniți cu mandatarul dvs. autorizat de insolvență, aceștia vă vor parcurge finanțele pentru a determina dacă sunteți insolvabil. Având în vedere acest lucru, aveți nevoie de copii ale documentelor personale, inclusiv formulare fiscale, plăți, dovada veniturilor, cheltuieli. Este posibil să aibă nevoie de mai mult în funcție de situația dvs. financiară, de ocuparea forței de muncă și de active.

Pasul 3: întâlniți-vă cu mandatarul dvs.

acest lucru se va întâmpla la biroul mandatarului dvs. sau online în timpul pandemiei. Mandatarul vă va explica toate opțiunile disponibile. El sau ea va întreba despre venitul dvs., activele dvs., cât de mult datorați și care sunt cheltuielile dvs.

de asemenea, ar trebui să puneți întrebări, inclusiv cum să începeți, care sunt costurile, când să efectuați plăți, ce active aveți care ar putea beneficia de scutire și orice alte întrebări pe care le aveți.

la sfârșitul reuniunii, dacă vă decideți să avanseze, mandatarul va depune cererea de faliment și toate documentele necesare cu Biroul superintendentului falimentului Canada.

odată ce este depusă, mandatarul va începe să supravegheze obligațiile legale pentru falimentul dvs. Veți înceta să efectuați plăți și orice acțiune în justiție împotriva dvs., inclusiv poprirea salariilor, se va încheia. Cu excepția cazului în care se solicită o întâlnire a creditorilor, veți trece la Pasul 5.

Pasul 4: întâlniți-vă cu creditorii (eventual)

în unele cazuri, vi se poate cere să participați la o întâlnire cu creditorii dvs. Acest lucru se întâmplă dacă creditorii se opun depunerii dvs. Se întâmplă numai dacă un minim de 25% (pe bază de dolari) din creditorii dvs. solicită această întâlnire. Locația va fi, de obicei, biroul mandatarului dvs. Înainte de întâlnire, va trebui să aveți un raport preliminar completat, care trece peste activele și pasivele dvs., precum și de ce s-a întâmplat falimentul. Acesta va include, de asemenea, detalii cu privire la orice afacere sau tranzacții personale pe care le-ar putea avea sau vor fi implicate în. Mandatarul dvs. va fi prezent pentru a vă asigura că procesul este corect. Puteți obține un avocat dacă doriți, dar nu este necesar.

dacă majoritatea creditorilor dvs. (pe bază de dolari) sunt de acord, falimentul dvs. va continua.

Pasul 5: Aveți grijă de responsabilitățile dvs.

odată ce ați depus oficial falimentul, trebuie să:

- participați la două sesiuni de consiliere

- depuneți rapoarte periodice privind veniturile și cheltuielile dvs.

- plătiți costurile, inclusiv capitalurile proprii, veniturile excedentare, taxele administrative și impozitele, care sunt fișierele LIT.

după nouă luni, presupunând că acesta este primul dvs. faliment și nu aveți venituri excedentare, veți fi eligibil pentru descărcare de gestiune. Aceasta înseamnă că nu mai datorezi nimic creditorilor listați la falimentul tău.

o notă privind acceptarea creșterilor salariale în timpul falimentului: în timpul falimentului dvs., trebuie să trimiteți rapoarte despre veniturile și cheltuielile dvs. Acceptarea unei majorări ar putea să vă depășească standardul actual pentru gospodăria dvs., ceea ce ar însemna că este posibil să fiți nevoit să efectuați plăți de venituri excedentare. Deși acest lucru poate să nu fie ideal, este în interesul dvs. să acceptați orice creștere a salariilor, chiar dacă unele dintre noile fonduri pot merge la plata creditorilor. Doar 50% din noile dvs. câștiguri suplimentare pot merge către plăți către creditori. Celelalte 50% este a ta de a păstra, venituri și alte impozite fără a aduce atingere. Veți dori să păstrați că pentru economii sau investiții.

tipuri de descărcare de faliment

- descărcare absolută – persoana aflată în faliment nu mai datorează nicio datorie depusă în formularul de faliment

- descărcare condiționată – persoana aflată în faliment trebuie să plătească bani suplimentari pe o perioadă stabilită. Când acest lucru se termină, ei pot acorda o descărcare de gestiune absolută.

- descărcare suspendată – persoana aflată în faliment va avea o întârziere în data absolută a descărcării.

- a refuzat descărcarea de gestiune – persoana în faliment este nu obține o descărcare de gestiune din cauza unei acțiuni în instanță.

înțelegerea surplusului de venit în faliment

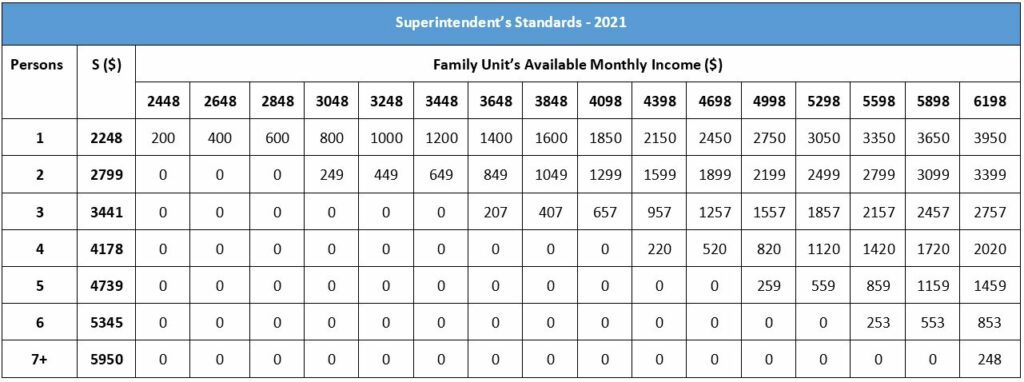

Surplusul de venit este orice venit pe care îl faceți peste suma pe care guvernul Canadian susține că o persoană sau o familie trebuie să trăiască. Potrivit Biroului superintendentului falimentului Canada (OSB), standardele actuale de venit în 2021 sunt:

- $2,248 pentru o gospodărie cu o singură persoană

- 2.799 USD pentru o gospodărie cu două persoane

- 3.441 USD pentru o gospodărie cu trei persoane

- 4.178 USD pentru o gospodărie cu patru persoane

- 4.739 USD pentru o gospodărie cu cinci persoane

- 5.345 USD pentru o gospodărie cu șase persoane

- $5,950 pentru o gospodărie de șapte persoane sau mai mult

cum se determină plățile surplusului de venit?

acest standard se bazează pe (LICO) reduceri cu venituri mici bazate pe zonele urbane cu 500.000 de persoane sau mai mult. Dacă faceți ceva peste suma specificată pentru o familie de dimensiunea dvs., atunci trebuie să plătiți sume suplimentare în timpul falimentului.

standardul actual stabilește suma minimă lunară necesară pentru o unitate familială sau o singură persoană. Aceasta este scăzută din suma câștigată de gospodăria dvs. pentru a determina surplusul gospodăriei. Odată ce determină excedentul, salariul inițial este împărțit la salariul suplimentar. Apoi, procentul se duce la excedent pentru a face ajustarea situației familiale. În cele din urmă, excedentul ajustat este înmulțit cu 50%, care este suma pe care trebuie să o plătiți pentru venitul excedentar.

ei pot ajusta payoff în cazul în care individul are o creștere de plată, scădere de plată, este în vânzări, devine o sumă forfetară, sau alte modificări financiare. Modificările pot face, de asemenea, perioada de plată să se extindă.

mai jos este o diagramă care arată standardele de venit și cât de mult surplus de venit vă puteți aștepta să plătească în funcție de mărimea gospodăriei dumneavoastră și venitul lunar. Puteți descărca un PDF în engleză și franceză care definește “venitul excedentar”, precum și o privire mai detaliată asupra metodelor utilizate pentru a determina sumele de plată. Administratorul dvs. autorizat de insolvență poate explica, de asemenea, acest lucru mai detaliat.

standardele superintendentului– 2021

Întrebări frecvente

pentru a depune pentru faliment în Canada trebuie să fie un cetățean legal, sau un rezident permanent, sau cineva care locuiește în afara țării, dar deține proprietăți aici. Trebuie să datorezi mai mult de 1.000 de dolari. De asemenea, trebuie să fiți “insolvabil”, ceea ce înseamnă că nu puteți efectua plăți la timp și datorați mai mult decât valorează activele dvs.

cantitatea de timp pe care o depunere de faliment ia depinde de cât de multe ori ați depus pentru faliment în Canada și dacă este sau nu vi se va cere să facă plăți excedent de venit.

când aveți primul faliment, puteți primi descărcarea de gestiune în doar nouă luni. Acest lucru poate fi modificat în funcție de venitul dvs. Dacă vi se cere să efectuați plăți de venituri excedentare, timpul pentru un prim faliment va fi prelungit la 21 de luni.

dacă trebuie să declarați falimentul a doua oară, va dura mult mai mult. Un al doilea faliment va dura cel puțin 24 de luni. Această perioadă crește până la 36 de luni dacă există venituri excedentare implicate.

este rar, dar unii oameni au un al treilea faliment. Dacă vi se întâmplă acest lucru, va trebui să participați la o audiere de descărcare de gestiune într-o instanță de faliment și să explicați unui judecător de ce a trebuit să depuneți de trei ori. Acest lucru este ceva ce în mod clar nu doriți.

este nevoie de nouă luni pentru o descărcare “absolută”. Condițiile pentru o descărcare “absolută” includ:

· trebuie să fiți în primul faliment (24 de luni pentru al doilea faliment)

· trebuie să fi participat la două sesiuni de consiliere

· nu sunt necesare plăți pentru porțiuni de venit

· descărcarea de gestiune nu este opusă de niciun creditor

dacă este un al doilea faliment, timpul de eligibilitate pentru o descărcare automată este de 24 de luni. Atâta timp cât nu este nevoie de venituri suplimentare (venituri excedentare) și niciun creditor nu contestă descărcarea de gestiune va avea loc în 24 de luni. A avea venituri excedentare va crește de obicei timpul până la descărcarea absolută până la 36 de luni.

Da. O descărcare de gestiune ar putea fi opus de creditori, mai ales în cazul în care persoana în faliment nu a reușit să îndeplinească orice obligații. Instanța va examina cazul și nu poate acorda descărcarea de gestiune.

declararea falimentului în Canada nu este ieftină. Dar investiția poate fi bine în valoare de ea, în funcție de situația dumneavoastră. Costul minim de bază pentru prima dată filers este $1,800. Acest cost – care poate fi plătit în rate-acoperă taxele de administrare, taxele guvernamentale, taxele pentru mandatarul dvs. autorizat de insolvență și alte costuri. Acest lucru este cunoscut sub numele de costul de bază.

în plus, pot exista două costuri suplimentare pe care trebuie să le acoperiți în funcție de situația dvs.:

1. Venituri excedentare: dacă venitul dvs. depășește un anumit prag, atunci trebuie să efectuați plăți suplimentare de venituri excedentare către creditorii dvs.

2. Costurile de vânzare a activelor sau de capitaluri proprii: Dacă aveți active care nu se califică pentru scutire în provincia sau teritoriul dvs., aceste active pot fi vândute pentru a rambursa creditorii dvs. sau poate fi necesar să plătiți costuri dacă capitalul propriu al activelor depășește o anumită valoare.

Falimentul este unul dintre cele mai rele lucruri pe care le puteți face pentru creditul dvs. În timp ce în procesul de faliment, scorul de credit va fi grav afectate. Falimentul va rămâne pe raportul dvs. de credit timp de șase ani pentru o depunere pentru prima dată și paisprezece ani pentru a doua depunere. Toate datoriile evacuate prin faliment vor fi notate cu un statut R9 (revolving) sau i9 (rate). Aceste notații vor rămâne pe raportul dvs. de credit timp de șase ani sau mai mult. Acest lucru vă va pune probabil în cel mai mic nivel de bonitate. Dar după faliment puteți începe procesul de a reconstrui dvs. de credit.

la nivel național, majoritatea activelor dvs. nu sunt scutite de a fi evacuate. Dar există unele scutiri pentru active, inclusiv Planul de economii de pensionare înregistrat, cu excepția contribuțiilor din ultimele 12 luni. Îmbrăcămintea personală, animalele de companie și capitalul scăzut în active, cum ar fi o casă (sub 10.000 USD) sunt, de asemenea, scutite. În plus, instrumentele necesare pentru a lucra, unele proprietăți agricole și mobilierul de uz casnic din casa în care locuiți permanent sunt, de asemenea, scutite.

provinciile și teritoriile desemnează, de asemenea, active care se califică pentru scutire pentru rezidenții care depun faliment. Mandatarul dvs. va putea explica în detaliu scutirile în care locuiți, așa că asigurați-vă că întrebați în timpul consultării.

falimentul nu elimină toate tipurile de datorii. Obligații precum sprijinul pentru copii, pensia alimentară, împrumuturile pentru studenți care au mai puțin de șapte ani, împrumuturile auto (cu excepția cazului în care renunțați la mașină) și ipoteca dvs. va rămâne. Impozitele nu sunt acoperite, iar alte taxe legale implicate în proces nu sunt acoperite. Orice datorie datorată fraudei nu va fi, de asemenea, descărcată.

fiți conștienți de faptul că atunci când depuneți dosarul pentru faliment, înregistrările dvs. sunt păstrate de Oficiul superintendentului falimentului Canada (OSB). Aceasta înseamnă că depunerea dvs. este o înregistrare publică și oricine o poate căuta. OSB oferă, de asemenea, aceste informații agențiilor de raportare a creditelor (birourile de credit).

falimentul dvs. nu este publicat nicăieri și, deși este înregistrat public, guvernul Canadian nu împinge aceste informații nimănui, cu excepția creditorilor, birourilor de credit și mandatarului dvs.

este puțin probabil, dar este posibil ca cineva să vă poată căuta falimentul. De asemenea, atunci când se aplică pentru noi de credit, potențial nou creditor va afla despre statutul de faliment.

Pro și contra falimentului

avantaje:

dezavantaje: · costul (a procesului) este mai mare decât alte metode de reducere a datoriilor

reconstruirea dumneavoastră de credit și finanțelor după faliment

atunci când procesul de faliment este de peste, LIT dumneavoastră vă va da un “aviz de descărcare de gestiune.”Această notificare înseamnă că nu mai aveți aceste datorii. Sunteți fără datorii în acest moment, minus orice alte obligații care nu au făcut parte din faliment. Aceasta poate include datorii garantate asupra activelor care s-au calificat pentru scutire, impozite, asistență pentru copii, pensie alimentară și împrumuturi pentru studenți cu vârsta mai mică de șapte ani.

acum vine procesul de reconstruire a creditului și restabilirea finanțelor. Sperăm că ați învățat abilități de gestionare a banilor și știți cum să vă păstrați bugetul. Modalități ușoare de a începe un credit nou includ carduri de credit securizate și alte programe de credit noi. Un card de credit securizat este atunci când aveți un cont cu o companie de card de credit, care este asigurată de un depozit în numerar. Limita dvs. de credit este egală cu suma pe care o depuneți. Întotdeauna urmați și păstrați bugetul. Înțelegeți ce cheltuieli aveți și planificați pentru dorințele și nevoile dvs.

înainte de a vă decide să fișier, vorbesc cu un consilier de credit instruit

Falimentul este o decizie grea, viața în schimbare pentru a face. Meritați să înțelegeți toate opțiunile disponibile înainte de a face această alegere dificilă. Discutați gratuit cu un consilier de credit instruit pentru a descoperi dacă o alegere mai puțin drastică de reducere a datoriilor poate funcționa pentru dvs., astfel încât să puteți evita falimentul.

vorbesc cu un consilier de credit instruit astăzi pentru a înțelege mai bine opțiunile pentru scutirea de datorii înainte de a vă decide.

Leave a Reply