Was ist der Unterschied zwischen S Corp und C Corp?

Die Wahl einer Geschäftsstruktur ist eine große Sache. Die Art und Weise, wie Sie Ihr Unternehmen strukturieren, beeinflusst, wie viel Sie an Steuern zahlen, Ihre persönliche Haftung für Geschäftsverluste, wie Sie sich von Ihrem Unternehmen bezahlen und vieles mehr. Einzelunternehmen, Partnerschaften, Unternehmen (S Corp und C Corp) und LLCs (Single-Member- und Multi-Member-LLCs) sind Geschäftsstrukturtypen.

Unternehmen sind beliebte Geschäftsstrukturoptionen für Arbeitgeber. Im Jahr 2012 waren 66% aller kleinen Arbeitgeberunternehmen als Kapitalgesellschaften strukturiert. Von diesen 66% waren 44% S-Unternehmen und 22% C-Unternehmen. Was ist der Unterschied zwischen S Corp und C Corp?

Was ist der Unterschied zwischen S Corp und C Corp?

S-Gesellschaften und C-Gesellschaften sind Geschäftsstrukturen, die das Unternehmen rechtlich vom Eigentümer trennen. Da das Unternehmen eine eigenständige juristische Person ist, sind Sie durch eine beschränkte Haftung geschützt. Wenn das Unternehmen seine Schulden nicht bezahlen kann, haften Sie nicht persönlich dafür.

Das Wort Corporation allein bezieht sich auf C-Unternehmen. Sowohl S Corps als auch Corporations haben Aktionäre. Aktionäre sind Eigentümer, die einen Anteil an der Gesellschaft haben. Sie erhalten Zahlungen aus dem Einkommen des Unternehmens.

Sie müssen den Unterschied zwischen einer C-Corporation und einer S-Corporation verstehen, um entscheiden zu können, welche für Ihr Unternehmen die richtige ist.

Gebühren

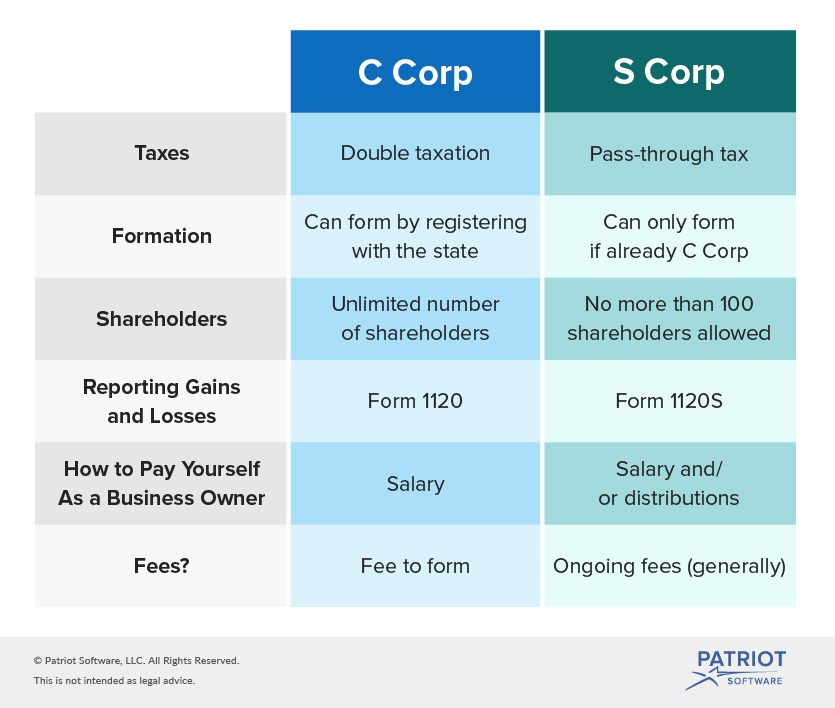

Die Gründung einer S- oder C-Gesellschaft ist mit obligatorischen Gebühren verbunden. Um eine S Corp zu sein, zahlen die Eigentümer in der Regel laufende Gebühren wie Jahresberichtsgebühren und / oder Franchise-Steuern. Es gibt auch eine Gebühr, um eine C Corporation zu bilden.

Steuern

C Kapitalgesellschaften unterliegen der Doppelbesteuerung. Dies bedeutet, dass das Unternehmen besteuert wird und die Aktionäre auch auf ihr individuelles Einkommen besteuert werden.

S Unternehmen vermeiden die Doppelbesteuerung durch eine Pass-Through-Steuer. Alle Gewinne und Verluste fließen durch das Geschäft direkt an die Aktionäre. Auf diese Weise werden die Aktionäre auf ihre persönlichen Erträge besteuert.

Einkommen des Geschäftsinhabers

Zu wissen, wie Sie sich legal von Ihrem Unternehmen bezahlen können, ist ein wichtiger Teil des Geschäftsinhabers.

Wenn Sie eine C Corp oder S Corp besitzen und aktiv in der Firma arbeiten, müssen Sie ein Gehalt nehmen. Wenn Sie nicht aktiv in einer C Corp arbeiten, aber Aktionär sind, erhalten Sie Dividenden. Wenn Sie nicht aktiv in einer S Corp arbeiten, aber Aktionär sind, erhalten Sie Ausschüttungen.

Im Gegensatz zu C Corp-Eigentümern können S Corp-Eigentümer sowohl Gehälter als auch Ausschüttungen erhalten. Gehälter und Ausschüttungen werden unterschiedlich besteuert. Arbeitssteuern werden auf Gehälter einbehalten. Ausschüttungen und Dividenden unterliegen nicht der Arbeitssteuer.

Wenn Sie ein Unternehmen besitzen, müssen Sie die Gewinne und Verluste Ihres Unternehmens melden. Das Formular, das Sie einreichen, hängt von der rechtlichen Struktur Ihres Unternehmens ab.

C Corp-Eigentümer müssen das Formular 1120, US Corporation Income Tax Return, einreichen. S Corp-Eigentümer müssen das Formular 1120S, US-Einkommensteuererklärung für eine S Corporation, einreichen. Aktionäre einer S Corp müssen auch Schedule K-1 verwenden, um Gewinne und Verluste in ihren persönlichen Steuererklärungen zu melden.

In beiden Formularen müssen Sie Informationen zu Ihrem Unternehmen, Ihrer Arbeitgeberidentifikationsnummer (EIN), dem Gründungsdatum sowie Informationen zu Ihrem Einkommen, Ihren Abzügen und Steuern angeben. In der Regel sind beide Formulare am 15.

Eigentum

C Unternehmen können eine unbegrenzte Anzahl von Aktionären haben. S-Unternehmen können jedoch nicht mehr als 100 Aktionäre haben. Es gibt andere Einschränkungen, wer die Aktionäre sein können, die später angesprochen werden.

Der Prozess der Bildung einer C Corp und S Corp ist anders. Um eine C Corp zu bilden, müssen Sie die Gesetze Ihres Staates für die Gründung befolgen. Konsultieren Sie Ihren Staat, um herauszufinden, wie Sie Ihr Unternehmen registrieren können. Sie müssen den Namen Ihres Unternehmens beim Staat registrieren. Sie können keinen Namen auswählen, der bereits verwendet wird.

Sie müssen einen Verwaltungsrat gründen und Aktienzertifikate an die Aktionäre ausstellen. Und Sie müssen eine Satzung einreichen und eine Gebühr zahlen, um Ihr Unternehmen legal zu gründen.

Sie können eine C Corp bilden, wenn Sie eine Geschäftsstruktur auswählen. Sie können jedoch nur eine S Corp bilden, wenn Sie als C Corp strukturiert sind.

So konvertieren Sie C Corp in S Corp

Unternehmen, die inländische Unternehmen (C Corps) sind, können sich dafür entscheiden, S-Unternehmen zu werden. Es gibt jedoch andere Regeln, die Sie befolgen müssen, um C Corp in S Corp.

Um eine S Corporation zu werden, müssen Sie Ihr Steuerjahr so ändern, dass es eine der folgenden Anforderungen erfüllt:

- Endet am 31. Dezember

- Ist ein natürliches Geschäftsjahr

- Ist ein Eigentumssteuerjahr

- Ist ein Steuerjahr, das gemäß Abschnitt 444 gewählt wurde

- Ist ein 52-53-wöchiges Steuerjahr, das endet und auf eines der anderen förderfähigen Jahre verweist

- Ist jedes andere Steuerjahr Die Gesellschaft begründet ein geschäftszweck für

Wenn Ihr Unternehmen 100 Aktionäre oder weniger hat, können Sie eine S Corp. bilden. Aktionäre können keine gebietsfremden Ausländer sein, und sie müssen Einzelpersonen, Nachlässe, befreite Organisationen oder bestimmte Trusts sein. Ihre Aktionäre müssen auch zustimmen, dass Ihr Unternehmen eine S Corp.

Sie können keine S Corp. werden, wenn Sie mehr als eine Aktienklasse haben. Bestimmte Unternehmen sind nicht berechtigt, S-Unternehmen zu werden. Beispiele für nicht förderfähige Unternehmen sind Banken, die die Reservemethode zur Bilanzierung von Forderungsausfällen anwenden, und Versicherungsunternehmen, die nach Unterkapitel L des Kodex besteuert werden. Weitere Informationen zu nicht förderfähigen Unternehmen finden Sie beim IRS.

Die Konvertierung von C Corp zu S Corp muss nicht schwierig sein, erfordert jedoch zusätzliche Maßnahmen. Um von C Corp zu S Corp zu wechseln, müssen Sie das Formular 2553 einreichen, das von einer Small Business Corporation ausgestellt wurde.

Es gibt vier Teile, um 2553 zu bilden. Zum Einreichen benötigen Sie Informationen wie Ihre Unternehmensinformationen, EIN und die Einverständniserklärung des Aktionärs.

In der Regel müssen Sie das Formular 2553 spätestens zwei Monate und 15 Tage nach Beginn des Steuerjahres einreichen. Sie können das Formular 2553 auch jederzeit während des Steuerjahres einreichen, bevor Sie eine S Corp. werden möchten. Es gibt jedoch eine gewisse Erleichterung für Unternehmen, die nachweisen können, dass sie einen vernünftigen Grund für die verspätete Einreichung hatten.

Sie können das Formular 2553 einreichen, indem Sie es an den IRS senden oder faxen. Stellen Sie sicher, dass Sie auch eine Kopie für Ihre Unterlagen aufbewahren.

Nachdem Sie sich als S Corporation angemeldet haben, benachrichtigt Sie der IRS (in der Regel innerhalb von 60 Tagen), ob Sie eine C Corp erfolgreich in eine S Corp umgewandelt haben oder nicht. Wenn Ihre Wahl angenommen wird, teilt Ihnen der IRS mit, wann Sie eine S Corp.

Suchen Sie nach einer einfachen Möglichkeit, Ihre Geschäftstransaktionen zu verfolgen? Mit der Online-Buchhaltungssoftware von Patriot können Sie Ihre Bücher in wenigen einfachen Schritten vervollständigen. Und wir bieten kostenlosen Support in den USA. Holen Sie sich noch heute Ihre kostenlose Testversion!

Dies ist nicht als Rechtsberatung gedacht; für weitere Informationen klicken Sie bitte hier.

Leave a Reply