Jaka jest różnica między S Corp A C Corp?

wybór struktury biznesowej to wielka sprawa. Sposób, w jaki organizujesz swoją firmę, wpływa na to, ile płacisz w podatkach, osobistą odpowiedzialność za straty biznesowe, sposób płacenia sobie z firmy i wiele innych. Jednoosobowe firmy, spółki osobowe, korporacje (S Corp i C Corp) oraz LLC (Jednoczłonowe i wieloczłonowe LLC) to typy struktur biznesowych.

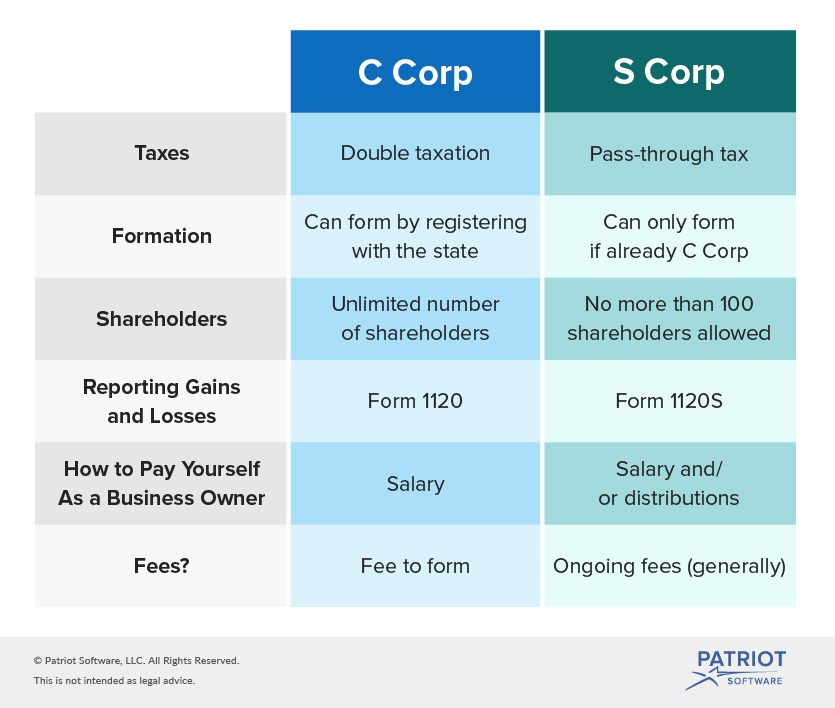

korporacje są popularnymi wyborami struktury biznesowej dla pracodawców. W 2012 r. 66% wszystkich małych firm pracodawców było zorganizowanych jako korporacje. Z tego 66%, 44% to korporacje S, a 22% to korporacje C. Jaka jest różnica między S Corp i C Corp?

jaka jest różnica między S Corp i C Corp?

korporacje S I korporacje C to struktury biznesowe, które prawnie oddzielają firmę od właściciela. Ponieważ firma jest odrębnym podmiotem prawnym, jesteś chroniony ograniczoną odpowiedzialnością. Jeśli firma nie jest w stanie spłacić swoich długów, nie jesteś osobiście odpowiedzialny za nie.

samo słowo korporacja odnosi się do korporacji C. Zarówno Korpus S, jak i korporacje mają udziałowców. Akcjonariuszami są właściciele, którzy mają udział w korporacji. Otrzymują płatności z dochodów firmy.

musisz zrozumieć różnicę między korporacją C a korporacją S, aby zdecydować, który jest odpowiedni dla Twojej firmy.

opłaty

Tworzenie korporacji S lub C wiąże się z obowiązkowymi opłatami. Aby być S Corp, właściciele zazwyczaj płacą bieżące opłaty, takie jak roczne opłaty za raport i/lub podatki franczyzowe. Istnieje również opłata za utworzenie korporacji C.

podatki

C korporacje podlegają podwójnemu opodatkowaniu. Oznacza to, że firma jest opodatkowana, a akcjonariusze są również opodatkowani od ich indywidualnych dochodów.

s korporacje unikają podwójnego opodatkowania, stosując podatek przelotowy. Wszystkie zyski i straty płyną przez firmę bezpośrednio do akcjonariuszy. W ten sposób akcjonariusze są opodatkowani od swoich osobistych zwrotów.

dochód właściciela firmy

Wiedza o tym, jak legalnie płacić sobie od firmy, jest ważną częścią bycia właścicielem firmy.

jeśli jesteś właścicielem C Corp lub S Corp i aktywnie pracujesz w firmie, musisz wziąć wynagrodzenie. Jeśli nie pracujesz aktywnie w C Corp, ale jesteś akcjonariuszem, otrzymasz dywidendę. Jeśli nie pracujesz aktywnie w S Corp, ale jesteś udziałowcem, otrzymasz dystrybucje.

w przeciwieństwie do właścicieli C Corp, właściciele S Corp mogą otrzymywać zarówno wynagrodzenia, jak i wypłaty. Wynagrodzenia i wypłaty są opodatkowane inaczej. Podatki od zatrudnienia są potrącane od wynagrodzeń. Wypłaty i dywidendy nie podlegają opodatkowaniu podatkiem od pracy.

formularze

kiedy jesteś właścicielem firmy, musisz zgłosić zyski i straty swojej firmy. Formularz, który wypełniasz, zależy od struktury prawnej Twojej firmy.

właściciele C Corp muszą złożyć formularz 1120, Deklaracja podatku dochodowego od osób prawnych w USA. Właściciele S Corp muszą złożyć formularz 1120S, zeznanie podatku dochodowego w USA dla korporacji S. Akcjonariusze S Corp muszą również korzystać z harmonogramu K-1 do zgłaszania zysków i strat na swoich osobistych zeznaniach podatkowych.

w obu formularzach musisz podać informacje o swojej firmie, numer identyfikacyjny pracodawcy (EIN), datę włączenia oraz informacje o dochodach, odliczeniach i podatkach. Zazwyczaj obie formy są należne 15 marca.

własność

C korporacje mogą mieć nieograniczoną liczbę akcjonariuszy. Jednak korporacje S nie mogą mieć więcej niż akcjonariuszy 100. Istnieją inne ograniczenia dotyczące tego, kim mogą być akcjonariusze, które zostaną omówione później.

ustanowienie

proces tworzenia C Corp i S Corp jest inny. Aby utworzyć C Corp, musisz przestrzegać prawa swojego stanu do włączenia. Skonsultuj się ze swoim stanem, aby dowiedzieć się, jak zarejestrować swoją korporację. Musisz zarejestrować nazwę swojej firmy w stanie. Nie można wybrać nazwy, która jest już używana.

musisz utworzyć zarząd i wystawić akcjonariuszom certyfikaty giełdowe. I musisz złożyć umowę założycielską i uiścić opłatę, aby legalnie włączyć swoją firmę.

przy wyborze struktury biznesowej możesz utworzyć C Corp. Jednak możesz utworzyć S Corp tylko wtedy, gdy masz strukturę C Corp.

Jak przekonwertować C Corp na S Corp

firmy, które są korporacjami krajowymi (Korpus C) mogą wybrać korporacje S. Ale istnieją inne zasady, których musisz przestrzegać, aby przekonwertować C Corp na S Corp.

aby stać się korporacją S, musisz zmienić rok podatkowy, aby spełniał jeden z następujących wymagań:

- kończy się Grudzień 31

- jest naturalnym rokiem biznesowym

- jest rokiem podatkowym własności

- jest rokiem podatkowym wybranym zgodnie z sekcją 444

- jest tygodniowym rokiem podatkowym 52-53, który kończy się i nawiązuje do jednego z innych kwalifikujących się Lat

- jest jakimkolwiek innym rokiem podatkowym, w którym korporacja ustanawia cel biznesowy dla

jeśli Twoja firma ma 100 akcjonariuszy lub mniej, jesteś uprawniony do utworzenia s Corp.rodzina akcjonariuszy może liczyć jako jeden akcjonariusz. Akcjonariusze nie mogą być cudzoziemcami niebędącymi rezydentami i muszą to być osoby fizyczne, majątki, organizacje zwolnione z podatku lub niektóre trusty. Twoi akcjonariusze muszą również wyrazić zgodę na to, aby Twoja firma stała się S Corp.

nie możesz zostać S Corp, jeśli masz więcej niż jedną klasę akcji. Niektóre korporacje nie kwalifikują się do stania się korporacjami S. Przykładami niekwalifikowalnych przedsiębiorstw są banki, które stosują metodę rezerwową rozliczania nieściągalnych długów oraz firmy ubezpieczeniowe opodatkowane na podstawie podrozdziału L Kodeksu. Aby uzyskać więcej informacji na temat niekwalifikujących się korporacji, skonsultuj się z IRS.

Konwersja z C Corp na S Corp nie musi być trudna, ale wymaga dodatkowych działań. Aby zmienić z C Corp na S Corp, musisz złożyć formularz 2553, wybór przez małą korporację biznesową.

istnieją cztery części, które tworzą 2553. Aby złożyć, potrzebujesz informacji, takich jak informacje o korporacji, EIN i Oświadczenie o zgodzie akcjonariusza.

zazwyczaj należy złożyć formularz 2553 nie później niż dwa miesiące i 15 dni po rozpoczęciu roku podatkowego. Możesz również złożyć formularz 2553 w dowolnym momencie w roku podatkowym, zanim chcesz zostać S Corp. Istnieje jednak pewna ulga dla firm, które mogą udowodnić, że miały uzasadnioną przyczynę spóźnienia.

formularz 2553 można przesłać mailem lub faksem do urzędu skarbowego. Pamiętaj również, aby zachować kopię dla swoich rejestrów.

po złożeniu pliku, aby stać się korporacją S, IRS powiadomi Cię (zazwyczaj w ciągu 60 dni), czy udało ci się przekonwertować C Corp na S Corp, czy nie. Jeśli twój wybór zostanie zaakceptowany, Urząd Skarbowy powie Ci, kiedy zostaniesz S Corp.

szukasz prostego sposobu śledzenia transakcji biznesowych? Oprogramowanie do księgowości online Patriot pozwala na prowadzenie księgowości w kilku prostych krokach. Oferujemy również bezpłatne wsparcie w Stanach Zjednoczonych. Uzyskaj bezpłatny okres próbny już dziś!

nie jest to porada prawna; aby uzyskać więcej informacji, kliknij tutaj.

Leave a Reply