Mitä eroa on S Corpilla ja C Corpilla?

yritysrakenteen valinta on iso juttu. Tapa voit jäsentää yrityksesi vaikuttaa siihen, kuinka paljon maksat veroja, henkilökohtainen vastuu liiketoiminnan menetyksiä, miten maksat itse yrityksesi, ja enemmän. Yksityiset elinkeinonharjoittajat, kumppanuudet, yritykset (S Corp ja C Corp) ja LLCs (yhden jäsenen ja monijäsenisen LLCs) ovat liiketoimintarakennetyyppejä.

yritykset ovat suosittuja elinkeinorakennevalintoja työnantajille. Vuonna 2012 kaikista pienistä työnantajayrityksistä 66% oli yritysrakenteisia. Siitä 66% oli S-yhtiöitä 44% ja C-yhtiöitä 22%. Mitä eroa on S Corpilla ja C Corpilla?

Mitä eroa on S Corpilla ja C Corpilla?

s-ja C-yhteisöt ovat liiketoimintarakenteita, jotka juridisesti erottavat liiketoiminnan omistajasta. Koska yritys on erillinen oikeushenkilö, sinua suojaa rajoitettu vastuu. Jos yritys ei pysty maksamaan velkojaan, et ole niistä henkilökohtaisesti vastuussa.

sana korporaatio itsessään viittaa C-korporaatioihin. Sekä S-joukoilla että yrityksillä on osakkeenomistajia. Osakkeenomistajat ovat omistajia, joilla on osuus yhtiöstä. He saavat maksuja yrityksen tuloista.

sinun täytyy ymmärtää ero C-ja S-yhtiöiden välillä, jotta voit päättää, mikä on oikein yrityksesi kannalta.

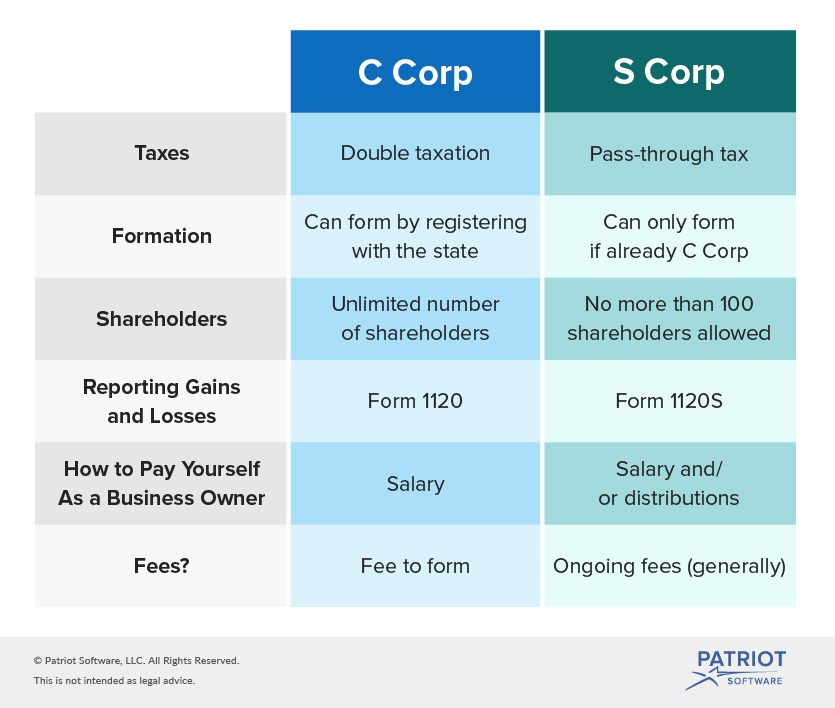

palkkiot

s-tai C-yhtymän muodostamiseen liittyy pakollisia palkkioita. Ollakseen S Corp, omistajat tyypillisesti maksavat jatkuvia maksuja, kuten vuosikertomusmaksuja ja / tai franchising veroja. Myös C-yhtymän muodostamisesta peritään maksu.

verot

C yritykset ovat kaksinkertaisen verotuksen alaisia. Tämä tarkoittaa sitä, että liiketoimintaa verotetaan ja osakkaita verotetaan myös heidän omista tuloistaan.

S yritykset välttävät kaksinkertaisen verotuksen käyttämällä läpivirtausveroa. Kaikki voitot ja tappiot virtaavat liiketoiminnan kautta suoraan osakkeenomistajille. Näin osakkeenomistajia verotetaan heidän henkilökohtaisesta tuotostaan.

yrittäjän tulot

se, että osaa laillisesti maksaa itsensä yritykseltä, on tärkeä osa yrittäjänä olemista.

jos omistat C Corpin tai S Corpin ja työskentelet aktiivisesti yrityksessä, sinun on otettava palkka. Jos et toimi aktiivisesti C-yhtymässä, mutta olet osakkeenomistaja, saat osinkoja. Jos et toimi aktiivisesti s-yhtymässä vaan olet osakas, saat osinkoja.

toisin kuin C Corpin omistajat, S Corpin omistajat voivat saada sekä palkkoja että jakoja. Palkkoja ja jakoja verotetaan eri tavoin. Palkasta pidätetään ennakonpidätys. Voitonjaosta ja osingoista ei peritä työllisyysveroa.

lomakkeet

kun omistat yrityksen, sinun on ilmoitettava yrityksesi voitot ja tappiot. Lomake jätät riippuu yrityksen oikeudellinen rakenne.

C Corp owners must file Form 1120, U. S. Corporation Income Tax Return. S Corp omistajat on tiedosto muodossa 1120S, US tuloveroilmoitus s Corporation. S-Yhtymän osakkeenomistajien on myös käytettävä aikataulua K-1 ilmoittaakseen voitot ja tappiot henkilökohtaisissa veroilmoituksissaan.

molemmissa lomakkeissa on oltava tiedot yrityksestäsi, Työnantajatunnuksesi (ein), perustamispäiväsi sekä tiedot tuloistasi, vähennyksistäsi ja veroistasi. Tyypillisesti molemmat lomakkeet erääntyvät 15. maaliskuuta.

omistus

C yhtiöillä voi olla rajaton määrä osakkeenomistajia. S-yhtiöillä ei kuitenkaan voi olla yli sataa osakkeenomistajaa. On muitakin rajoituksia siitä, keitä osakkaat voivat olla, joita käsitellään myöhemmin.

perustaminen

C-ja S-yhtymien muodostamisprosessi on erilainen. Muodostaaksesi C Corpin, sinun on noudatettava osavaltiosi lakeja yhtiöittämistä varten. Ota yhteyttä oman valtion selvittää, miten rekisteröidä yrityksen. Sinun täytyy rekisteröidä yrityksesi nimi valtiolle. Et voi valita nimeä, joka on jo käytössä.

sinun tulee perustaa hallitus ja antaa osakekirjoja osakkeenomistajille. Ja, sinun täytyy tiedosto yhtiöjärjestyksen ja maksaa maksu laillisesti sisällyttää yrityksesi.

yritysrakennetta valitessa voi muodostaa C-Yhtymän. Kuitenkin, voit muodostaa S Corp vain, kun olet jäsennelty C Corp.

miten C Corp muutetaan S Corpiksi

yritykset, jotka ovat kotimaisia yhtiöitä (C Corps), voivat halutessaan tulla S corporations. Mutta, on olemassa muita sääntöjä sinun täytyy noudattaa muuntaa C Corp s Corp.

tulla S Corporation, sinun täytyy muuttaa verovuosi niin, että se täyttää jonkin seuraavista vaatimuksista:

- päättyy 31.joulukuuta

- on luonnollinen tilivuosi

- on omistusvuosi

- on verovuosi, joka on valittu pykälän 444 mukaisesti

- on 52-53 viikon verovuosi, joka päättyy ja viitteet yksi muista tukikelpoisista vuosista

- on mikä tahansa muu verovuosi, jonka yhtiö perustaa liiketoiminnan tarkoitus

jos yritykselläsi on enintään 100 osakkeenomistajaa, olet oikeutettu muodostamaan s Corp. osakkeenomistajaperhe voidaan laskea yhdeksi osakkeenomistajaksi. Osakkeenomistajat eivät voi olla ulkomailla asuvia ulkomaalaisia, ja heidän on oltava yksilöitä, kiinteistöjä, vapautettuja järjestöjä tai tiettyjä trusteja. Osakkeenomistajien on myös suostuttava siihen, että yrityksestäsi tulee S-Yhtymä

et voi tulla s-yhtymäksi, jos sinulla on useampia osakeluokkia. Tietyt yritykset eivät ole oikeutettuja tulemaan s-yhtiöiksi. Esimerkkejä tukeen kelpaamattomista yhteisöistä ovat pankit, jotka käyttävät luottotappioiden kirjaamisessa varantomenetelmää, ja säännöstön alaluvun L mukaisesti verotettavat vakuutusyhtiöt. Lisätietoja tukeen kelpaamattomista yhtiöistä saa verovirastosta.

muuttamisen C Corpista S Corpiksi ei tarvitse olla vaikeaa, mutta se vaatii lisätoimia. Jos haluat vaihtaa C Corpista S Corpiin, sinun on jätettävä lomake 2553, jonka on valinnut pienyritys.

on neljä osaa, joista muodostuu 2553. Arkistoida, tarvitset tietoja, kuten yrityksen tiedot, EIN, ja osakkeenomistajan suostumus lausunto.

tyypillisesti lomake 2553 on jätettävä viimeistään kahden kuukauden ja 15 päivän kuluttua verovuoden alkamisesta. Voit myös jättää lomakkeen 2553 milloin tahansa verovuoden aikana ennen kuin haluat tulla s Corp. Kuitenkin, on jonkin verran helpotusta yrityksille, jotka voivat todistaa heillä oli kohtuullinen syy arkistointi myöhässä.

voit jättää lomakkeen 2553 postittamalla tai faksaamalla sen verottajalle. Muista myös säilyttää kopio kirjaa varten.

kun olet tehnyt tiedoston s-yhtymäksi, verovirasto ilmoittaa sinulle (tyypillisesti 60 päivän kuluessa) onnistuitko muuttamaan C-Yhtymän s-yhtymäksi vai et. Jos valinta hyväksytään, verovirasto kertoo, milloin sinusta tulee s Corp.

Etsitkö yksinkertaista tapaa seurata liiketoimiasi? Patriotin online-kirjanpito-ohjelmiston avulla voit täydentää kirjojasi muutamalla yksinkertaisella toimenpiteellä. Ja, tarjoamme ilmaista, USA-pohjainen tuki. Hanki ilmainen kokeiluversio tänään!

tätä ei ole tarkoitettu oikeudelliseksi neuvonnaksi; Lisätietoja saat täältä.

Leave a Reply