Qual è la differenza tra S Corp e C Corp?

La scelta di una struttura aziendale è un grosso problema. Il modo in cui strutturare il vostro business colpisce quanto si paga in tasse, la vostra responsabilità personale per le perdite di business, come si paga da soli dal vostro business, e altro ancora. Le imprese individuali, le società di persone, le società di persone (S Corp e C Corp) e le LLC (LLC a socio unico e multi-membro) sono tipi di struttura aziendale.

Le società sono scelte di struttura aziendale popolari per i datori di lavoro. Nel 2012, il 66% di tutte le piccole imprese di datori di lavoro erano strutturate come società. Di quel 66%, 44% erano società S e 22% erano società C. Qual è la differenza tra S Corp e C Corp?

Qual è la differenza tra S Corp e C Corp?

Le società S e le società C sono strutture aziendali che separano legalmente l’attività dal proprietario. Poiché la società è una persona giuridica separata, sei protetto da responsabilità limitata. Se l’azienda non è in grado di pagare i suoi debiti, non sei personalmente responsabile per loro.

La parola corporation da sola si riferisce alle società C. Sia S Corpo e le società hanno azionisti. Gli azionisti sono proprietari che hanno una quota nella società. Ricevono pagamenti dal reddito dell’azienda.

È necessario comprendere la differenza tra una società C e una società S al fine di decidere quale è giusto per il vostro business.

Tasse

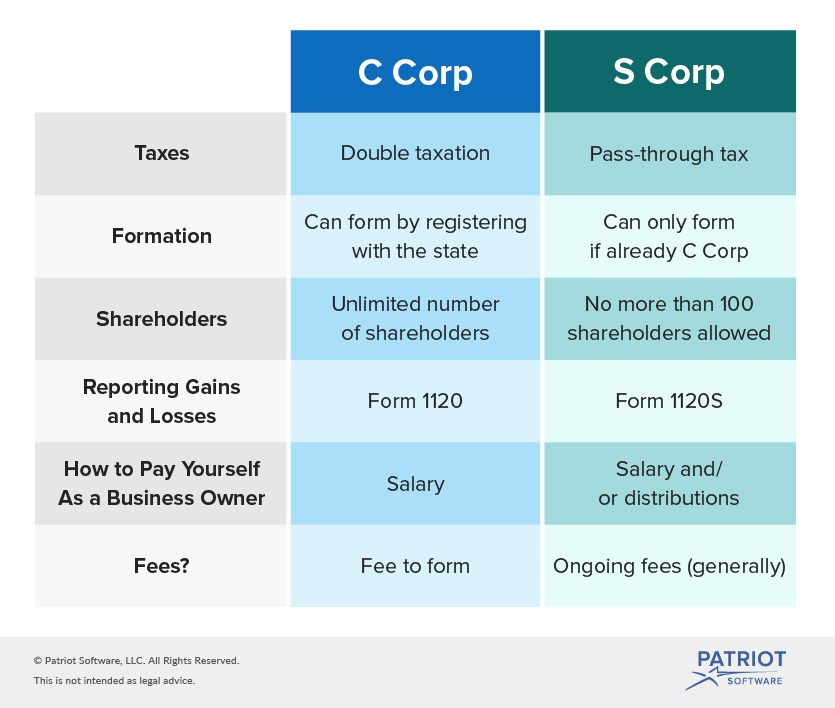

Formare una società S o C viene fornito con tasse obbligatorie. Per essere una S Corp, i proprietari in genere pagano le tasse in corso come le tasse di relazione annuale e / o le tasse di franchising. C’è anche una tassa per formare una società C.

Imposte

C le società sono soggette a doppia imposizione. Ciò significa che l’azienda è tassata e gli azionisti sono anche tassati sul loro reddito individuale.

S le società evitano la doppia imposizione utilizzando un’imposta pass-through. Tutti i profitti e le perdite fluiscono attraverso l’azienda direttamente agli azionisti. In questo modo, gli azionisti sono tassati sui loro ritorni personali.

Reddito imprenditore

Saper pagare legalmente se stessi dalla vostra azienda è una parte importante di essere un imprenditore.

Se possiedi una C Corp o S Corp e lavori attivamente in azienda, devi prendere uno stipendio. Se non lavori attivamente in a C Corp ma sei un azionista, riceverai dividendi. Se non lavori attivamente in una S Corp ma sei un azionista, riceverai distribuzioni.

A differenza dei proprietari di C Corp, i proprietari di S Corp possono ricevere sia stipendi che distribuzioni. Gli stipendi e le distribuzioni sono tassati in modo diverso. Le tasse sul lavoro sono trattenute sugli stipendi. Le distribuzioni e i dividendi non sono soggetti a imposte sul lavoro.

Forme

Quando si possiede un business, è necessario segnalare gli utili e le perdite del vostro business. Il modulo che file dipende dalla struttura legale della tua azienda.

I proprietari di C Corp devono presentare il modulo 1120, Dichiarazione dei redditi delle società statunitensi. I proprietari di S Corp devono presentare il modulo 1120S, Dichiarazione dei redditi degli Stati Uniti per una società S. Gli azionisti di una S Corp devono anche utilizzare Schedule K-1 per segnalare profitti e perdite sulle loro dichiarazioni dei redditi personali.

In entrambi i moduli, è necessario includere informazioni sulla propria attività, il numero di identificazione del datore di lavoro (EIN), la data di costituzione e informazioni sul reddito, le detrazioni e le tasse. In genere, entrambe le forme sono dovute 15 marzo.

Proprietà

C le società possono avere un numero illimitato di azionisti. Tuttavia, le società S non possono avere più di 100 azionisti. Ci sono altre restrizioni su chi possono essere gli azionisti, che vengono affrontate in seguito.

Istituzione

Il processo di formazione di una C Corp e S Corp è diverso. Per formare una C Corp, è necessario seguire le leggi del vostro stato per l’incorporazione. Consulta il tuo stato per scoprire come registrare la tua società. È necessario registrare il nome della vostra attività con lo stato. Non è possibile scegliere un nome già utilizzato.

È necessario creare un consiglio di amministrazione e rilasciare certificati azionari agli azionisti. E, è necessario presentare articoli di costituzione e pagare una tassa per incorporare legalmente il vostro business.

È possibile formare una C Corp quando si sceglie una struttura aziendale. Tuttavia, puoi formare una S Corp solo una volta che sei strutturato come C Corp.

Come convertire C Corp in S Corp

Le aziende che sono società nazionali (C Corps) possono scegliere di diventare S corporations. Ma ci sono altre regole che devi seguire per convertire C Corp in S Corp.

Per diventare una S Corporation, devi cambiare il tuo anno fiscale in modo che soddisfi uno dei seguenti requisiti:

- Termina il 31 dicembre

- È commerciale naturale anno

- È una tassa proprietà anno

- È un esercizio fiscale eletti ai sensi della sezione 444

- È un 52-53 settimana anno fiscale che termina e fa riferimento a uno degli altri ammissibili anni

- È, che ogni anno fiscale, la società stabilisce un obiettivo commerciale per

Se la vostra azienda dispone di 100 soci o meno si sono ammissibili per formare una S Corp., Una famiglia di azionisti possono contare come uno dei soci. Gli azionisti non possono essere stranieri non residenti e devono essere individui, proprietà, organizzazioni esenti o determinati trust. I tuoi azionisti devono anche acconsentire che la tua attività diventi S Corp.

Non puoi diventare S Corp se hai più di una classe di azioni. Alcune società non sono ammissibili dal diventare società S. Esempi di società non ammissibili includono le banche che utilizzano il metodo di riserva per la contabilizzazione di crediti inesigibili e le compagnie di assicurazione tassate ai sensi del sottocapitolo L del Codice. Per ulteriori informazioni sulle società non ammissibili, consultare l’IRS.

La conversione da C Corp a S Corp non deve essere difficile, ma richiede un’azione aggiuntiva. Per passare da C Corp a S Corp, è necessario presentare il modulo 2553, Elezione da parte di una piccola impresa.

Ci sono quattro parti per formare 2553. Per archiviare, sono necessarie informazioni come le informazioni sulla società, l’EIN e la dichiarazione di consenso degli azionisti.

In genere, è necessario presentare il modulo 2553 entro e non oltre due mesi e 15 giorni dall’inizio dell’anno fiscale. Puoi anche presentare il modulo 2553 in qualsiasi momento durante l’anno fiscale prima di diventare S Corp. Tuttavia, c’è qualche sollievo per le imprese che possono dimostrare che avevano una causa ragionevole per il deposito in ritardo.

È possibile presentare modulo 2553 per posta o fax al IRS. Assicurati di conservare anche una copia per i tuoi record.

Dopo il file per diventare una società S, l’IRS ti informerà (in genere entro 60 giorni) se sei riuscito a convertire un C Corp in un S Corp o meno. Se la tua elezione è accettata, l’IRS ti dirà quando diventerai S Corp.

Alla ricerca di un modo semplice per monitorare le transazioni commerciali? Il software di contabilità online di Patriot ti consente di completare i tuoi libri in pochi semplici passaggi. E, offriamo supporto gratuito, con sede negli Stati Uniti. Ottieni la tua prova gratuita oggi!

Questo non è inteso come consulenza legale; per ulteriori informazioni, fare clic qui.

Leave a Reply