“Managed” v “market capitalism”: the record

Od początku 1980 roku brytyjska gospodarka stała się przedmiotem allembracing eksperymentu gospodarczego. W samym sercu tego gospodarczego Skoku w dal nastąpiła zmiana filozofii z” kapitalizmu zarządzanego “ery powojennej na”kapitalizm rynkowy”. Zrezygnowano z wcześniejszych zobowiązań dotyczących pełnego zatrudnienia, progresywnego Opodatkowania i opieki społecznej sprzyjającej włączeniu społecznemu. Większość elementów powojennego osadnictwa – i jego wiara w dostrojenie gospodarcze, większą równość i silne państwo-została odrzucona. Przepisy zostały zmiatane, a stawki podatku dochodowego od osób prawnych i top zostały opodatkowane. Rynki zyskały większą swobodę. Chociaż to przejście na kapitalizm rynkowy było najsilniej stosowane w Wielkiej Brytanii i Stanach Zjednoczonych, słabsze wersje zostały ostatecznie wprowadzone w dużej części bogatego świata.

eksperyment przyszedł z wielkimi obietnicami. Twierdzono, że medycyna rynku obaliłaby upadki powojennego kapitalizmu opiekuńczego. Środki “supplyside” – osłabiające siłę rokowań zbiorowych, obniżające podatki na szczycie i dające przedsiębiorstwom i finansom większą swobodę-zapoczątkowałyby nową erę przedsiębiorczości, przedsiębiorczości i dynamizmu. Podniesienie finansów na bardziej centralne miejsce w gospodarce zmniejszyłoby ryzyko finansowe. Uwolnienie rynków podniesie tempo wzrostu w Wielkiej Brytanii, stworzy więcej miejsc pracy i przedsiębiorstw oraz przyniesie większy dobrobyt dla wszystkich. Kraje takie jak Stany Zjednoczone i Wielka Brytania, które przyjęły szeroką deregulację, doświadczyłyby mniej zawirowań gospodarczych.

nowe teorie na temat cnót wolniejszych rynków były rozwijane od lat 60., głównie przez grupę amerykańskich ekonomistów, od Miltona Friedmana PO Roberta Lucasa, z których wielu bazowało lub kształciło się na Uniwersytecie w Chicago. Podstawą nowej filozofii była wiara w sprawne i samoregulujące się rynki. Korzystając z narzędzi zaawansowanej matematyki, ci prorocy szkoły rynkowej skonstruowali wysoce wyrafinowane i rygorystycznie przetestowane modele ekonomiczne, które twierdziły, że wolne i elastyczne rynki finansowe i pracy zapewniają znacznie lepsze wyniki ekonomiczne – w zakresie zatrudnienia, wydajności i wzrostu – niż regulowane, oraz że niepowodzenie rządu było znacznie bardziej prawdopodobne niż niepowodzenie rynku. Z zadowoleniem przyjęły również osobiste bogactwo, które towarzyszyło narodzinom ery wolnego rynku. Większą nierówność interpretowano jako zdrowy sygnał, że rynki funkcjonują. Zgodnie z ich modelami gospodarczymi rynki były samoregulujące się, szoki gospodarcze szybko zostałyby odwrócone, a wszelkie tendencje do nierównowagi zostałyby szybko skorygowane, pod warunkiem że rynki mogłyby swobodnie się dostosować.

a co z zapisem trzydziestoletniej ery gospodarki rynkowej? Czy eksperyment rynkowy spełnił swoje żądania? Czy Wielka Brytania i inne kraje przyjmujące model rynkowy, takie jak Stany Zjednoczone, cieszyły się większym dobrobytem gospodarczym i stabilnością niż w bardziej interwencjonistycznej epoce powojennej?

przez dekadę od połowy do końca lat 90.wydawało się, że nowi prorocy mogą mieć rację. Po poważnych bólach urodzeniowych w latach 80. i na początku lat 90. – kiedy restrykcyjna polityka makroekonomiczna zahamowała tempo wzrostu-bardziej otwarta i zglobalizowana gospodarka światowa weszła w okres trwałego wzrostu. Mimo że w latach 2000 i 2001, wraz z pęknięciem bańki nowej gospodarki, w latach 1997-2007 średnia stopa wzrostu na świecie i w krajach bogatszych była wyższa niż w latach 1981-1996. Wzrost zarówno w Wielkiej Brytanii, jak i USA – średnio o 3,0 i 3,3 proc.w ciągu dekady do 2007 r. – przewyższył wzrost w innych krajach grupy G7 mniej powiązanych z rynkami (Japonia, Niemcy, Francja, Włochy i Kanada), który wynosił średnio tylko 2,4 proc.1 Liczby te wsparły szkołę targową. Ale teraz wiemy, że te pozornie obiecujące wyniki gospodarcze, solidna poprawa w porównaniu z latami 80. i wczesnymi latami 90., były iluzją. Jedno z badań, przeprowadzone przez Miejską firmę brokerską Tullett Prebon oszacowało, że po pozbyciu się tego, co nazywają “pożyczkami z brązowej bańki”, realny wzrost w Wielkiej Brytanii w latach 2000-2008 wyniósł połowę stopy procentowej. Połowa bardzo chwalebnego wzrostu w tym okresie była sztuczna. Co więcej, podczas gdy w tym okresie udział Usług Finansowych w gospodarce (“efekt bańki”) wzrósł ponad dwukrotnie, produkcja zmniejszyła się o jedną czwartą, a wydobycie o ponad jedną czwartą. W okresie powojennego boomu w Wielkiej Brytanii Sektor pieniężny i produkcyjny poruszał się w przeciwnych kierunkach.2

nie było cudu gospodarczego. Swobodniejsze rynki i rosnące nagrody na szczycie, do których doprowadziły, nie przyniosły obiecanej trwałej poprawy wyników gospodarczych. Dla ich zwolenników Nowa ortodoksja gospodarcza miała być oceniana przede wszystkim pod kątem jej wpływu na gospodarkę realną, czy przynosi ona bardziej produktywne, wydajne i innowacyjne gospodarki. Jednak dowodem jest to, że kapitalizm rynkowy był słabszy pod względem większości kluczowych miar wyników gospodarczych niż okres kapitalizmu zarządzanego. Wynika to z podziału epoki powojennej na dwa odrębne okresy. Pierwszy-23-letni okres “zarządzanego kapitalizmu” -datuje się na lata 1950-1973, Rok pierwszego szoku naftowego OPEC i ten, który być może najlepiej oznacza koniec powojennego boomu. Drugi okres-29 lat “kapitalizmu rynkowego” – obejmuje okres od 1980 do 2009 roku, począwszy od pierwszego pełnego roku nowego eksperymentu gospodarczego.3

oczywiście nie brakowało problemów, z którymi borykała się brytyjska gospodarka w latach 50. i 60., od okresowych kryzysów Sterlinga i przestarzałej struktury przemysłowej po spadającą konkurencyjność i pogarszające się Stosunki przemysłowe. Ale tylko na jednym rachunku – ograniczenie inflacji – można uznać erę po 1980 roku za wyraźny sukces. Stopy inflacji spadły w latach 80. i od tego czasu pozostają niższe. We wszystkich innych sprawach, ekonomiczny zapis kapitalizmu rynkowego był gorszy od kapitalizmu zarządzanego. Wskaźniki wzrostu i wydajności były wolniejsze, a poziom bezrobocia wyższy. Ponieważ wpływy ze wzrostu były bardzo nierównomiernie podzielone, Luka majątkowa wzrosła, bez obiecanej spłaty szerszego postępu gospodarczego. Kryzysy finansowe stają się coraz częstsze i bardziej szkodliwe w ich skutkach.

rekord wzrostu i bezrobocia

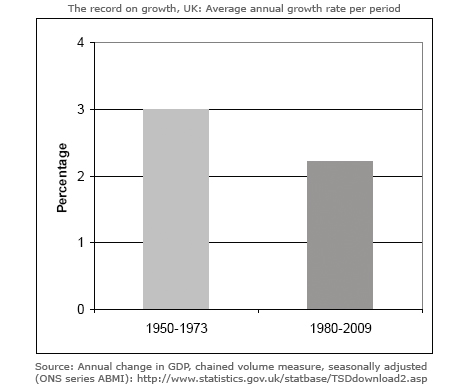

zaczynamy od rekordu wzrostu. Wykres 1 dla Wielkiej Brytanii pokazuje średnią roczną stopę wzrostu wynoszącą 3% w latach 1950-1973. Liczby są niskie w porównaniach międzynarodowych-Niemcy, Japonia i Francja wypadły lepiej – ale wysokie w porównaniach historycznych. Natomiast od 1980 r. tempo wzrostu spadło do średnio 2,2 proc. rocznie.4

ten spadek tempa wzrostu był zjawiskiem globalnym. W latach 1980-2009 roczna stopa wzrostu realnego w świecie wynosiła 3,2%, a w latach 1950-1973-4,8%. Stany Zjednoczone, Wielka Brytania, Japonia, Niemcy i Francja odnotowały wolniejszy wzrost po 1980 roku niż w okresie powojennym.6

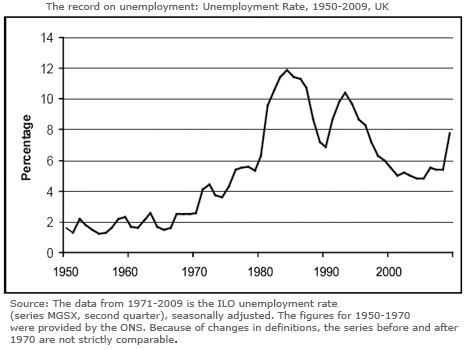

częściowo w wyniku spowolnienia tempa wzrostu, brytyjska gospodarka, wraz z większością gospodarek o wysokich dochodach, utrzymywała się na znacznie wyższym poziomie bezrobocia. W dwóch bezpośrednich powojennych dekadach problem masowego bezrobocia lat 30. został w dużej mierze rozwiązany. W dobie “zarządzanego kapitalizmu” w latach 1950-1973, jak pokazano na rysunku 2, stopa bezrobocia w Wielkiej Brytanii wynosiła średnio 1,6%. Był to być może najbliższy kraj doszedł do pełnego zatrudnienia, przynajmniej w przypadku mężczyzn.

bezrobocie w Warunkach “kapitalizmu rynkowego” jest znacznie wyższe. Średnio 7,8%, prawie pięć razy więcej niż w poprzednim okresie. Dzieje się tak pomimo stałego spadku udziału produkcji krajowej płac-z około 60% pod koniec lat 70.do 53% do 2008 r. 7, jednak zdaniem teoretyków rynku spadek udziału płac byłby ważnym źródłem tworzenia miejsc pracy.

wraz ze wzrostem bezrobocia coraz bardziej się ono koncentruje, uderzając w niektóre obszary, regiony i jednostki znacznie silniej niż w inne. W rezultacie bezrobotni są zazwyczaj bez pracy na dłużej niż w przeszłości. W Wielkiej Brytanii odsetek bezrobotnych przez ponad rok w okresie od 2000 r. był prawie trzykrotnie wyższy niż w latach 50.XX wieku. na koniec 2010 r. wynosił blisko 30%.8

oczywiście, “złoty wiek” ery powojennej z jego wysokimi stopami wzrostu był wspomagany przez kilka czynników, oprócz wprowadzenia rynków zarządzanych i keynesowskiego dostrajania, w szczególności programów powojennej przebudowy i szybkiego okresu zmian technicznych. Niemniej jednak kontrolowane rynki, Kontrola kapitału, stabilny międzynarodowy system walutowy i stale rosnący popyt były ważnymi czynnikami napędzającymi sukces. Okres ten był przede wszystkim dowodem na to, w jaki sposób zarządzane Gospodarki, z połączeniem krajowych i globalnych kontroli nad rynkami i swobodnego przepływu kapitału, mogą odnieść duży sukces.

rekord wydajności

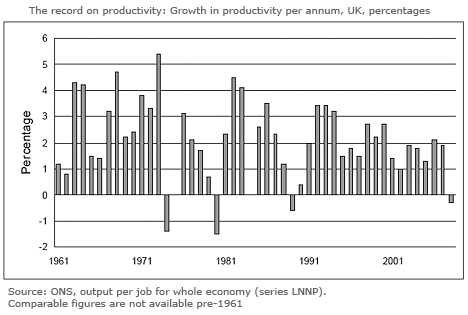

jednym z najważniejszych miar zmiany dynamiki jest to, co stało się z produktywnością pracy-wzrost produkcji na jedno miejsce pracy. “Produktywność to nie wszystko”, mówi amerykański laureat Nagrody Nobla w dziedzinie ekonomii, Paul Krugman, “ale na dłuższą metę to prawie wszystko”. Za spowolnieniem tempa wzrostu w ciągu ostatnich trzydziestu lat stoją słabe wyniki w zakresie wydajności.

architekci deregulacji twierdzili, że wyzwolone rynki produktów i pracy uwolnią nowego ducha przedsiębiorczości i zlikwidują lukę w wydajności Wielkiej Brytanii z USA i czołowymi krajami europejskimi. Jednak dowodem na to jest to, że swobodniejsze rynki, hands-off rządu i wzrost płac korporacyjnych na szczycie nie udało się osiągnąć znaczącej poprawy wydajności i innowacyjności w Wielkiej Brytanii.

w pewnym sensie Wielka Brytania jest bardziej przedsiębiorcza. Szkoły Biznesu rozwijają się, a aspiracje przedsiębiorczości rosną. Jednak aspiracje te nie zostały jeszcze przełożone na zauważalną poprawę jakości przedsiębiorczości. Wskaźniki rozpoczynania działalności gospodarczej nieznacznie się poprawiły, a liczba małych przedsiębiorstw stale rośnie. Jednak w ostatnich latach wskaźnik niepowodzeń w działalności gospodarczej pozostał dość stabilny, podczas gdy Wielka Brytania spadła z siódmego miejsca w światowym rankingu konkurencyjności (opracowanym przez Światowe Forum Ekonomiczne) w 1997 r.do trzynastego w 2009 r. 9

chociaż wskaźniki wydajności gwałtownie wzrosły w latach 80. w niektórych sektorach produkcyjnych, było to w dużej mierze spowodowane masowym zmniejszaniem miejsc pracy w tym czasie. Prywatyzacja przedsiębiorstw państwowych doprowadziła również do poprawy wydajności w kilku gałęziach przemysłu, takich jak stal, które straciły blisko połowę siły roboczej.10

ogólnie jednak, jak pokazano na rysunku 3, wzrost wydajności zmniejszył się od 1980 r., średnio o 1,9% rocznie do 2008 r., w porównaniu ze średnim rocznym wzrostem o 2,95% w latach 1961-1973.

spadek wydajności w latach 70. i 80.może być wytłumaczony trudnościami ekonomicznymi Lat 70. i opóźnioną reakcją na skutki dramatycznych zmian kierunku – deflacji, prywatyzacji i deregulacji – w latach 80. To, co trudniej wytłumaczyć nową ortodoksją, to dlaczego po 1990 r.nie doszło do poprawy wyników w wyniku uwolnienia rynków i niższej inflacji.

pomimo przewodzenia stadu bogatych Narodów, jeśli chodzi o de-regulację, Stany Zjednoczone również wykazywały słaby rekord z 1990 roku. W latach od końca lat 90. do początku lat 2000 – kiedy to osiągnęła 2,5 proc. rocznie – kraj ten cieszył się wzrostem wydajności, co było wówczas postrzegane jako uzasadnienie otwarcia rynków. Niemniej jednak dłuższa wydajność z 1990 roku nie może być opisana jako wybitna. Wydajność wzrosła średnio o 1,9% rocznie w ciągu czternastu lat do 2004 r., w porównaniu z nieco ponad 3% od 1960 r. do 1973.11

na arenie międzynarodowej w ciągu ostatnich dwóch dekad Wielka Brytania nieznacznie zmniejszyła lukę w wydajności z głównymi międzynarodowymi konkurentami, ale nadal pozostaje w tyle za USA, Niemcami i Francją. Według badania Economic and Social Research Council, powody to ” względne zaniechanie inwestycji, brak innowacji, złe stosunki pracy, zakłócenia w handlu przypisywane Imperium, antagonizm wobec produkcji,”krótkoterminowość” wśród liderów biznesu i instytucji finansowych, zacofanie technologiczne i brak przedsiębiorczości”.12

słaby rekord Wielkiej Brytanii w wydajności jest częściowo spowodowany brakiem przełożenia rosnącego udziału w zyskach, który miał miejsce od lat 80. na inwestycje produkcyjne.13 ze względu na niski poziom inwestycji Infrastruktura Wielkiej Brytanii pozostaje słaba w porównaniu z jej głównymi konkurentami. Zbyt wiele zakładów działa z przestarzałymi systemami, podczas gdy poziom wyszkolenia pozostaje w tyle za innymi krajami. Pomimo wprowadzenia bardziej swobodnych rynków, finansowanie szkoleń, badań i rozwoju oraz innowacji uległo spowolnieniu.14 przedsiębiorców produkcyjnych, takich jak James Dyson, którzy inwestują w inżynierów są wyjątkiem.

dowody wskazują na silny związek między R&D A powiązanymi wydatkami kapitałowymi i wartością dodaną, a ostatecznie rentownością.15 jednak, oprócz kilku branż, takich jak obronność, Farmaceutyka i telefony komórkowe, firmy Brytyjskie inwestują mniej w badania i rozwój, innowacje i sprzęt kapitałowy niż ich międzynarodowi konkurenci. W większości branż poziom wydatków inwestycyjnych zagranicznych firm w Wielkiej Brytanii znacznie przekracza poziom lokalnych firm.16 w latach 60. i 70. wydatki Wielkiej Brytanii na R& D jako udział w PKB były porównywalne z jej wiodącymi konkurentami. Od tego czasu Wielka Brytania mocno się wycofała i w 2005 wydała niższy odsetek niż w 1973. W przeciwieństwie do tego, większość wiodących krajów gospodarczych zwiększyła swój udział w PKB przeznaczonym na R& D. jak skarżył się jeden z byłych czołowych przemysłowców ” brytyjską tragedią jest to, że przeszliśmy z systemu wysokich wydatków na R&d, któremu towarzyszy zepsute zarządzanie, do jednego z niskich wydatków na R&D, któremu towarzyszy inna forma złego zarządzania!”.17

Boom i biust

czwarty test dotyczy zmienności ekonomicznej. Jedną z głównych założeń teoretyków wolnego rynku było to, że rynki zapewnią większą stabilność. Robert Lucas z Chicago, jeden z najbardziej wpływowych nowych myślicieli, ze swoją “racjonalnymi oczekiwaniami” teorii boomu i biustu, wykazał, że z racjonalnymi jednostkami, doskonałymi rynkami kapitałowymi i pełnymi informacjami – założeniami leżącymi u podstaw teorii ekonomicznej – rządy byłyby nieistotne dla zapewnienia stabilności gospodarczej. W 2003 roku Lucas, który otrzymał Nagrodę Nobla w dziedzinie ekonomii w 1995 roku, wygłosił przemówienie prezydenckie na dorocznym spotkaniu Amerykańskiego Stowarzyszenia Ekonomicznego. “Centralny problem zapobiegania depresji”, wyjaśnił doraźnie swoim odbiorcom,”został rozwiązany, dla wszystkich praktycznych celów”.

przez to nie miał na myśli, że cykl gospodarczy zniknął, lub że gospodarka nie będzie cierpieć sporadyczne niepowodzenia, po prostu, że dni poważnej recesji się skończyły, i że dostrojenie gospodarcze było bez wartości. Rok później, w lutym 2004 roku, Ben Bernanke, były profesor Princeton, który wkrótce zostanie mianowany przewodniczącym Rezerwy Federalnej, wygłosił przemówienie zatytułowane “Wielki umiar”, które poruszyło podobną kwestię. Bernanke twierdził, że ze względu na widoczny spadek zmienności zarówno produkcji, jak i inflacji z końca lat 80., współczesna makroekonomia złagodziła problem cyklu koniunkturalnego. Według tych relacji, od dwóch czołowych teoretyków ekonomii w USA, katastrofa z lat 2008-2009 nie powinna się wydarzyć.

pomimo krytyki teoretyków co do roli interwencji państwa, aktywna interwencja w celu złagodzenia cyklu koniunkturalnego miała silne osiągnięcia w erze powojennej. Jak zauważył amerykański ekonomista Hyman Minsky w 1982 roku,”najważniejszym wydarzeniem gospodarczym epoki od czasów II wojny światowej jest coś, co się nie wydarzyło: nie było głębokiej i długotrwałej depresji”.18 pomimo twierdzeń, że zastrzyk sił rynkowych zmniejszy kapitalistyczną tendencję do niestabilności, świat stał się bardziej burzliwym miejscem w ciągu następnych trzech dekad niż w bezpośrednim okresie powojennym.

MFW na ogół niechętnie używa słowa recesja, ale gdy jest zmuszony, jego główni ekonomiści zdefiniowali “globalną recesję” nieformalnie jako rok ze średnią globalnego wzrostu poniżej 3 procent. Wynika to z faktu, że o ile 3 proc. stanowiłoby silny wskaźnik dla krajów bogatych, o tyle gospodarki rynków wschodzących mają znacznie wyższe” normalne ” stopy wzrostu. W tych krajach spadek wzrostu do poziomu poniżej 3-4% jest podobny do ujemnego wzrostu w bogatych gospodarkach.

według tej definicji świat doświadczył nie mniej niż pięciu recesji od 1980 roku. Co więcej, popiersia są coraz większe. W przeciwieństwie do tego, jak pokazał Robert Skidelsky, ekonomista polityczny i biograf Keynes, nie było globalnych recesji w erze zarządzanego kapitalizmu-świat nie odnotował ani jednego roku od 1950-1973, kiedy wzrost spadł poniżej 3 procent.19

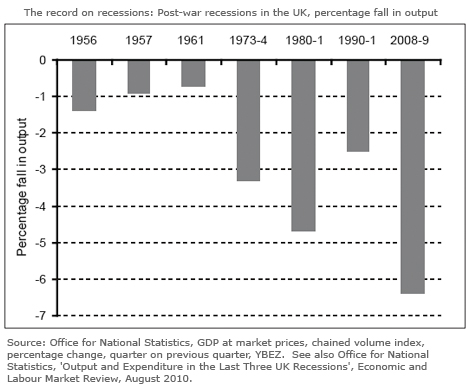

w sprawie alternatywnej, bardziej konwencjonalnej definicji recesji-ujemnego wzrostu realnego w dwóch kolejnych kwartałach-ten wzór nadal obowiązuje. Od 1980 r.odnotowano więcej i głębsze recesje niż w latach 1950-1973. Chociaż w ciągu dwóch dekad od 1950 r. doświadczył on wielu kryzysów kursowych i kryzysów stop-go, w tym okresie były tylko trzy płytkie i krótkotrwałe recesje. Jak pokazano na rysunku 4, był jeden w 1956 r., kiedy produkcja spadła o 1,4% w ciągu trzech kwartałów; jeden w 1957 r., kiedy produkcja spadła o 0,9% w ciągu dwóch kwartałów; a następnie jeden w 1961 r., kiedy spadła o 0,7% w ciągu dwóch kwartałów.21

natomiast okres od 1980 r.wyróżnia się częstszymi, bardziej długotrwałymi i poważniejszymi wstrząsami gospodarczymi niż w poprzednim okresie, z trzema głęboko zakorzenionymi recesjami. Konkretnie, w latach 1980-1981, kiedy produkcja spadła o 4,7% (ponad pięć kwartałów); 1990-1991, kiedy spadła o 2,5% (ponad pięć kwartałów); i 2008-2009, kiedy spadła o 6,4% (ponad sześć kwartałów).

nie tylko Wielka Brytania i świat doświadczyły coraz głębszych recesji; kryzysy ostatnich czasów miały bardzo różne początki. Wcześniejsze powojenne spadki (choć łagodne dla porównania) były wywoływane przez politykę deflacyjną potrzebną do opanowania inflacji (podobnie jak w latach 1980-1982). Ostatnie recesje nie miały nic wspólnego z inflacją (lub rosnącymi wymaganiami płacowymi). Mają one znacznie więcej wspólnego z rosnącymi cenami aktywów, napędzanymi nadmiernymi zyskami i niezrównoważonymi kredytami oraz napędzanymi deregulacją finansową.22

jest to również główna przyczyna wzrostu kryzysów finansowych, w większości związanych z potokiem spekulacji walutami, akcjami lub nieruchomościami. W ciągu dwóch dekad od 1950 roku nie było kryzysów bankowych i stosunkowo niewiele kryzysów finansowych. Od końca lat 70. liczba takich kryzysów wzrosła. Jak ujął to felietonista Financial Times Martin Wolf, “liberalizacja finansowa i kryzysy finansowe idą w parze jak koń i powóz”.23

od początku lat 80.liczba upadłości banków w USA zaczęła gwałtownie rosnąć, problem ten pogłębiał się wskutek deregulacji banków.24 w październiku 1987 roku doszło do krachu na wiodących giełdach świata, największego spadku w ciągu jednego dnia od krachu z 1929 roku. Poważnemu załamaniu gospodarki światowej zapobiegł jedynie ogromny zastrzyk globalnej płynności. W 1989 r. wybuch poważnej bańki na rynku nieruchomości w Japonii, wywołany serią kryzysów płynności banków, doprowadził do dziesięcioletniego okresu deflacji i trwałego załamania cen akcji w Japonii. Poprzedziła ją dekada rosnących zysków (które wzrosły do 40 proc. produkcji) i gwałtowny wzrost cen.25 W latach 1990-1992 Norwegia, Szwecja i Finlandia doświadczyły kryzysu bankowego wywołanego podobnym boomem na rynku nieruchomości, deregulacją Usług Finansowych i nadmiernymi kredytami udzielanymi przez banki. Ponownie tylko zdecydowane działania rządów krajowych zapobiegły dłuższemu wypadkowi.

pięć lat później Azjatycki kryzys walutowy, napędzany przez nadmierny zasięg finansowy, spowodował chaos w południowo-wschodniej Azji, gdy spekulanci walutowi wyciągnęli miliardy z azjatyckich rynków walutowych. W 2000 roku upadek dot.com bubble przyniósł światowe giełdy po raz kolejny upaść.

gdy wiek stabilności ustąpił epoce turbulencji, chroniczny kryzys gospodarczy, który uderzył w światową gospodarkę w 2008 r., stanowił ostateczny test skuteczności blisko trzydziestoletniego eksperymentu w kapitalizmie rynkowym. Był to test, który zakończył się dramatyczną porażką. Jednak, zdaniem teoretyków rynku, załamanie gospodarcze w latach 2008-2009 nie powinno się wydarzyć. Obietnica samoregulacji rynków mogła zadziałać w skomputeryzowanych modelach matematycznych neoliberalnych teoretyków ekonomii, ale zawiodła w realnym świecie.

nawet na podstawie własnych celów strategia gospodarcza ostatnich trzydziestu lat może rościć sobie tylko jeden sukces, oswajanie inflacji. Przy wszystkich innych bramkach nie udało się. Zamiast tego, najbardziej znaczącym dziedzictwem eksperymentu rynkowego był uporczywy wzrost nierówności, tak gwałtowny, że spowodował powrót luki w bogactwie i dochodach w Wielkiej Brytanii i Stanach Zjednoczonych do poziomów ostatnio widzianych w latach międzywojennych. Wydaje się, że podstawową funkcją anglosaskiego modelu gospodarczego nie jest mechanizm osiągania sukcesu gospodarczego, ale przekazanie władzy nowemu pokoleniu kadry kierowniczej i finansistów, którzy wykorzystali go do wzbogacenia się, niezależnie od konsekwencji dla gospodarki i siły roboczej.

jest to pogląd nie Ograniczony już do krytyków rynku. W artykule w ” Daily Telegraph “(22.7.11), zatytułowany “zaczynam myśleć, że lewica może być jednak w porządku”, Charles Moore, były redaktor gazety, zbadał, czy “to, co Prawica nazywa “wolnym rynkiem”, jest w rzeczywistości Ustawą”. Jego wniosek:

okazuje się, że system mający na celu awans wielu został wypaczony, aby wzbogacić niewielu. Globalny system bankowy to pełen przygód plac zabaw dla uczestników, wyposażony w gąbczastą, zatwierdzoną dla zdrowia i bezpieczeństwa podłogę, dzięki której odbijają się, gdy spadają. Reszta z nas po prostu płaci.

jednak, mimo rekordów i rosnącej listy sceptyków, ortodoksyjność rynku pozostaje w dużej mierze nienaruszona. Przytłaczające zalety rynków są nadal nauczane w szkołach biznesu i wydziałach ekonomicznych. Unikana jest Państwowa polityka przemysłowa, która mogłaby zapewnić środki przyspieszające ożywienie gospodarcze. Skarb Państwa pozostaje jedynie przyczółkiem miasta, a rząd koalicyjny uważa, że rozwiązaniem dla niestabilnej gospodarki Wielkiej Brytanii jest kolejny wzrost wolności rynkowej, z dalszymi ograniczeniami praw do pracy. Lekcja ostatnich trzydziestu lat, tak jasno sformułowana przez Charlesa Moore ‘ a, że to, czego brytyjska gospodarka potrzebuje, to znacznie zreformowany model kapitalizmu, wydaje się być jeszcze nauczona.

Leave a Reply